PETUNJUK KHUSUS

Dalam rangka membantu dan memudahkan pengisian SPT Tahunan PPh Pasal 21

dan sesuai dengan ketentuan yang berlaku, perlu diperhatikan hal-hal

sebagai berikut :

| 1. |

Pajak

Penghasilan sehubungan dengan pekerjaan, jasa, dan kegiatan

yang dilakukan oleh Wajib Pajak orang pribadi yang disingkat PPh Pasal

21 atau PPh

Pasal 26 adalah pajak atas penghasilan berupa gaji, upah, honorarium,

tunjangan, dan

pembayaran lain dengan nama dan dalam bentuk apapun sehubungan dengan

pekerjaan atau

jabatan, jasa, dan kegiatan sebagaimana dimaksud dalam Pasal 21 dan

Pasal 26

Undang-undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana

telah diubah terakhir dengan Undang-undang Nomor 17 Tahun 2000. |

| 2. |

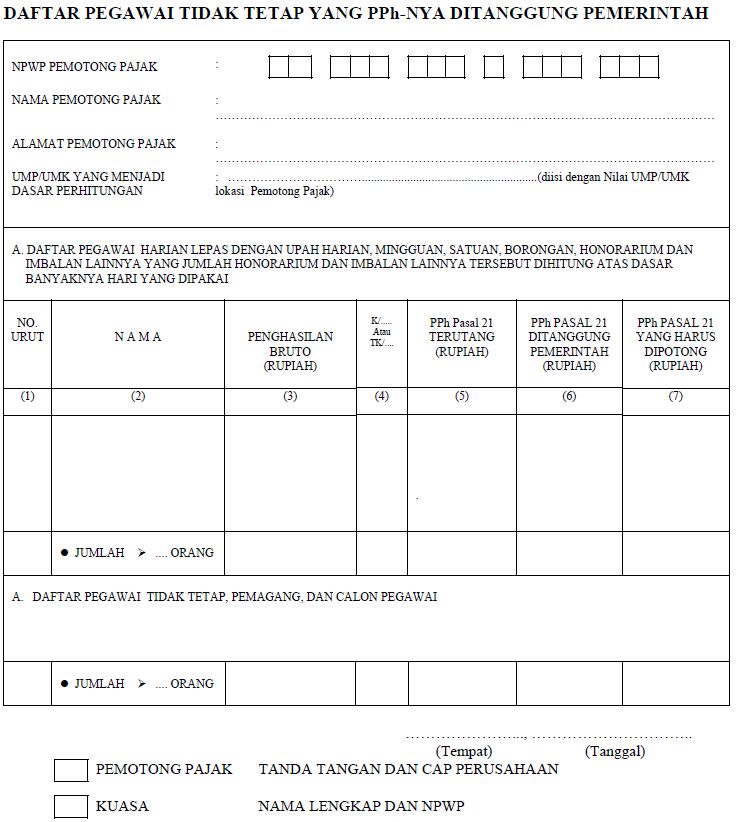

Bagi

Pemotong Pajak yang membayarkan upah kepada pegawai tidak tetap

yang seluruh atau sebagian dari PPh Pasal 21 terutangnya ditanggung

Pemerintah harus melampirkan suatu daftar khusus yang memuat nama

pegawai tidak tetap,

jumlah penghasilan bruto, Penghasilan Tidak Kena Pajak (PTKP), PPh

Pasal 21

yang terutang, dan PPh Pasal 21 yang ditanggung pemerintah. Bentuk

Lampiran tersebut

sesuai dengan contoh terlampir dalam buku petunjuk ini. |

| 3. |

Yang

wajib mengisi dan menyampaikan SPT Tahunan PPh Pasal 21

(Formulir 1721) adalah setiap Pemotong Pajak PPh Pasal 21 dan atau PPh

Pasal 26 yang

terdiri dari :

| a. |

pemberi

kerja yang terdiri dari orang pribadi dan badan, baik

merupakan pusat maupun cabang, perwakilan atau unit, bentuk usaha tetap

termasuk juga

badan atau organisasi internasional yang tidak dikecualikan sebagai

Pemotong Pajak berdasarkan Keputusan Menteri Keuangan, sesuai dengan

ketentuan Pasal

21 ayat (2) Undang-undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan

sebagaimana telah diubah terakhir dengan Undang-undang Nomor 17 Tahun

2000, yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran

lain dengan

nama apapun, sebagai imbalan sehubungan dengan pekerjaan atau jasa yang

dilakukan oleh pegawai atau bukan pegawai; |

| b. |

bendahara

Pemerintah termasuk bendahara pada Pemerintah Pusat,

Pemerintah Daerah, instansi atau lembaga Pemerintah, lembaga-lembaga

negara

lainnya dan Kedutaan Besar Republik Indonesia di luar negeri yang

membayarkan gaji,

upah, honorarium, tunjangan, dan pembayaran lain dengan nama apapun

sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan; |

| c. |

dana

pensiun, badan penyelenggara Jaminan Sosial Tenaga Kerja, dan

badanbadan lain yang membayar uang pensiun dan Tabungan Hari Tua atau

Jaminan Hari Tua; |

| d. |

perusahaan,

badan, dan bentuk usaha tetap, yang membayar honorarium

atau pembayaran lain sebagai imbalan sehubungan dengan kegiatan, jasa,

termasuk jasa tenaga ahli dengan status Wajib Pajak dalam negeri yang

melakukan

pekerjaan bebas dan bertindak untuk dan atas namanya sendiri, bukan

untuk dan

atas nama persekutuannya; |

| e. |

perusahaan,

badan, dan bentuk usaha tetap, yang membayar honorarium

atau pembayaran lain sebagai imbalan sehubungan dengan kegiatan dan

jasa yang dilakukan oleh orang pribadi dengan status Wajib Pajak luar

negeri; |

| f. |

yayasan

(termasuk yayasan di bidang kesejahteraan, rumah sakit,

pendidikan, kesenian, olahraga, kebudayaan), lembaga, kepanitiaan,

asosiasi,

perkumpulan, organisasi massa, organisasi sosial politik, dan

organisasi lainnya

dalam bentuk apapun dalam segala bidang kegiatan sebagai pembayar gaji,

upah,

honorarium, atau imbalan dengan nama apapun sehubungan dengan

pekerjaan, jasa,

kegiatan yang dilakukan oleh orang pribadi; |

| g. |

perusahaan,

badan, dan bentuk usaha tetap, yang membayarkan

honorarium atau imbalan lain kepada peserta pendidikan, pelatihan, dan

pemagangan; |

| h. |

penyelenggara

kegiatan (termasuk badan pemerintah, organisasi

termasuk organisasi internasional, perkumpulan, orang pribadi serta

lembaga

lainnya yang menyelenggarakan kegiatan) yang membayar honorarium,

hadiah atau

penghargaan dalam bentuk apapun kepada Wajib Pajak orang pribadi dalam

negeri

berkenaan dengan suatu kegiatan; |

| i. |

perusahaan

dan badan sebagaimana dimaksud dalam huruf d, e, dan g

termasuk Badan Usaha Milik Negara dan Badan Usaha Milik Daerah,

perusahaan swasta dengan nama dan dalam bentuk apapun, dan badan atau

organisasi

internasional dalam bentuk apapun yang tidak dikecualikan sebagai

Pemotong Pajak

berdasarkan Keputusan Menteri Keuangan, sesuai dengan ketentuan Pasal

21 ayat (2)

Undang-undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana

telah diubah terakhir dengan Undang-undang Nomor 17 Tahun 2000.

|

|

| 4. |

Bagi

pemotong pajak yang tidak wajib memasukkan SPT Tahunan Pajak

Penghasilan Wajib Pajak Badan (1771) wajib menyampaikan daftar biaya. |

| 5. |

Pemotong

Pajak PPh Pasal 21 dapat menyampaikan lampiran 1721 A-1

dalam bentuk media elektronik (a.l. disket atau cartridge) dalam

struktur data yang

telah ditetapkan oleh Direktur Jenderal Pajak, sedangkan Induk SPT

(Formulir 1721) tetap

harus diisi dan ditandatangani oleh Pemotong Pajak dan disampaikan

bersama lampirannya

secara langsung ke Kantor Pelayanan Pajak atau Kantor Pelayanan

Penyuluhan dan

Konsultasi Perpajakan atau dikirim melalui Kantor Pos secara tercatat

atau dengan

cara lain yang diatur dengan Keputusan Direktur Jenderal Pajak. |

PETUNJUK PENGISIAN

SPT Tahunan Pajak Penghasilan Tahun 2008 menggunakan format yang dapat

dibaca dengan menggunakan mesin scanner, untuk itu perlu diperhatikan

hal-hal sebagai berikut:

| 1. |

Jika WP membuat sendiri formulir SPT Tahunan, jangan lupa

untuk membuat

■ (segi empat hitam) di keempat sudut sebagai pembatas dokumen agar

dokumen dapat di scan. |

| 2. |

Ukuran kertas yang digunakan F4/Folio (8.5 x 13 inch)

dengan berat minimal 70 gram. |

| 3. |

Kertas tidak boleh dilipat atau kusut. |

| 4. |

Kolom Identitas : Bagi WP yang mengisi menggunakan mesin

ketik, dalam mengisi isian yang tidak terstruktur (seperti: Nama Wajib

Pajak, Jenis Usaha dan Negara Domisili Kantor Pusat (khusus BUT))

kotak-kotak dapat diabaikan sepanjang tidak melewati batas samping

kanan. Sedangkan untuk isian yang terstruktur (seperti: NPWP,Nomor

Telepon) isian harus didalam kotak. |

Contoh Pengisian:

| NPWP |

: |

|

| NAMA WP |

: |

|

| Jenis

Usaha |

: |

|

| NO.

TELEPON |

: |

|

Catatan: Untuk yang menggunakan komputer atau tulis tangan, semua isian

harus dalam kotak.

| 5. |

Dalam mengisi kolom-kolom yang berisi nilai rupiah, harus tanpa

nilai desimal. Contoh:

| a. |

Dalam menuliskan sepuluh juta rupiah adalah: 10.000.000 (BUKAN 10.000.000,00). |

| b. |

Dalam menuliskan seratus dua puluh lima rupiah lima puluh sen

adalah: 125 (BUKAN 125,50) |

|

|

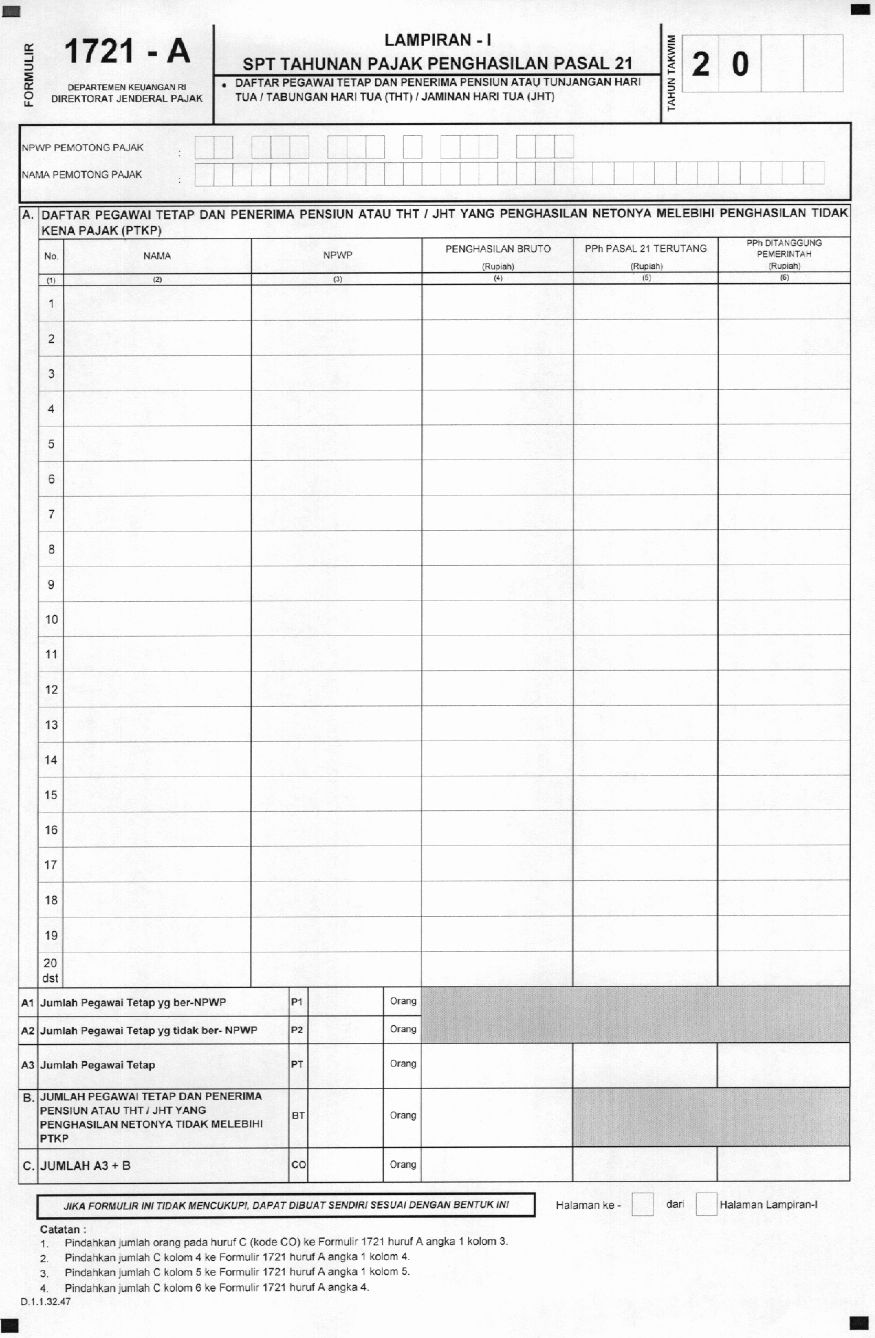

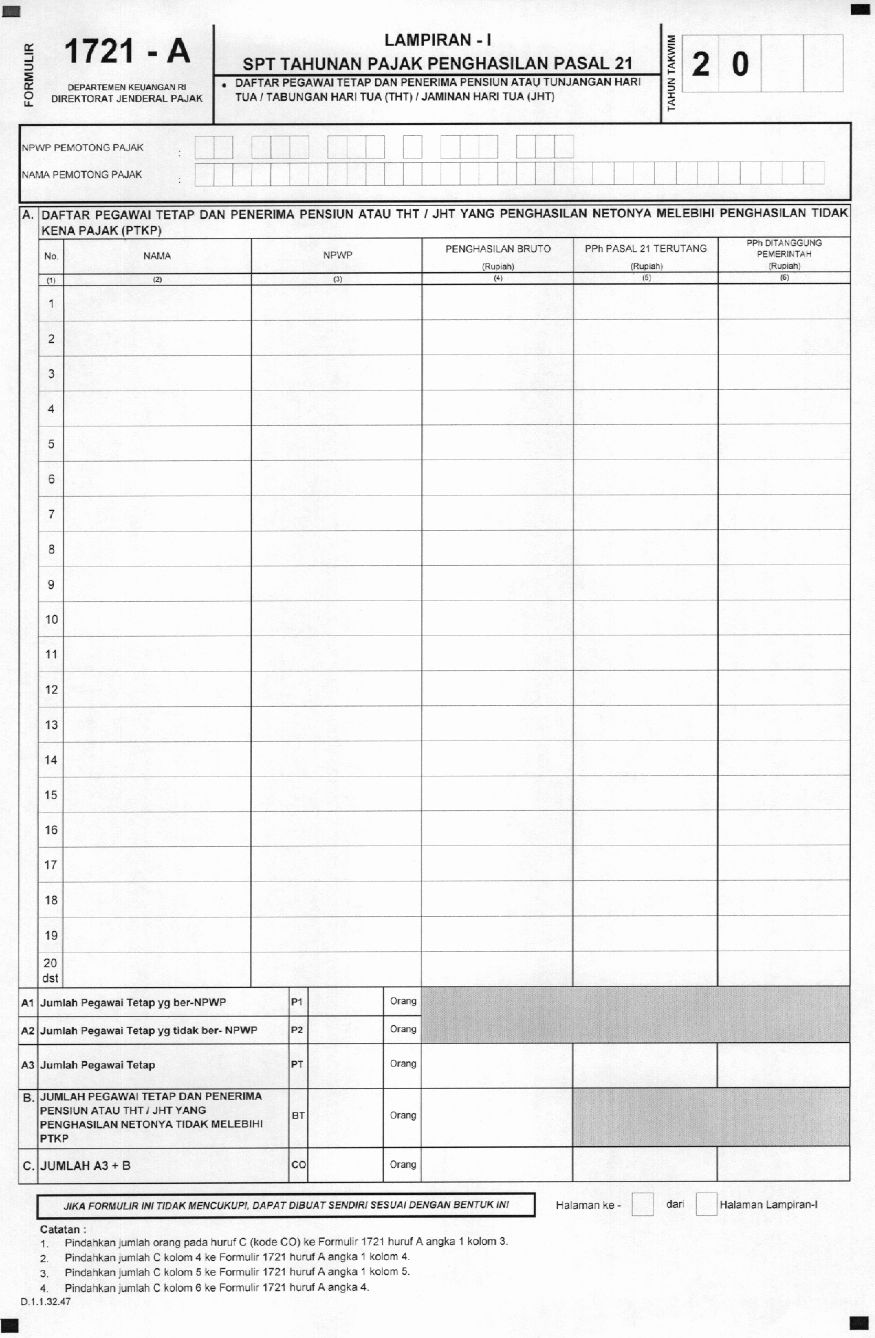

LAMPIRAN – I

(FORMULIR 1721 – A)

|

- DAFTAR PEGAWAI TETAP DAN PENERIMA PENSIUN ATAU TUNJANGAN HARI TUA /TABUNGAN HARI TUA (THT)/JAMINAN HARI TUA (JHT)

Formulir ini merupakan daftar nominatif pegawai tetap dan penerima

pensiun atau THT/JHT dan PPh Pasal 21 yang dipotong dalam tahun takwim yang

bersangkutan. Dalam pengertian pegawai tetap termasuk komisaris dan anggota dewan

pengawas yang merangkap sebagai pegawai tetap. Yang dimaksud dengan Tunjangan Hari Tua/Tabungan Hari Tua (THT)/Jaminan

Hari Tua (JHT) adalah THT/JHT yang dibayarkan secara bulanan atau teratur.

TAHUN TAKWIM

Bagian ini diisi dengan tahun takwim yang bersangkutan dalam kotak yang

berkenaan.

NPWP PEMOTONG PAJAK

Bagian ini diisi dengan NPWP Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu Nomor Pokok Wajib Pajak (Kartu NPWP).

NAMA PEMOTONG PAJAK

Bagian ini diisi dengan nama Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu NPWP.

|

A. |

DAFTAR PEGAWAI TETAP DAN PENERIMA PENSIUN ATAU THT/JHT YANG PENGHASILAN NETONYA MELEBIHI PENGHASILAN TIDAK KENA PAJAK

NOMOR - Kolom (1)

Kolom ini diisi sesuai dengan nomor urut yang tercantum pada tiap

lembar Formulir 1721-A1 atau Formulir 1721-A2.

NAMA - Kolom (2)

Kolom ini diisi dengan nama pegawai tetap dan penerima pensiun atau

THT/JHT sesuai dengan yang tercantum pada tiap lembar Formulir 1721-A1 atau Formulir

1721-A2.

Bagi pegawai tetap dan penerima pensiun atau THT/JHT lainnya yang tidak

dibuatkan Formulir 1721-A1 atau 1721-A2, namanya tidak perlu dicantumkan satu per

satu.

NOMOR POKOK WAJIB PAJAK (NPWP) - Kolom (3)

Kolom ini diisi dengan NPWP pegawai tetap dan penerima pensiun atau

THT/JHT sesuai dengan yang tercantum pada tiap lembar Formulir 1721-A1 atau

Formulir 1721- A2.

PENGHASILAN BRUTO - Kolom (4)

Kolom ini diisi dengan jumlah penghasilan bruto pada Angka 9 dari

Formulir 1721-A1, atau dengan jumlah pada Angka 10 dari Formulir 1721-A2.

PPh PASAL 21 TERUTANG - Kolom (5)

Kolom ini diisi dengan jumlah pada Angka 21 dari Formulir 1721-A1, atau

dengan jumlah pada Angka 18 dari Formulir 1721-A2.

PPh DITANGGUNG PEMERINTAH - Kolom (6)

Kolom ini diisi dengan jumlah pada angka 22 dari Formulir 1721-A1.

JUMLAH PEGAWAI TETAP (A3)

Bagian ini diisi dengan :

- Jumlah pegawai tetap (kode PT) dan penerima pensiun atau THT/JHT,

baik yang mempunyai NPWP maupun tidak (hasil penjumlahan kode P1 dan P2);

- Hasil penjumlahan penghasilan bruto pada Kolom (4) ;

- Hasil penjumlahan PPh Pasal 21 terutang pada Kolom (5);

- Hasil penjumlahan PPh Pasal 21 ditanggung pemerintah pada Kolom (6). |

|

B. |

JUMLAH PEGAWAI TETAP DAN PENERIMA PENSIUN ATAU THT/JHT YANG PENGHASILAN NETONYA TIDAK MELEBIHI PTKP

Bagian ini diisi dengan :

- Jumlah pegawai tetap dan penerima pensiun atau THT/JHT yang

penghasilan netonya tidak melebihi PTKP pada kode BT;

- Jumlah penghasilan bruto pegawai tetap dan penerima pensiun atau

THT/JHT yang penghasilan netonya tidak melebihi PTKP pada kolom (4). |

|

C. |

JUMLAH A3 + B

Bagian ini diisi dengan :

| - |

Hasil penjumlahan jumlah orang pada bagian A3 (kode PT) dengan bagian

B (kode BT). Selanjutnya pindahkan hasil penjumlahan tersebut ke Formulir 1721

huruf A Angka 1 Kolom (3); |

| - |

Hasil penjumlahan penghasilan bruto pada bagian A3 (kode PT) dengan

bagian B (kode BT). Selanjutnya pindahkan hasil penjumlahan tersebut ke Formulir

1721 huruf A Angka 1 Kolom (4); |

| - |

Jumlah yang sesuai dengan jumlah Kolom (5) PPh Pasal 21 terutang pada

bagian A. Selanjutnya pindahkan jumlah tersebut ke Formulir 1721 huruf A Angka 1

Kolom (5). |

| - |

Jumlah yang sesuai dengan jumlah Kolom (6) PPh Pasal 21 ditanggung

pemerintah pada bagian A. Selanjutnya dilakukan penjumlahan dengan jumlah kolom

(7) PPh Ditanggung Pemerintah Formulir 1721-B kemudian pindahkan hasil

penjumlahan tersebut ke Formulir 1721 huruf A Angka 4. |

|

|

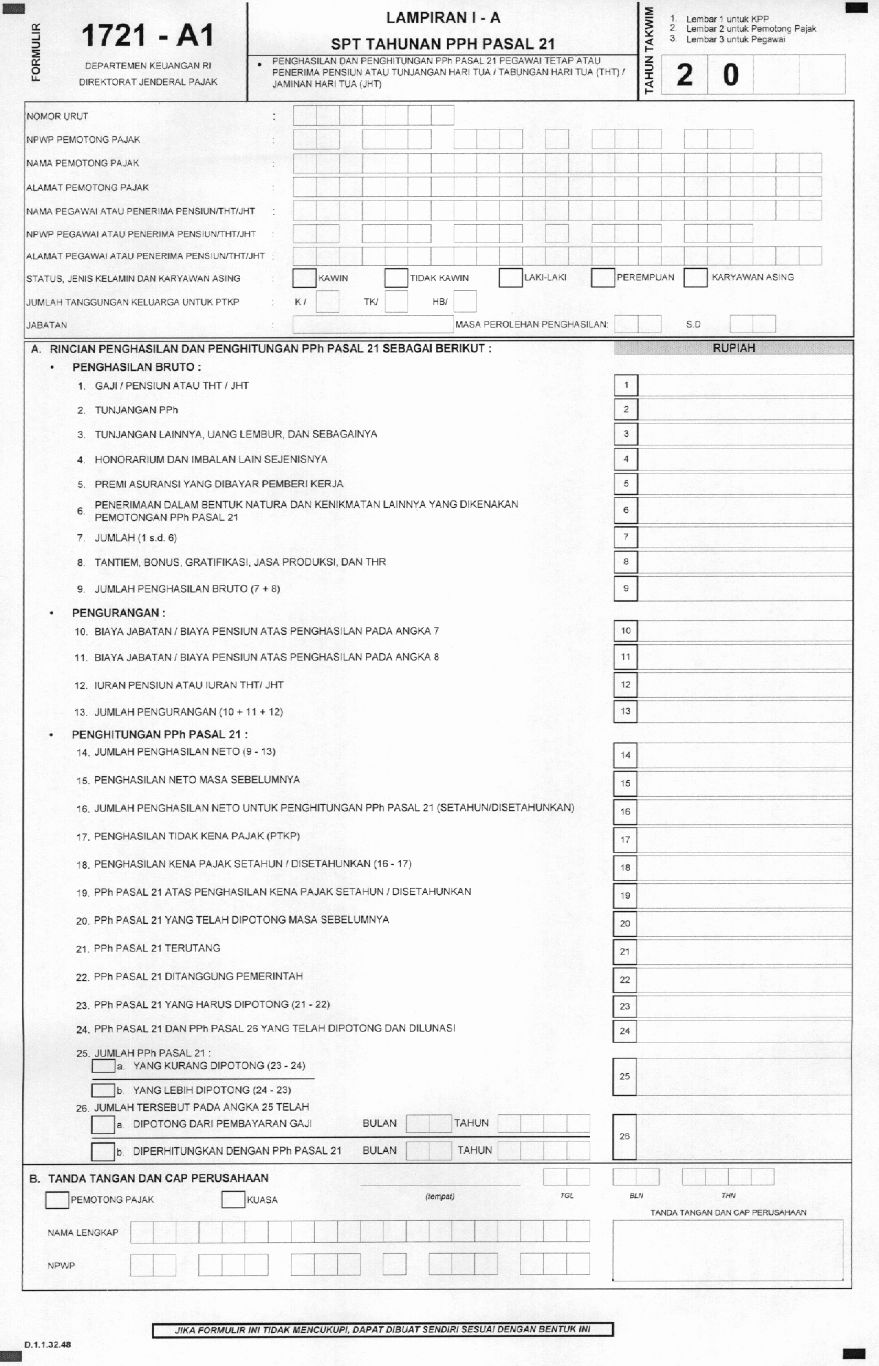

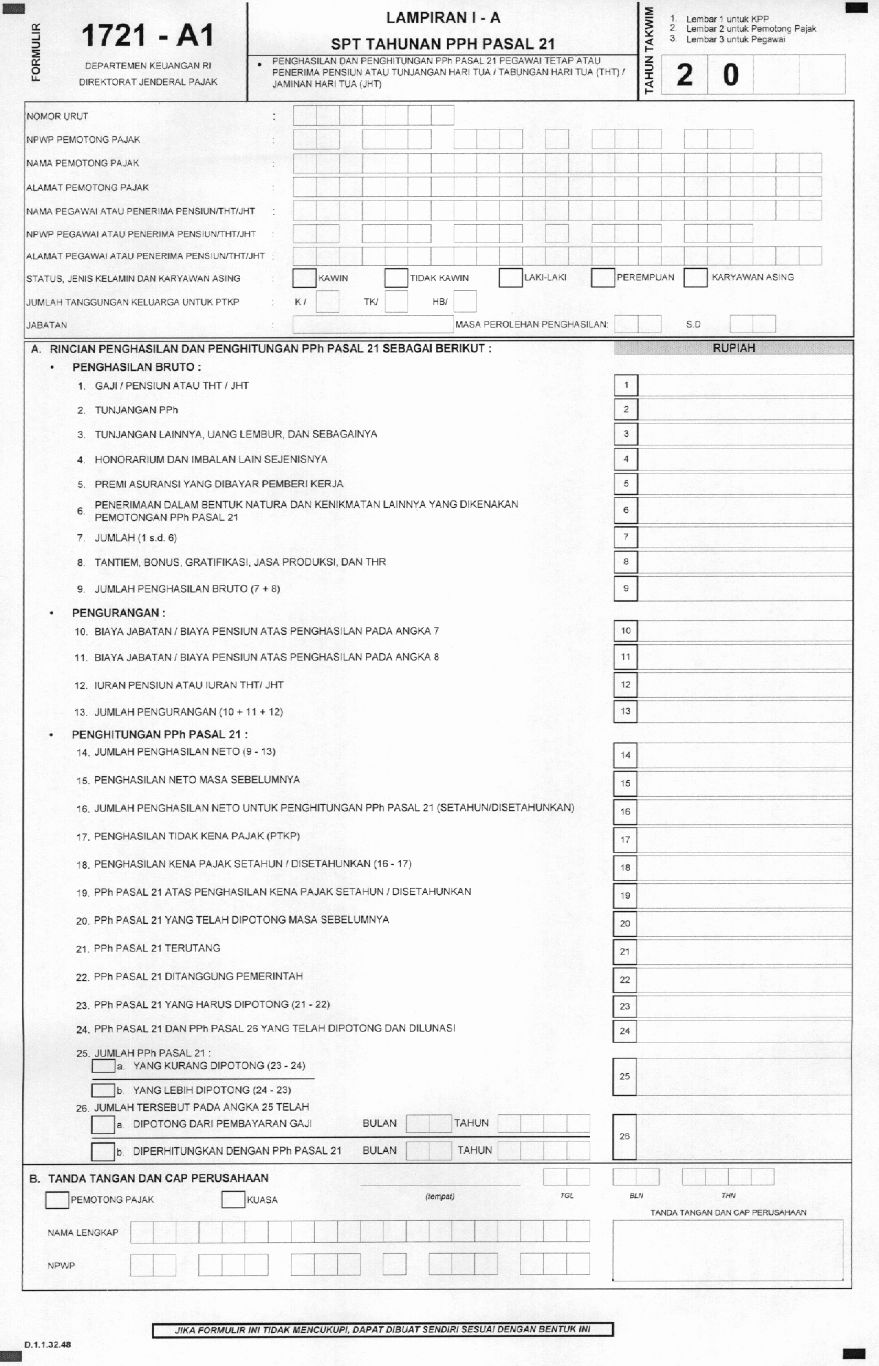

LAMPIRAN I – A

(FORMULIR 1721 – A1)

|

- PENGHASILAN DAN PENGHITUNGAN PPh PASAL 21 PEGAWAI TETAP ATAU PENERIMA

PENSIUN ATAU TUNJANGAN HARI TUA/TABUNGAN HARI TUA (THT)/JAMINAN HARI

TUA (JHT)

Formulir ini digunakan oleh Pemotong Pajak PPh Pasal 21 untuk

menghitung besarnya penghasilan dan PPh Pasal 21 yang terutang untuk tahun takwim yang

bersangkutan dari setiap pegawai tetap atau penerima pensiun atau THT/JHT yang jumlah

penghasilan netonya melebihi PTKP, dilakukan dalam jangka waktu 2 (dua) bulan

setelah tahun takwim berakhir. Pemotong Pajak PPh Pasal 21 dapat menyampaikan

Formulir 1721-A1 dengan menggunakan media elektronik sebagaimana dimaksud dalam Keputusan Direktur Jenderal Pajak.

Formulir ini tidak perlu diisi oleh

Bendahara Pemerintah, PT Taspen atas pembayaran pensiun kepada penerima

pensiun atau THT/JHT pegawai negeri

dan pejabat negara, serta PT Asabri atas pembayaran pensiun kepada

penerima pensiun atau THT/JHT pegawai negeri sipil dilingkungan

TNI/POLRI.

Dalam pengertian pegawai tetap termasuk Komisaris atau anggota Dewan

Pengawas yang merangkap sebagai pegawai tetap.

Yang dimaksud dengan Tunjangan Hari Tua/Tabungan Hari Tua (THT)/Jaminan

Hari Tua (JHT) adalah THT/JHT yang dibayarkan secara bulanan atau teratur.

TAHUN TAKWIM

Bagian ini diisi dengan tahun takwim yang bersangkutan dalam kotak yang

berkenaan.

NOMOR URUT

Bagian ini diisi dengan nomor urut pengisian tiap lembar Formulir

1721-A1.

NPWP PEMOTONG PAJAK

Bagian ini diisi dengan NPWP Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu NPWP.

NAMA PEMOTONG PAJAK

Bagian ini diisi dengan nama Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu NPWP.

ALAMAT PEMOTONG PAJAK

Bagian ini diisi dengan alamat Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu NPWP.

NAMA PEGAWAI ATAU PENERIMA PENSIUN ATAU THT/JHT

Bagian ini diisi dengan nama pegawai tetap atau penerima pensiun atau

THT/JHT.

NPWP PEGAWAI ATAU PENERIMA PENSIUN ATAU THT/JHT

Bagian ini diisi dengan NPWP pegawai tetap atau penerima pensiun atau

THT/JHT yang bersangkutan jika pegawai atau penerima pensiun atau THT/JHT tersebut

telah mempunyai NPWP.

ALAMAT PEGAWAI ATAU PENERIMA PENSIUN/THT

Bagian ini diisi dengan alamat tempat tinggal pegawai tetap atau

penerima pensiun atau THT/JHT yang bersangkutan.

STATUS, JENIS KELAMIN DAN KARYAWAN ASING

Berilah tanda (X) dalam kotak yang sesuai dengan status, jenis kelamin

dan status karyawan asing pegawai tetap atau penerima pensiun atau THT/JHT. Status tersebut

ditentukan menurut keadaan pada tanggal 1 Januari tahun yang bersangkutan atau

pada permulaan menjadi subjek pajak dalam negeri dalam tahun takwim yang bersangkutan.

JUMLAH TANGGUNGAN KELUARGA UNTUK PTKP

Isilah titik-titik yang tersedia dengan jumlah tanggungan keluarga yang

berhak mendapatkan pengurangan PTKP, paling banyak 3 (tiga) orang untuk setiap pegawai

tetap termasuk

komisaris dan anggota dewan pengawas yang merangkap sebagai pegawai

tetap dan untuk setiap penerima pensiun atau THT/JHT.

Jumlah tanggungan keluarga tersebut ditentukan

menurut keadaan pada

tanggal 1 Januari tahun yang bersangkutan atau pada permulaan menjadi subjek

pajak dalam negeri dalam tahun takwim yang bersangkutan.

Bagi karyawati dengan status kawin, PTKP yang dapat dikurangkan hanya

untuk dirinya sendiri (TK/0) kecuali ada keterangan tertulis dari

Pemerintah Daerah

setempat serendahrendahnya kecamatan yang menyatakan bahwa suaminya

tidak menerima atau memperoleh penghasilan dalam tahun takwim yang

bersangkutan. Dalam hal demikian,

maka PTKP yang dapat dikurangkan selain untuk dirinya sendiri juga PTKP

untuk keluarga

yang menjadi tanggungan sepenuhnya.

Bagi karyawati status tidak kawin, PTKP yang dapat dikurangkan selain

untuk dirinya sendiri juga PTKP untuk keluarga yang menjadi tanggungan sepenuhnya.

Penjelasan :

|

K/0 |

berarti status kawin dan tidak mempunyai tanggungan keluarga; |

|

TK/0 |

berarti status tidak kawin dan tidak mempunyai tanggungan keluarga

atau karyawati status kawin yang suaminya menerima atau memperoleh penghasilan dalam

tahun takwim ybs; |

|

K/1 |

berarti status kawin dan mempunyai tanggungan keluarga sebanyak 1

(satu) orang; |

|

TK/1 |

berarti status tidak kawin tetapi mempunyai tanggungan keluarga

sebanyak 1 (satu) orang;

dan seterusnya. |

|

HB/.... |

berarti Wajib Pajak kawin yang telah hidup berpisah

ditambah banyaknya tanggungan yang mendapat pengurangan PTKP. |

JABATAN

Bagian ini diisi dengan jabatan pegawai tetap yang bersangkutan.

MASA PEROLEHAN PENGHASILAN

Bagian ini diisi dengan masa perolehan penghasilan dalam tahun takwim

yang bersangkutan (misalnya : Januari s.d. Desember 2008; Januari s.d. Mei 2008; Maret

s.d. Desember 2008; dan sebagainya).

|

A. |

RINCIAN PENGHASILAN DAN PENGHITUNGAN PPh PASAL 21 |

|

PENGHASILAN BRUTO

Angka 1 sampai dengan Angka 9 diisi dengan jumlah penghasilan yang

sebenarnya diterima atau diperoleh pegawai tetap atau penerima pensiun atau

THT/JHT selama masa perolehan penghasilan tersebut.

Angka 1 - GAJI/PENSIUN ATAU THT/JHT

Bagian ini diisi dengan jumlah gaji atau pensiun atau THT/JHT yang

diterima atau diperoleh secara bulanan atau teratur oleh pegawai tetap atau penerima

pensiun atau THT/JHT dalam tahun takwim yang bersangkutan.

Angka 2 - TUNJANGAN PPh

Bagian ini diisi dengan jumlah tunjangan PPh yang diterima atau

diperoleh pegawai tetap atau penerima pensiun atau THT/JHT dalam tahun takwim yang

bersangkutan.

Angka 3 - TUNJANGAN LAINNYA, UANG LEMBUR, DAN SEBAGAINYA

Bagian ini diisi dengan jumlah tunjangan, seperti tunjangan isteri dan

atau tunjangan anak, tunjangan kemahalan, tunjangan jabatan, tunjangan khusus,

tunjangan transporasi, tunjangan pendidikan anak, dan tunjangan lainnya dengan

nama apapun, termasuk uang penggantian, uang lembur, dan sebagainya, yang diterima

atau diperoleh pegawai tetap atau penerima pensiun atau THT/JHT dalam tahun

takwim yang bersangkutan.

Angka 4 - HONORARIUM DAN IMBALAN LAIN SEJENISNYA

Bagian ini diisi dengan jumlah honorarium/imbalan lain, yang diterima

atau diperoleh pegawai tetap atau penerima pensiun/THT/JHT dalam tahun takwim yang

bersangkutan.

Angka 5 - PREMI ASURANSI YANG DIBAYAR PEMBERI KERJA

Bagian ini diisi dengan jumlah premi asuransi kesehatan, asuransi

kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa yang dibayar pemberi

kerja kepada perusahaan asuransi atau penyelenggara Jamsostek untuk pegawai tetap

dalam tahun takwim yang bersangkutan.

Angka 6 - PENERIMAAN DALAM BENTUK NATURA DAN KENIKMATAN LAINNYA YANG DIKENAKAN PEMOTONGAN PPh PASAL 21

Bagian ini diisi dengan jumlah yang sebenarnya dikeluarkan oleh pemberi

kerja sehubungan dengan pemberian dalam bentuk natura dan kenikmatan kepada

pegawai yang bersangkutan oleh pemberi kerja yang bukan Wajib Pajak selain

Pemerintah, atau Wajib Pajak yang dikenakan PPh yang bersifat final dan yang dikenakan

PPh berdasarkan norma penghitungan khusus (deemed profit).

Angka 7 - JUMLAH (1 s.d 6)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 1

sampai dengan jumlah pada Angka 6.

Angka 8 - TANTIEM, BONUS, GRATIFIKASI, JASA PRODUKSI, DAN THR

Bagian ini diisi dengan jumlah tantiem, bonus, gratifikasi, jasa

produksi, Tunjangan Hari Raya (THR), dan penghasilan sejenis lainnya yang sifatnya tidak tetap

dan biasanya diberikan sekali dalam setahun yang diterima atau diperoleh pegawai

tetap termasuk komisaris dan anggota dewan pengawas yang merangkap sebagai pegawai

tetap dan penerima pensiun atau THT/JHT dalam tahun takwim yang bersangkutan.

Angka 9 - JUMLAH PENGHASILAN BRUTO (7+8)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 7 dan

jumlah pada Angka 8.

PENGURANGAN

Angka 10 - BIAYA JABATAN/BIAYA PENSIUN ATAS PENGHASILAN PADA ANGKA 7

| a. |

BAGI PEGAWAI TETAP

Bagian ini diisi dengan jumlah biaya jabatan yang diperbolehkan, yaitu

sebesar 5% dari jumlah penghasilan pada Angka 7, dengan batasan paling

tinggi Rp1.296.000,- (satu juta dua ratus sembilan puluh enam ribu

rupiah)

dalam setahun atau Rp108.000,- (seratus delapan ribu rupiah) dalam

sebulan,

menurut banyaknya bulan perolehan. |

| b. |

BAGI PENERIMA PENSIUN ATAU THT/JHT

Bagian ini diisi dengan jumlah biaya pensiun yang diperbolehkan, yaitu

sebesar 5% dari jumlah penghasilan pada Angka 7, dengan batasan paling tinggi

Rp432.000,- (empat ratus tiga puluh dua ribu rupiah) dalam setahun atau Rp36.000,-

(tiga puluh enam ribu rupiah) dalam sebulan, menurut banyaknya bulan

perolehan.

|

Angka 11 - BIAYA JABATAN/BIAYA PENSIUN ATAS PENGHASILAN PADA ANGKA

Bagian ini diisi dengan jumlah biaya jabatan/biaya pensiun yang

diperbolehkan, yaitu sebesar 5% dari tantiem, bonus, gratifikasi, jasa produksi, THR (jumlah

pada Angka 8), sepanjang jumlah yang diisikan pada Angka 10 belum mencapai jumlah

batasan paling tinggi yang diperbolehkan, yaitu Rp1.296.000,- (satu juta dua ratus

sembilan puluh enam ribu rupiah) setahun untuk pegawai tetap atau Rp432.000,- (empat ratus

tiga puluh dua ribu rupiah) setahun untuk penerima pensiun atau THT/JHT. Perlu

diperhatikan bahwa hasil penjumlahan dari jumlah pada Angka 10 dengan jumlah pada Angka 11

ini tidak boleh melebihi jumlah batasan paling tinggi tersebut.

Beberapa contoh penghitungan biaya jabatan untuk pegawai tetap adalah

sebagai berikut :

Contoh 1 :

Misalnya masa perolehan penghasilan adalah Januari s.d. Desember 2008

(12 bulan). Apabila diketahui bahwa jumlah pada Angka 7 adalah Rp30.000.000,- dan

jumlah pada Angka 8 adalah Rp20.000.000,-, maka jumlah biaya jabatan pada Angka 10

adalah Rp1.296.000,-.

Jumlah pada Angka 10 tersebut diperoleh dari 5% x Rp30.000.000,- =

Rp1.500.000,-, namun yang diisikan pada Angka 10 adalah Rp1.296.000,- yaitu jumlah

batasan paling tinggi yang diperbolehkan.

Dengan demikian pada Angka 11 ini diisi NIHIL karena jumlah yang

diisikan pada Angka 10 telah mencapai jumlah batasan paling tinggi yang diperbolehkan.

Contoh 2 :

Misalnya masa perolehan penghasilan adalah Januari s.d. Desember 2008

(12 bulan). Apabila diketahui bahwa jumlah pada Angka 7 adalah Rp20.000.000,- dan

jumlah pada Angka 8 adalah Rp10.000.000,-, maka jumlah biaya jabatan yang diisikan

pada Angka 10 adalah Rp1.000.000,- yaitu 5% x Rp20.000.000,-.

Dengan demikian pada Angka 11 ini diisi Rp296.000,-, yaitu meskipun 5%

x Rp10.000.000,- adalah sebesar Rp500.000,-, namun yang diisikan pada

Angka 11 hanya sebesar Rp296.000,-, karena jumlah pada Angka 10

(Rp1.000.000,-)

ditambah dengan jumlah pada Angka 11 tidak boleh melebihi jumlah

batasan paling

tinggi yang diperbolehkan yaitu Rp1.296.000,-.

Cara penghitungan pada kedua contoh tersebut di atas, berlaku pula bagi

penerima pensiun atau THT/JHT.

Angka 12 - IURAN PENSIUN ATAU IURAN THT/JHT

Bagian ini diisi dengan jumlah iuran pensiun yang terkait dengan gaji

yang dibayar oleh pegawai tetap kepada dana pensiun yang pendiriannya telah disahkan oleh

Menteri Keuangan atau pembayaran iuran THT/JHT kepada badan penyelenggara

THT/JHT yang dipersamakan dengan dana pensiun yang pendiriannya telah disahkan

oleh Menteri Keuangan.

Angka 13 - JUMLAH PENGURANGAN (10+11+12)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 10,

Angka 11 dan jumlah pada Angka 12.

PENGHITUNGAN PPh PASAL 21

Angka 14 - JUMLAH PENGHASILAN NETO (9-13)

Bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 9

dengan jumlah pada Angka 13.

Angka 15 - PENGHASILAN NETO MASA SEBELUMNYA

Bagian ini hanya diisi oleh Pemotong Pajak yang baru baik karena

pegawai yang bersangkutan adalah pindahan dari kantor pusat atau kantor cabang

lainnya dari pemberi kerja yang sama maupun karena pindah kerja ke pemberi kerja

yang lain dalam tahun berjalan, atau oleh Dana Pensiun bagi peserta Dana Pensiun yang

baru pensiun. Jumlah yang diisikan adalah sesuai dengan jumlah pada Angka 14 dari

Formulir 1721- A1 yang dibuat oleh kantor pusat atau kantor cabang lainnya tempat

pegawai tersebut dikaryakan sebelumnya, atau pemberi kerja sebelumnya (untuk pegawai

yang pindah dari pemberi kerja lain) atau oleh pemberi kerja sebelum pegawai

tersebut pensiun. Untuk keperluan ini, maka pegawai atau penerima penghasilan

berkewajiban untuk menyerahkan bukti pemotongan PPh Pasal 21 1721 A-1 (dibuat oleh

Pemotong Pajak lama) kepada Pemotong Pajak yang baru.

Angka 16 - JUMLAH PENGHASILAN NETO UNTUK PENGHITUNGAN PPh PASAL 21 (SETAHUN/DISETAHUNKAN)

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut :

| 1. |

Apabila masa perolehan penghasilan meliputi satu tahun takwim, yaitu

Januari s.d. Desember, bagian ini diisi sesuai dengan jumlah pada Angka 14. |

| 2. |

Apabila masa perolehan penghasilan meliputi masa kurang dari satu

tahun takwim, maka :

| a. |

Dalam hal pegawai yang bersangkutan pada akhir masa perolehan

penghasilan dipindahkan ke kantor pusat atau cabang lainnya dari pemberi kerja yang

sama, oleh Pemotong Pajak yang lama diisi dengan hasil perhitungan sebagai berikut:

jumlah pada Angka 9 dikurangi dengan jumlah pada Angka 13 kemudian disetahunkan.

Contoh :

Misalnya masa perolehan penghasilan adalah Januari s.d. Mei 2008 (5

bulan). Apabila diketahui bahwa :

| - |

Jumlah pada Angka 7 adalah Rp30.000.000,- |

| - |

Jumlah iuran pensiun pada Angka 12 adalah Rp100.000,- |

| - |

Jumlah gratifikasi pada Angka 8 adalah Rp10.000.000,-, maka :

- Jumlah biaya jabatan pada Angka 10 adalah Rp540.000,- (

meskipun 5% x Rp30.000.000,- = Rp1.500.000,- , namun jumlah paling

tinggi yang diperbolehkan adalah 5 x Rp108.000,- = Rp540.000,-),

- Jumlah biaya jabatan pada Angka 11 adalah Nihil, karena

jumlah pada Angka 10 telah mencapai jumlah paling tinggi yang diperbolehkan.

|

|

Untuk mengisi Angka 16 dihitung sebagai berikut : |

| - |

(Jumlah pada Angka 7 dikurangi dengan jumlah pada Angka 10 dikurangi

dengan jumlah pada Angka 12) yang disetahunkan adalah Rp 70.464.000,- ,

yaitu 12/5 x (Rp30.000.000,- -Rp540.000,00-Rp100.000,-). |

| - |

Jumlah pada Angka 8 dikurangi jumlah pada Angka 11 adalah

Rp10.000.000,- yaitu Rp10.000.000,- dikurangi Nihil.

Dengan demikian jumlah yang diisikan pada Angka 16 ini adalah Rp80.464.000,-, yaitu Rp70.464.000,- + Rp10.000.000,-. |

|

| b. |

Dalam hal pegawai yang bersangkutan pada akhir masa perolehan

penghasilan :

| 1. |

Berhenti menjadi pegawai, namun tidak meninggalkan Indonesia untuk selama-lamanya, atau |

| 2. |

Berhenti menjadi pegawai karena pensiun atau pindah ke pemberi kerja lainnya di Indonesia, |

maka Angka 16 ini oleh Pemotong Pajak yang lama diisi dengan jumlah

sesuai dengan jumlah pada Angka 14. |

| c. |

Dalam hal pegawai yang bersangkutan :

| 1. |

Pada akhir masa perolehan penghasilan berhenti menjadi pegawai dan meninggalkan Indonesia untuk selama-lamanya, atau |

| 2. |

Berhenti menjadi pegawai karena meninggal dunia, atau |

| 3. |

Pegawai dari luar negeri (expatriate) yang baru berada di Indonesia

dalam tahun takwim yang bersangkutan, |

maka Angka 16 ini diisi dengan jumlah pada Angka 9 dikurangi dengan

jumlah pada Angka 13 kemudian disetahunkan.

Contoh butir 1, 2 dan 3 adalah sesuai perhitungan sebagaimana dimaksud dalam angka 2 huruf a diatas. |

| d. |

Dalam hal pegawai yang bersangkutan adalah pegawai baru (benar-benar

baru mulai bekerja), yang pada tanggal 1 Januari tahun yang bersangkutan

telah berada atau bertempat tinggal di Indonesia, pada Angka 16 ini diisi

dengan jumlah sesuai dengan jumlah pada Angka 14. |

| e. |

Dalam hal pegawai yang bersangkutan adalah pindahan dari kantor

pusat atau cabang lainnya dari pemberi kerja yang sama atau pegawai

baru karena pindahan dari pemberi kerja lain, atau baru pensiun, pada

Angka 16 ini

oleh Pemotong Pajak yang baru diisi dengan hasil penjumlahan jumlah

pada

Angka 14 dengan jumlah pada Angka 15.

|

|

Angka 17 - PENGHASILAN TIDAK KENA PAJAK (PTKP)

Bagian ini diisi dengan jumlah PTKP setahun yang besarnya dihitung

dengan memperhatikan jumlah tanggungan keluarga untuk PTKP dengan ketentuan

sebagai berikut :

| a. |

Untuk diri pegawai tetap dan penerima pensiun |

Rp 13.200.000,- |

| b. |

Tambahan untuk pegawai tetap dan penerima pensiun yang kawin |

Rp 1.200.000,- |

| c. |

Tambahan untuk setiap orang keluarga sedarah dan semenda dalam garis

keturunan lurus serta anak angkat

yang menjadi tanggungan sepenuhnya

paling banyak 3 (tiga) orang |

Rp 1.200.000,- |

Bagi Wajib Pajak kawin yang telah hidup berpisah, penghitungan PTKP-nya

adalah untuk diri pegawai tetap yang bersangkutan ditambah banyaknya

tanggungan yang mendapatkan pengurangan PTKP.

Angka 18 - PENGHASILAN KENA PAJAK SETAHUN/DISETAHUNKAN (16-17)

Bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 16

dengan jumlah pada Angka 17.

Angka 19 - PPh PASAL 21 ATAS PENGHASILAN KENA PAJAK SETAHUN/DISETAHUNKAN

Bagian ini diisi dengan hasil penerapan tarif Pasal 17 UU PPh atas

penghasilan kena pajak pada Angka 18.

Angka 20 - PPh PASAL 21 YANG TELAH DIPOTONG MASA SEBELUMNYA

Bagian ini hanya diisi oleh Pemotong Pajak yang baru baik karena

pegawai yang bersangkutan adalah pindahan dari kantor pusat atau kantor cabang

lainnya dari pemberi kerja yang sama maupun karena pindah kerja ke pemberi kerja

yang lain dalam tahun berjalan, atau oleh Dana Pensiun bagi peserta Dana Pensiun yang

baru pensiun. Jumlah yang diisikan adalah sesuai dengan jumlah pada Angka 21 dari

Formulir 1721- A1 yang dibuat oleh kantor pusat atau kantor cabang lainnya tempat

pegawai tersebut dikaryakan sebelumnya atau oleh pemberi kerja sebelumnya, atau oleh

pemberi kerja sebelum pegawai tersebut pensiun.

Angka 21 - PPh PASAL 21 TERUTANG

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut :

| 1. |

Dalam hal penghasilan neto untuk penghitungan PPh Pasal 21 pada

Angka 16 adalah jumlah yang tidak disetahunkan (lihat butir 1 dan 2 huruf b dan

d petunjuk pengisian Angka 16), maka bagian ini diisi dengan jumlah sesuai dengan

jumlah pada Angka 19. |

| 2. |

Dalam

hal pegawai yang bersangkutan adalah pindahan dari kantor

pusat atau kantor cabang lainnya dari pemberi kerja yang sama atau

pegawai baru

karena pindahan dari pemberi kerja lain, atau pegawai baru pensiun

(lihat

butir 2 huruf e petunjuk pengisian Angka 16), maka bagian ini diisi

dengan jumlah hasil pengurangan dari jumlah pada Angka 19 dengan jumlah

pada Angka 20. |

| 3. |

Dalam

hal jumlah penghasilan neto untuk penghitungan PPh Pasal 21

pada Angka 16 merupakan hasil penghitungan yang disetahunkan (lihat

butir 2 huruf

a dan c petunjuk pengisian Angka 16), maka bagian ini diisi dengan

jumlah pajak

yang sebanding, sesuai dengan banyaknya masa perolehan penghasilan,

terhadap jumlah total pajak sebagai hasil penerapan tarif Pasal 17 UU

PPh atas

penghasilan kena pajak pada Angka 18.

Contoh :

Masa perolehan penghasilan misalnya 6 bulan, yakni Januari s.d. Juni

2008 dan Penghasilan Kena Pajak pada Angka 18 adalah Rp50.000.000,-.

Hasil penerapan tarif Pasal 17 UU PPh atas penghasilan kena pajak pada

Angka 18 adalah sebesar Rp3.750.000,-, sebagai hasil dari penghitungan

sebagai berikut :

5% x Rp25.000.000,- = Rp 1.250.000,-

10% x Rp25.000.000,- = Rp 2.500.000,-

Rp

3.750.000,-

Dengan demikian Angka 21 ini diisi dengan jumlah Rp1.875.000,-, yaitu

6/12 x Rp3.750.000,-. |

Angka 22 - PPh PASAL 21 DITANGGUNG PEMERINTAH

Bagian ini diisi dengan jumlah PPh Pasal 21 yang ditanggung pemerintah

pada tahun takwim yang bersangkutan. Dengan adanya penyesuaian besarnya PTKP mulai

1 Januari 2006, jumlah PPh Pasal 21 yang ditanggung pemerintah menjadi

nihil.

Angka 23 - PPh PASAL 21 YANG HARUS DIPOTONG (21-22)

Bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 21

dikurangi dengan jumlah pada Angka 22.

Angka 24 - PPh PASAL 21 DAN PPh PASAL 26 YANG TELAH DIPOTONG DAN DILUNASI

Bagian ini diisi dengan jumlah PPh Pasal 21, dan PPh Pasal 26 (dalam

hal pegawai Wajib Pajak luar negeri berubah status menjadi Wajib Pajak dalam

negeri), yang telah dipotong dan dilunasi oleh Pemotong Pajak untuk tahun takwim yang

bersangkutan, dan kompensasi kelebihan tahun takwim sebelumnya.

Angka 25 - JUMLAH PPh PASAL 21 YANG KURANG/LEBIH DIPOTONG

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut:

| - |

Dalam hal jumlah pada Angka 23 lebih besar dari jumlah pada Angka 24,

maka bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 23

dengan jumlah pada Angka 24 dan isikan tanda (X) dalam kotak a. YANG KURANG DIPOTONG

(23 - 24); atau |

| - |

Dalam hal jumlah pada Angka 24 lebih besar dari jumlah pada Angka 23,

maka bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 24

dengan jumlah pada Angka 23 dan isikan tanda (X) dalam kotak b. YANG LEBIH DIPOTONG

(24 - 23); atau |

| - |

Dalam hal jumlah pada Angka 23 sama besarnya dengan jumlah pada Angka

24, maka bagian ini diisi NIHIL. |

Angka 26 – JUMLAH PADA ANGKA 25

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut:

| - |

Dalam

hal jumlah pada Angka 25 menunjukkan jumlah yang kurang

dipotong, maka bagian ini diisi dengan jumlah kekurangan PPh Pasal 21

tahun takwim yang bersangkutan yang dipotong dari gaji bulan diisinya

Formulir 1721-A1

serta isikan tanda (X) dan bulan yang bersangkutan dalam kotak a.

DIPOTONG DARI PEMBAYARAN GAJI BULAN ......... TAHUN…….;

atau |

| - |

Dalam

hal jumlah pada Angka 25 menunjukkan jumlah yang lebih

dipotong, maka bagian ini diisi dengan jumlah kelebihan PPh Pasal 21

tahun takwim yang bersangkutan yang diperhitungkan dengan PPh Pasal 21

bulan diisinya

Formulir 1721-A1 serta isikan tanda (X) dan bulan yang bersangkutan

dalam kotak

b. DIPERHITUNGKAN DENGAN PPh PASAL 21 BULAN ....... TAHUN...… |

|

| B. |

TANDA TANGAN DAN CAP PERUSAHAAN

Bagian ini diisi dengan tanda (X) dalam kotak yang sesuai serta tanda

tangan pimpinan sebagaimana dimaksud Formulir 1721 (atau yang ditunjuknya) atau

kuasanya, nama lengkap, dan NPWP yang membubuhkan tanda tangannya, cap perusahaan,

serta tempat, tanggal, bulan, dan tahun diisinya Formulir 1721-A1 ini, pada

tempat yang sudah tersedia. |

|

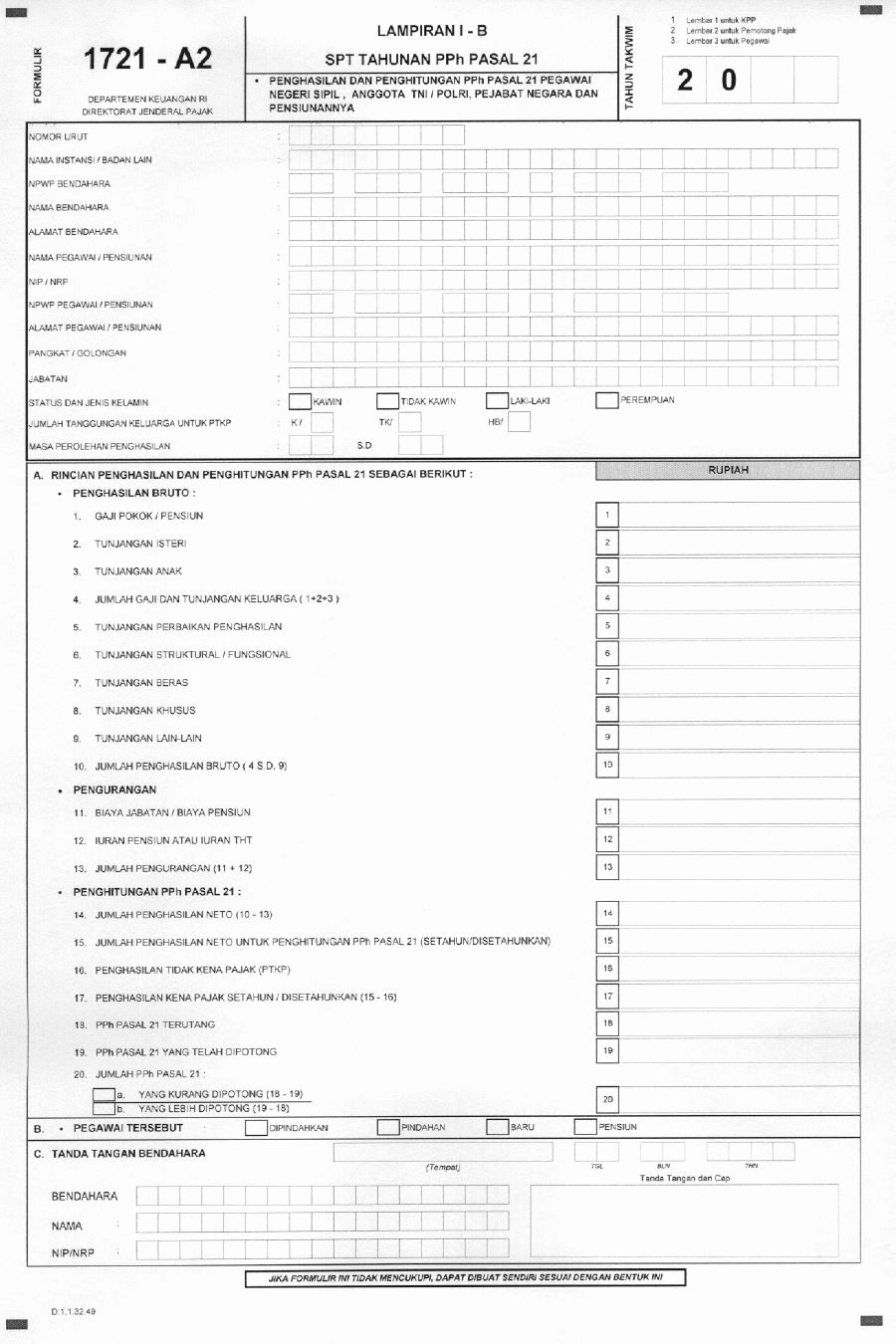

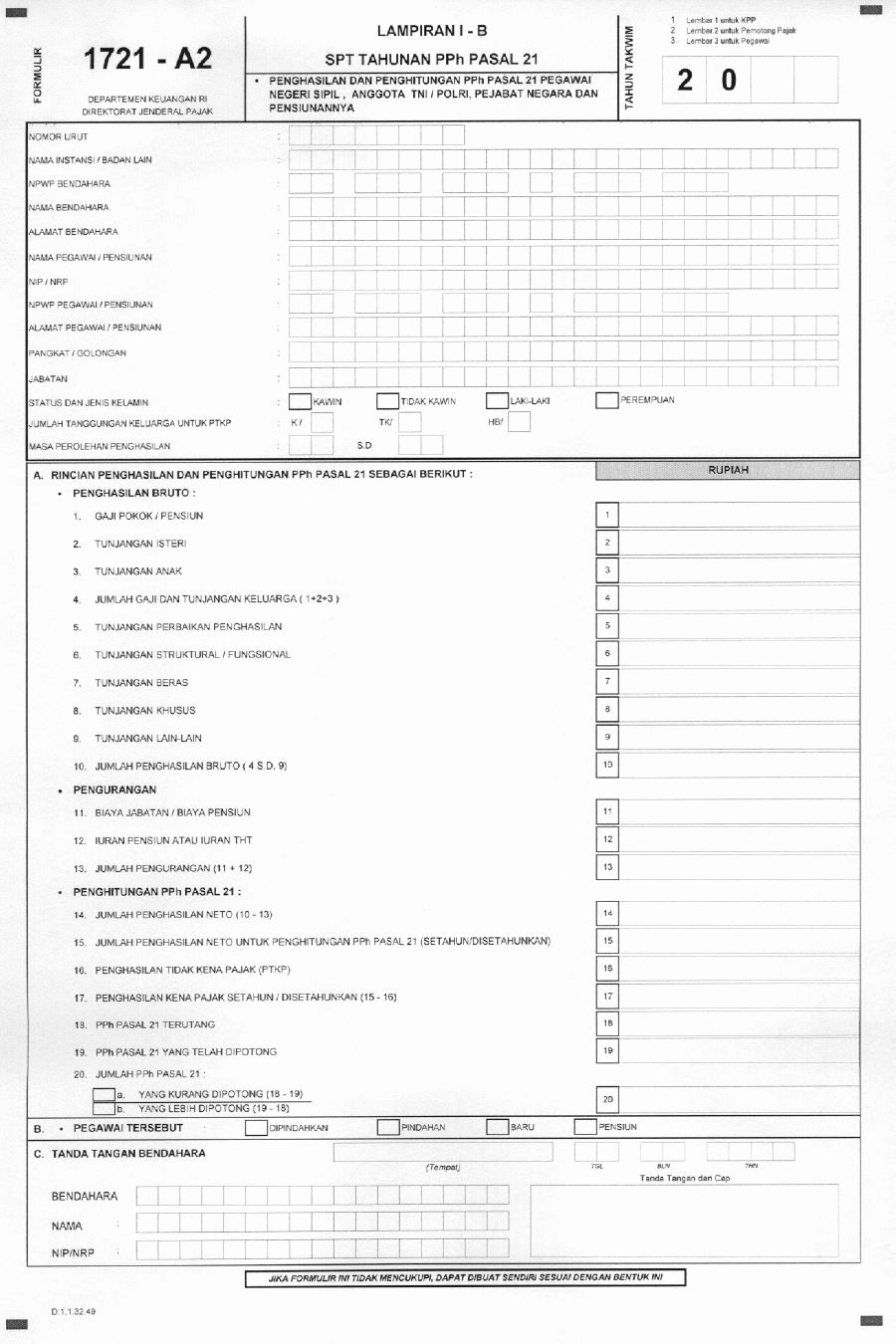

LAMPIRAN I – B

(FORMULIR 1721 – A2)

|

- PENGHASILAN DAN PENGHITUNGAN PPh PASAL 21 PEGAWAI NEGERI SIPIL, ANGGOTA TNI/POLRI, PEJABAT NEGARA, DAN PENSIUNANNYA

Formulir ini digunakan oleh Bendahara

Pemerintah dan badan lain (PT

Taspen dan PT Asabri) selaku Pemotong Pajak PPh Pasal 21 yang

membayarkan penghasilan sehubungan dengan pekerjaan/jasa/pensiun, untuk

menghitung besarnya

penghasilan dan PPh Pasal 21 yang terutang untuk tahun takwim yang

bersangkutan

dari setiap Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara,

dan

Pensiunannya yang jumlah penghasilan netonya melebihi PTKP. Dalam

pengertian pensiunan termasuk mereka yang berhak menerima uang

pensiun.

TAHUN TAKWIM

Bagian ini diisi dengan tahun takwim yang bersangkutan dalam kotak yang

berkenaan.

NOMOR URUT

Bagian ini diisi dengan nomor urut pengisian tiap lembar Formulir

1721-A2.

NAMA INSTANSI/BADAN LAIN

Bagian ini diisi dengan nama instansi/badan lain dari Bendahara

Pemotong Pajak PPh Pasal 21.

|

Contoh : |

- Direktorat Jenderal Pajak

- DPRD Propinsi Jawa Tengah

- PT Taspen

- PT Asabri |

NPWP BENDAHARA

Bagian ini diisi dengan NPWP Bendahara selaku Pemotong Pajak sesuai

dengan NPWP yang tercantum pada Kartu NPWP.

NAMA BENDAHARA

Bagian ini diisi dengan nama Bendahara selaku Pemotong Pajak, sesuai

dengan nama Pemotong Pajak yang tercantum pada Kartu NPWP.

|

Contoh : |

- Bendahara Proyek Pengembangan Hutan Rakyat dan Persuteraan Alam Pusat

- Departemen Kehutanan dan Perkebunan

- Bendahara Gaji Departemen Keuangan |

ALAMAT BENDAHARA

Bagian ini diisi dengan alamat Bendahara selaku Pemotong Pajak, sesuai

dengan alamat Pemotong Pajak yang tercantum pada Kartu NPWP.

NAMA PEGAWAI/PENSIUNAN

Bagian ini diisi dengan nama Pegawai Negeri Sipil, Anggota TNI/POLRI,

Pejabat Negara, dan Pensiunannya yang menerima penghasilan.

NIP/NRP

Bagian ini diisi dengan NIP/NRP atau nomor pokok kepegawaian dari

Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya yang bersangkutan.

NPWP PEGAWAI/PENSIUNAN

Bagian ini diisi dengan NPWP Pegawai Negeri Sipil, Anggota TNI/POLRI,

Pejabat Negara, dan Pensiunannya apabila yang bersangkutan mempunyai NPWP.

ALAMAT PEGAWAI/PENSIUNAN

Bagian ini diisi dengan alamat tempat tinggal Pegawai Negeri Sipil,

Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya.

PANGKAT/GOLONGAN

Bagian ini diisi dengan pangkat/golongan Pegawai Negeri Sipil, Anggota

TNI/POLRI, Pejabat Negara, dan Pensiunannya.

JABATAN

Bagian ini diisi dengan jabatan Pegawai Negeri Sipil, Anggota

TNI/POLRI, dan Pejabat Negara.

STATUS DAN JENIS KELAMIN

Berilah tanda (X) dalam kotak yang sesuai dengan status dan jenis

kelamin Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya. Status

tersebut ditentukan menurut keadaan pada tanggal 1 Januari tahun yang bersangkutan.

JUMLAH TANGGUNGAN KELUARGA UNTUK PTKP

Isilah titik-titik yang tersedia dengan jumlah tanggungan keluarga yang

berhak mendapatkan pengurangan Penghasilan Tidak Kena Pajak (PTKP), paling banyak 3 (tiga)

orang untuk setiap Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan

Pensiunannya. Jumlah tanggungan keluarga tersebut ditentukan menurut keadaan pada

tanggal 1 Januari tahun yang bersangkutan. Bagi karyawati dengan status kawin, PTKP yang dapat dikurangkan hanya

untuk dirinya sendiri (TK/0) kecuali apabila ada keterangan tertulis dari Pemerintah

Daerah setempat, serendah-rendahnya kecamatan, yang menyatakan bahwa suaminya tidak

menerima atau memperoleh penghasilan dalam tahun takwim yang bersangkutan, maka PTKP

yang dapat dikurangkan, selain untuk dirinya sendiri, juga tambahan PTKP karena

kawin dan PTKP untuk keluarga yang menjadi tanggungan sepenuhnya.

Bagi karyawati dengan status tidak kawin, PTKP yang dapat dikurangkan,

selain untuk dirinya sendiri, juga PTKP untuk keluarga yang menjadi tanggungan

sepenuhnya.

Penjelasan :

|

K/0 |

berarti status kawin dan tidak mempunyai tanggungan keluarga; |

|

TK/0 |

berarti status tidak kawin dan tidak mempunyai tanggungan keluarga

atau karyawati status kawin yang suaminya menerima atau memperoleh penghasilan dalam

tahun takwim ybs.; |

|

K/1 |

berarti status kawin dan mempunyai tanggungan keluarga sebanyak 1

(satu) orang; |

|

TK/1 |

berarti status tidak kawin tetapi mempunyai tanggungan keluarga

sebanyak 1 (satu) orang; dan seterusnya. |

|

HB/.... |

berarti Wajib Pajak kawin yang telah hidup berpisah

ditambah banyaknya tanggungan yang mendapat pengurangan PTKP. |

MASA PEROLEHAN PENGHASILAN

Bagian ini diisi dengan masa perolehan penghasilan dalam tahun takwim

yang bersangkutan (misalnya : Januari s.d. Desember 2008; Januari s.d. Mei 2008; Maret

s.d. Desember 2008; dan sebagainya).

| A. |

RINCIAN PENGHASILAN DAN PENGHITUNGAN PPh PASAL 21 |

|

PENGHASILAN BRUTO

Angka 1 sampai dengan Angka 10 diisi dengan jumlah penghasilan yang

sebenarnya diterima atau diperoleh Pegawai Negeri Sipil, Anggota TNI/POLRI,

Pejabat Negara, dan Pensiunannya selama masa perolehan penghasilan.

Angka 1 - GAJI POKOK/PENSIUN

Bagian ini diisi dengan jumlah gaji pokok yang diterima / diperoleh

Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara atau pokok

pensiun dari Pensiunan yang bersangkutan dalam tahun takwim yang

bersangkutan.

Angka 2 - TUNJANGAN ISTERI

Bagian ini diisi dengan jumlah tunjangan isteri yang diterima/diperoleh

Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya dalam tahun

takwim yang bersangkutan.

Angka 3 - TUNJANGAN ANAK

Bagian ini diisi dengan jumlah tunjangan anak yang diterima/diperoleh

Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya dalam tahun

takwim yang bersangkutan.

Angka 4 - JUMLAH GAJI DAN TUNJANGAN KELUARGA (1+2+3)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 1,

Angka 2 dan jumlah pada Angka 3.

Angka 5 - TUNJANGAN PERBAIKAN PENGHASILAN

Bagian ini diisi dengan jumlah tunjangan perbaikan penghasilan yang

diterima/diperoleh Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan

Pensiunannya dalam tahun takwim yang bersangkutan.

Angka 6 - TUNJANGAN STRUKTURAL/FUNGSIONAL

Bagian ini diisi dengan jumlah tunjangan struktural/fungsional yang

diterima/diperoleh Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan

Pensiunannya dalam tahun takwim yang bersangkutan.

Angka 7 - TUNJANGAN BERAS

Bagian ini diisi dengan jumlah tunjangan beras yang diterima/diperoleh

Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya dalam tahun

takwim yang bersangkutan.

Angka 8 - TUNJANGAN KHUSUS

Bagian ini diisi dengan jumlah tunjangan khusus yang diterima/diperoleh

Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya dalam tahun

takwim yang bersangkutan.

Angka 9 - TUNJANGAN LAIN-LAIN

Bagian ini diisi dengan jumlah tunjangan lain-lain yang

diterima/diperoleh Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunannya dalam

tahun takwim yang bersangkutan.

Angka 10 - JUMLAH PENGHASILAN BRUTO (4 s.d. 9)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 4 s.d.

jumlah pada Angka 9.

PENGURANGAN

Angka 11 - BIAYA JABATAN/BIAYA PENSIUN

| a. |

BAGI PEGAWAI NEGERI SIPIL, ANGGOTA TNI/POLRI, DAN PEJABAT NEGARA

Bagian ini diisi dengan jumlah biaya jabatan yang diperbolehkan, yaitu

sebesar 5% dari penghasilan bruto (jumlah pada Angka 10), dengan batasan paling

tinggi Rp1.296.000,- (satu juta dua ratus sembilan puluh enam ribu rupiah)

dalam setahun atau Rp108.000,- (seratus delapan ribu rupiah) dalam sebulan,

menurut banyaknya bulan perolehan. |

| b. |

BAGI PENSIUNAN

Bagian ini diisi dengan jumlah biaya pensiun yang diperbolehkan, yaitu

sebesar 5% dari penghasilan bruto (jumlah pada Angka 10), dengan

batasan paling

tinggi Rp432.000,- (empat ratus tiga puluh dua ribu rupiah) dalam

setahun atau Rp36.000,- (tiga puluh enam ribu rupiah) dalam sebulan, menurut

banyaknya bulan perolehan. |

Angka 12 - IURAN PENSIUN ATAU IURAN THT

Bagian ini diisi dengan jumlah iuran pensiun atau iuran THT yang

dibayar oleh Pegawai Negeri Sipil, Anggota TNI/POLRI, dan Pejabat Negara dalam tahun takwim

yang bersangkutan.

Angka 13 - JUMLAH PENGURANGAN (11+12)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 11

dengan jumlah pada Angka 12.

PENGHITUNGAN PPh PASAL 21

Angka 14 - JUMLAH PENGHASILAN NETO (10-13)

Bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 10

dengan jumlah pada Angka 13.

Angka 15 - JUMLAH PENGHASILAN NETO UNTUK PENGHITUNGAN PPh PASAL 21 (SETAHUN/DISETAHUNKAN)

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut :

| 1. |

Apabila masa perolehan penghasilan meliputi 1 (satu) tahun takwim

yaitu Januari s.d. Desember, maka bagian ini diisi dengan jumlah yang sama dengan

jumlah pada Angka 14. |

| 2. |

Apabila masa perolehan penghasilan kurang dari satu tahun takwim

(hanya untuk masa perolehan beberapa bulan saja), maka bagian ini diisi

dengan jumlah penghasilan neto pada Angka 14 yang disetahunkan.

Contoh :

- Masa perolehan penghasilan adalah Januari s.d. Agustus 2008 (8 bulan).

- Jumlah penghasilan neto pada Angka 14 adalah Rp8.000.000,-

- Bagian ini diisi dengan Rp12.000.000,-, yaitu 12/8 x Rp8.000.000,-. |

| 3. |

Apabila Pegawai Negeri Sipil, Anggota TNI/POLRI, dan Pejabat Negara

seperti pada butir 2 di atas pindah tugas ke instansi lainnya, maka pengisian bagian

ini oleh Bendahara instansi yang baru adalah dengan menjumlahkan jumlah pada

Angka 14 Formulir 1721-A2 yang dibuat oleh Bendaharawan tersebut dengan

jumlah pada Angka 14 Formulir 1721-A2 yang dibuat oleh Bendahara instansi yang lama. Untuk keperluan ini, maka Pegawai atau Penerima penghasilan

berkewajiban untuk menyerahkan bukti pemotongan PPh Pasal 21 1721-A2 (dibuat oleh

Bendaharawan instansi yag lama) kepada Bendahara instansi yang baru.

Contoh :

Misalnya masa perolehan penghasilan di instansi yang baru adalah

September s.d. Desember 2008 (4 bulan) dan jumlah penghasilan neto pada Angka 14 adalah Rp4.000.000,-.

Dengan demikian bagian ini diisi dengan Rp12.000.000,- yaitu hasil

penjumlahan dari jumlah pada Angka 14 Formulir 1721-A2 ini (Rp4.000.000,-) dengan

jumlah pada Angka 14 Formulir 1721-A2 yang dibuat oleh Bendahara instansi yang

lama (Rp8.000.000,-). |

Angka 16 - PENGHASILAN TIDAK KENA PAJAK (PTKP)

Bagian ini diisi dengan jumlah PTKP setahun yang besarnya sebagai

berikut :

| a. |

Untuk diri Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunan |

Rp 13.200.000,- |

| b. |

Tambahan untuk Pegawai Negeri Sipil, Anggota TNI/POLRI, Pejabat Negara, dan Pensiunan yang kawin |

Rp 1.200.000,- |

| c. |

Tambahan untuk setiap orang keluarga sedarah dan semenda dalam garis

keturunan lurus serta anak angkat

yang menjadi tanggungan sepenuhnya

paling banyak 3 (tiga) orang |

Rp 1.200.000,- |

Bagi Wajib Pajak kawin yang telah hidup berpisah, penghitungan PTKP-nya

adalah untuk diri pegawai tetap yang bersangkutan ditambah banyaknya

tanggungan yang mendapatkan pengurangan PTKP.

Angka 17 - PENGHASILAN KENA PAJAK SETAHUN / DISETAHUNKAN (15-16)

Bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 15

dengan jumlah pada Angka 16.

Angka 18 - PPh PASAL 21 TERUTANG

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut :

| 1. |

Apabila masa perolehan penghasilan adalah 1 (satu) tahun takwim

yaitu Januari s.d. Desember, maka Angka 18 diisi dari hasil penghitungan penerapan tarif

Pasal 17 UU PPh atas penghasilan kena pajak pada Angka 17. |

| 2. |

Dalam hal Pegawai Negeri Sipil, Anggota TNI/POLRI, atau Pejabat

Negara dipindahtugaskan, maka pengisian Angka 18 oleh :

| a. |

Bendahara instansi yang lama, adalah sesuai dengan contoh sebagai

berikut :

| - |

Pegawai Negeri Sipil, Anggota TNI/POLRI, atau Pejabat Negara (TK/0) dipindahtugaskan sejak 1 Juni 2008. |

| - |

Gaji Januari s.d. Mei 2008 (5 bulan) : 5 x Rp3.000.000,-=

Pengurangan :

1. Biaya jabatan : 5% x Rp15.000.000,- =

Maksimum diperkenankan :

5 x Rp108.000,-

2. Iuran pensiun : 5 x Rp25.000,-

Jumlah pengurangan |

= Rp750.000,-

= Rp540.000,-

= Rp125.000,- |

|

= Rp 15.000.000,-

= Rp 665.000,- |

| - |

Penghasilan neto 5 bulan |

= Rp 14.335.000,- |

| - |

Penghasilan neto disetahunkan :

12/5 x Rp14.335.000,- |

= Rp 34.404.000,- |

| - |

PTKP (TK/0) |

= Rp 13.200.000,- |

| - |

Penghasilan Kena Pajak |

= Rp 21.204.000,- |

| - |

PPh Pasal 21 terutang 1 tahun :

5% x Rp21.204.000,- |

= Rp 1.060.200,- |

| - |

PPh Pasal 21 terutang 5 bulan :

5/12 x Rp1.060.200,- |

= Rp 441.750,- |

Dengan demikian Angka 18 ini diisi dengan Rp. 441.750,-

|

| b. |

Bendahara instansi yang baru, adalah sesuai dengan contoh sebagai

berikut :

| - |

Gaji Juni s.d. Desember 2008 (7 bulan) :

7 x Rp3.000.000,-

|

= Rp 21.000.000,-

|

| - |

Pengurangan :

1. Biaya jabatan : 5% x Rp 21.000.000,- =Rp 1.050.000,-

Maksimum diperkenankan :

7 x Rp108.000,-

2. Iuran pensiun :

7 x Rp25.000,-

Jumlah pengurangan |

= Rp 756.000,-

= Rp 175.000,-

= Rp 931.000,- |

|

|

| - |

Penghasilan neto 7 bulan |

= Rp 20.069.000,- |

| - |

Penghasilan neto di instansi yang lama |

= Rp 14.335.000,- |

| - |

Penghasilan neto setahun |

= Rp 34.404.000,- |

| - |

PTKP (TK/0) |

= Rp 13.200.000,- |

| - |

Penghasilan Kena Pajak |

= Rp 21.204.000,- |

| - |

PPh Pasal 21 terutang 1 tahun :

5% x Rp21.204.000,- |

= Rp 1.060.200,- |

| - |

PPh Pasal 21 terutang pada instansi yang baru

Rp1.060.200,- – Rp441.750,- = |

= Rp 618.450,- |

Dengan demikian Angka 18 ini diisi dengan Rp 618.450,-.

|

|

| 3. |

Dalam hal Pegawai Negeri Sipil, Anggota TNI/POLRI, atau Pejabat

Negara sebagai pegawai baru, maka pengisian Angka 18 oleh Bendaharawan instansi yang bersangkutan adalah sesuai dengan contoh sebagai berikut :

Pegawai Negeri Sipil (TK/0) mulai bekerja bulan Juni 2008 dengan gaji Rp3.000.000,- sebulan.

| - |

Gaji Juni s.d. Desember 2008 (7 bulan) :

7 x Rp3.000.000,-

|

= Rp 21.000.000,-

|

| - |

Pengurangan :

1. Biaya jabatan : 5% x Rp 21.000.000,- = Rp 1.050.000,-

Maksimum diperkenankan :

7 x Rp108.000,-

2. Iuran pensiun :

7 x Rp25.000,-

|

= Rp 756.000,-

= Rp 175.000,-

|

|

|

| - |

Jumlah pengurangan |

= Rp 931.000,- |

| - |

Penghasilan neto 7 bulan |

= Rp 20.069.000,- |

| - |

PTKP (TK/0) |

= Rp 13.200.000,- |

| - |

Penghasilan Kena Pajak |

= Rp 6.869.000,- |

| - |

PPh Pasal 21 terutang 1 tahun :

5% x Rp6.869.000,- |

= Rp 343.450,- |

Dengan demikian Angka 18 ini diisi dengan Rp 343.450,-

|

| 4. |

Dalam hal Pegawai Negeri Sipil, Anggota TNI/POLRI, atau Pejabat

Negara dalam tahun berjalan memasuki masa pensiun, maka pengisian Angka 18 oleh Bendahara instansi yang lama, adalah sesuai dengan contoh sebagai

berikut :

Pegawai Negeri Sipil, Anggota TNI/POLRI, atau Pejabat Negara (K/0)

pensiun sejak 1 September 2007.

| - |

Gaji Januari s.d. Agustus 2008 (8 bulan)

8 x Rp 3.000.000,-

|

= Rp 24.000.000,-

|

| - |

Pengurangan :

1. Biaya jabatan : 5% x Rp24.000.000,- = Rp 1.200.000,-

Maksimum diperkenankan :

8 x Rp108.000,- =

2. Iuran pensiun :

8 x Rp25.000,-

|

= Rp 864.000,-

= Rp 200.000,-

|

|

|

| - |

Jumlah pengurangan |

= Rp 1.064.000,- |

| - |

Penghasilan neto |

= Rp 22.936.000,- |

| - |

PTKP (TK/0) |

= Rp 14.400.000,- |

| - |

Penghasilan Kena Pajak |

= Rp 8.536.000,- |

| - |

PPh Pasal 21 terutang 1 tahun :

5% x Rp8.536.000,- |

= Rp 426.800,- |

Dengan demikian Angka 18 ini diisi dengan Rp 426.800,-. |

Angka 19 - PPh PASAL 21 YANG TELAH DIPOTONG

Bagian ini diisi dengan jumlah PPh Pasal 21 yang telah dipotong untuk

tahun takwim yang bersangkutan oleh bendaharawan yang bersangkutan.

Angka 20 - JUMLAH PPh PASAL 21 YANG KURANG/LEBIH DIPOTONG

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut :

| 1. |

Dalam hal jumlah pada Angka 18 lebih besar dari jumlah pada Angka

19, maka bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 18

dengan jumlah pada Angka 19 dan isikan tanda (X) dalam kotak a. YANG KURANG DIPOTONG

(18 - 19). |

| 2. |

Dalam hal jumlah pada Angka 19 lebih besar dari jumlah pada Angka

18, maka bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 19

dengan jumlah pada Angka 18 dan isikan tanda (X) dalam kotak b. YANG LEBIH DIPOTONG

(19 - 18). |

| 3. |

Dalam hal jumlah pada Angka 18 sama dengan jumlah pada Angka 19,

maka bagian ini diisi NIHIL. |

|

| B. |

PEGAWAI TERSEBUT

Bagian ini diisi dengan tanda (X) dalam kotak yang sesuai hanya apabila

masa perolehan penghasilan kurang dari 1 tahun. |

|

C. |

TANDA TANGAN BENDAHARA

Pemotong Pajak PPh Pasal 21 wajib menandatangani dan membubuhkan nama

lengkap, NIP/NRP atau Nomor Pokok Kepegawaian yang bersangkutan,

tempat, tanggal, bulan, dan tahun diisinya Formulir 1721-A2. |

|

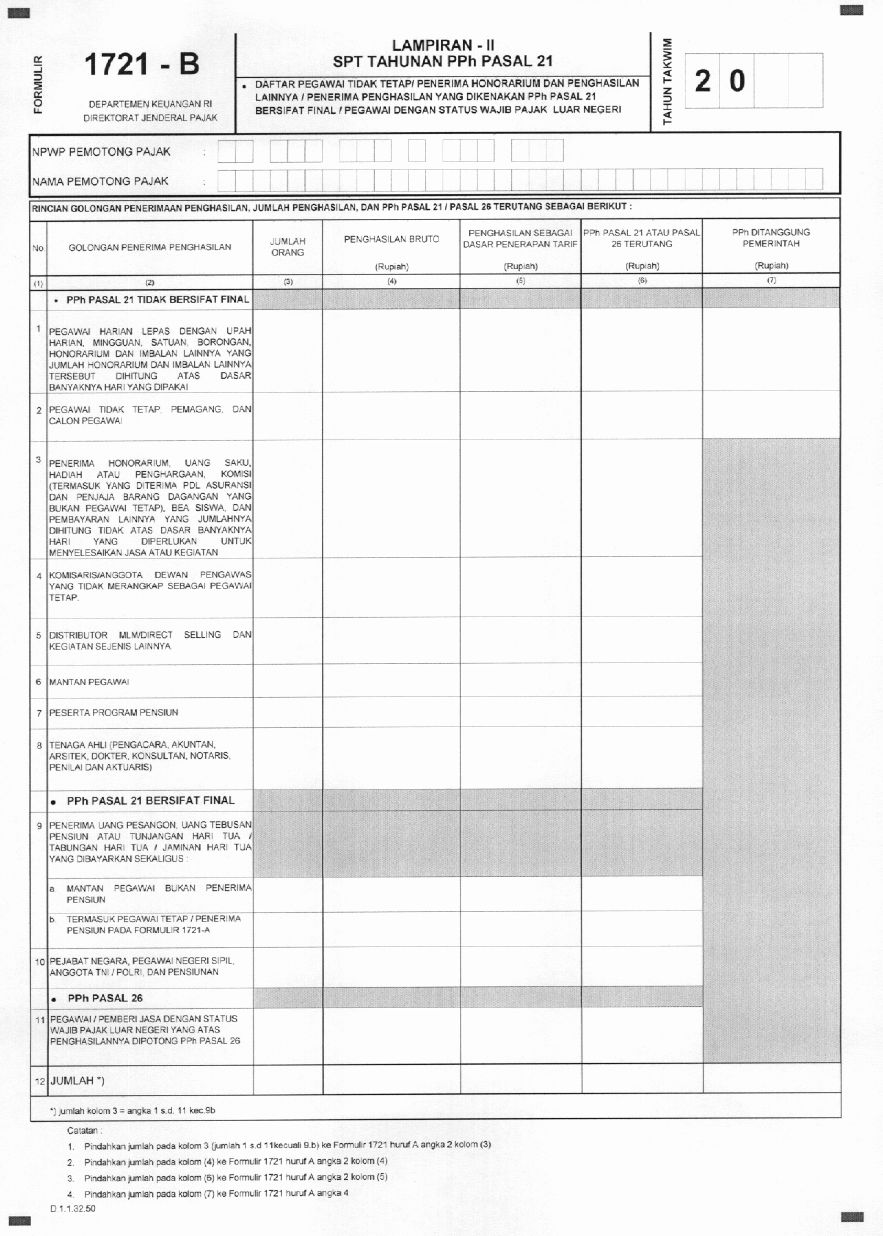

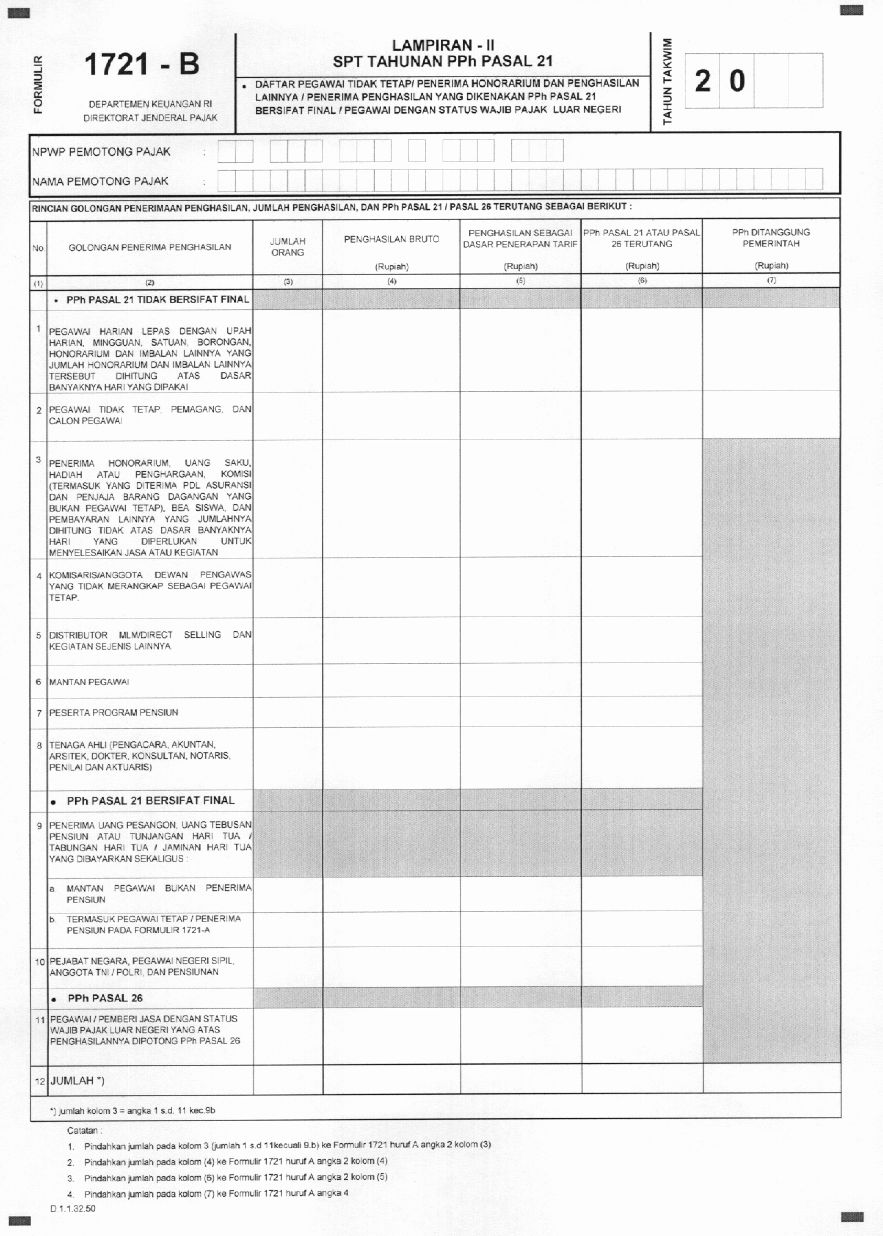

LAMPIRAN – II

(FORMULIR 1721 – B)

|

- DAFTAR PEGAWAI TIDAK TETAP/PENERIMA HONORARIUM DAN PENGHASILAN

LAINNYA/PENERIMA PENGHASILAN YANG DIKENAKAN PPh PASAL 21 BERSIFAT

FINAL/PEGAWAI DENGAN STATUS WAJIB PAJAK LUAR NEGERI

Formulir ini merupakan daftar yang memuat :

| 1. |

Golongan dan jumlah pegawai harian lepas, pegawai tidak tetap,

pemagang, dan calon pegawai, penerima honorarium/imbalan lain (termasuk Komisaris atau

Anggota Dewan Pengawas yang tidak merangkap sebagai pegawai tetap), dan pemberi jasa

profesi, peserta program pensiun yang melakukan penarikan iuran dana pensiun,

penerima penghasilan yang dikenakan PPh Pasal 21 yang bersifat final, dan

pegawai dengan status Wajib Pajak luar negeri; |

| 2. |

Penghasilan Bruto dan PPh Pasal 21 atau PPh Pasal 26 yang terutang

untuk setiap golongan penerima penghasilan tersebut pada butir 1, dan PPh Pasal 21

ditanggung pemerintah untuk golongan penerima penghasilan angka 1 dan 2 Kolom (2). |

TAHUN TAKWIM

Bagian ini diisi dengan tahun takwim yang bersangkutan dalam kotak yang

berkenaan.

NPWP PEMOTONG PAJAK

Bagian ini diisi dengan NPWP Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu NPWP.

NAMA PEMOTONG PAJAK

Bagian ini diisi dengan nama Pemotong Pajak, sesuai dengan yang

tercantum pada Kartu NPWP.

RINCIAN GOLONGAN PENERIMA PENGHASILAN, JUMLAH PENGHASILAN, DAN PPh PASAL 21/PASAL 26 TERUTANG.

NOMOR - Kolom (1)

Cukup Jelas

GOLONGAN PENERIMA PENGHASILAN - Kolom (2)

Cukup Jelas

JUMLAH ORANG – Kolom (3)

Untuk setiap nomor diisikan jumlah banyaknya orang penerima penghasilan

dari masing-masing golongan. Selanjutnya jumlah banyaknya orang penerima penghasilan pada

Angka 12 dipindahkan ke Formulir 1721 huruf A Angka 2 Kolom (3).

PENGHASILAN BRUTO - Kolom (4)

Kolom ini diisi dengan jumlah penghasilan bruto yang dibayarkan atau

terutang dalam tahun takwim yang bersangkutan oleh Pemotong Pajak kepada masing-masing

golongan penerima penghasilan pada Kolom (2). Selanjutnya jumlah penghasilan bruto pada

Angka 12 Kolom (4) dipindahkan ke Formulir 1721 huruf A Angka 2 Kolom (4).

PENGHASILAN SEBAGAI DASAR PENERAPAN TARIF - Kolom (5)

Kolom ini diisi dengan jumlah penghasilan yang digunakan sebagai dasar

penerapan tarif PPh Pasal 21 atau PPh Pasal 26, termasuk penghasilan yang dikenakan PPh

Pasal 21 yang bersifat final, dengan perincian sebagai berikut :

- PPh PASAL 21 TIDAK BERSIFAT FINAL

| 1. |

Kolom ini diisi dengan gabungan penghasilan dari seluruh penerima

penghasilan pada Angka 1 Kolom (3) yang terdiri dari :

| a. |

penghasilan

yang dikenakan PPh Pasal 21 atas jumlah yang melebihi

Bagian Penghasilan Yang Tidak Dikenakan Pemotongan Pajak Penghasilan

(sehari), sebagaimana diatur dalam Peraturan Menteri Keuangan; |

| b. |

penghasilan

yang dikenakan PPh Pasal 21 atas jumlah yang melebihi

Bagian Penghasilan Yang Tidak Dikenakan Pemotongan Pajak Penghasilan

(sebulan), sebagaimana diatur dalam Peraturan Menteri Keuangan; |

| c. |

penghasilan yang dibayar secara bulanan.

Untuk b dan c penghitungannya memperhatikan PTKP penerima penghasilan

yang bersangkutan. |

|

| 2. |

Untuk golongan penerima penghasilan pada Angka 2, kolom ini diisi

dengan hasil pengurangan dari jumlah seluruh penghasilan yang melebihi PTKP dengan

jumlah PTKP dari penerima penghasilan yang bersangkutan. |

| 3. |

Untuk golongan penerima penghasilan pada Angka 3, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 21

atas penghasilan pada Kolom (4) tanpa memperhatikan PTKP dari penerima

penghasilan. |

| 4. |

Untuk golongan penerima penghasilan pada Angka 4, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 21

atas penghasilan pada Kolom (4) tanpa memperhatikan PTKP dari penerima

penghasilan. |

| 5. |

Untuk golongan penerima penghasilan pada Angka 5, kolom ini diisi

dengan hasil pengurangan dari jumlah seluruh penghasilan yang melebihi PTKP dengan

jumlah PTKP dari penerima penghasilan yang bersangkutan (besarnya PTKP

sebanding dengan jumlah masa perolehan penghasilan). |

| 6. |

Untuk golongan penerima penghasilan pada Angka 6, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 21

atas penghasilan pada Kolom (4) tanpa memperhatikan PTKP dari penerima

penghasilan. |

| 7. |

Untuk golongan penerima penghasilan pada Angka 7, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 21

atas penghasilan pada Kolom (4) tanpa memperhatikan PTKP dari penerima

penghasilan. |

| 8. |

Untuk golongan penerima penghasilan pada Angka 8 (tenaga ahli yang

terdiri dari pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai, dan

aktuaris), kolom ini diisi dengan jumlah sebesar perkiraan penghasilan neto (50% dari

penghasilan bruto). |

- PPh PASAL 21 BERSIFAT FINAL

| 9. |

Untuk golongan penerima penghasilan pada Angka 9, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 21

atas penghasilan pada Kolom (4) tanpa memperhatikan PTKP dari penerima

penghasilan. |

| 10. |

Untuk golongan penerima penghasilan pada Angka 10, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 21

atas penghasilan pada Kolom (4) tanpa memperhatikan PTKP dari penerima

penghasilan. |

| 11. |

Untuk golongan penerima penghasilan pada Angka 11, kolom ini diisi

dengan jumlah penghasilan yang digunakan sebagai dasar penerapan tarif PPh Pasal 26

atas penghasilan pada Kolom (4). |

PPh PASAL 21 ATAU PPh PASAL 26 TERUTANG - Kolom (6)

Kolom ini diisi dengan jumlah seluruh PPh Pasal 21 atau PPh Pasal 26

yang terutang dari setiap golongan penerima penghasilan pada Kolom (2) dengan menerapkan

tarif sesuai dengan peraturan perundang-undangan perpajakan yang berlaku.

PPh PASAL 21 DITANGGUNG PEMERINTAH - Kolom (7)

Untuk golongan penerima penghasilan pada Angka 1 dan 2, kolom ini diisi

dengan jumlah PPh Pasal 21 Ditanggung Pemerintah atas penghasilan pada Kolom (4). PPh

Pasal 21 Ditanggung Pemerintah yang diisikan pada kolom ini adalah jumlah PPh

Pasal 21 Ditanggung Pemerintah dari masing-masing penerima penghasilan.

Untuk golongan penerima penghasilan pada angka 1 dan 2 kolom ini harus

dibuatkan suatu daftar khusus yang memuat nama pegawai tidak tetap atau penerima upah,

jumlah penghasilan bruto, Penghasilan Tidak Kena pajak (PTKP), PPh Pasal 21

yang terutang, dan PPh Pasal 21 yang ditanggung pemerintah.

JUMLAH

Bagian ini diisi dengan hasil penjumlahan dari setiap jumlah pada Kolom

(3), Kolom (4), Kolom (5), Kolom (6) dan Kolom (7). Jumlah pada Kolom (3) adalah jumlah

golongan penerima penghasilan Angka 1 s.d Angka 11, kecuali Angka 9 huruf b.

|

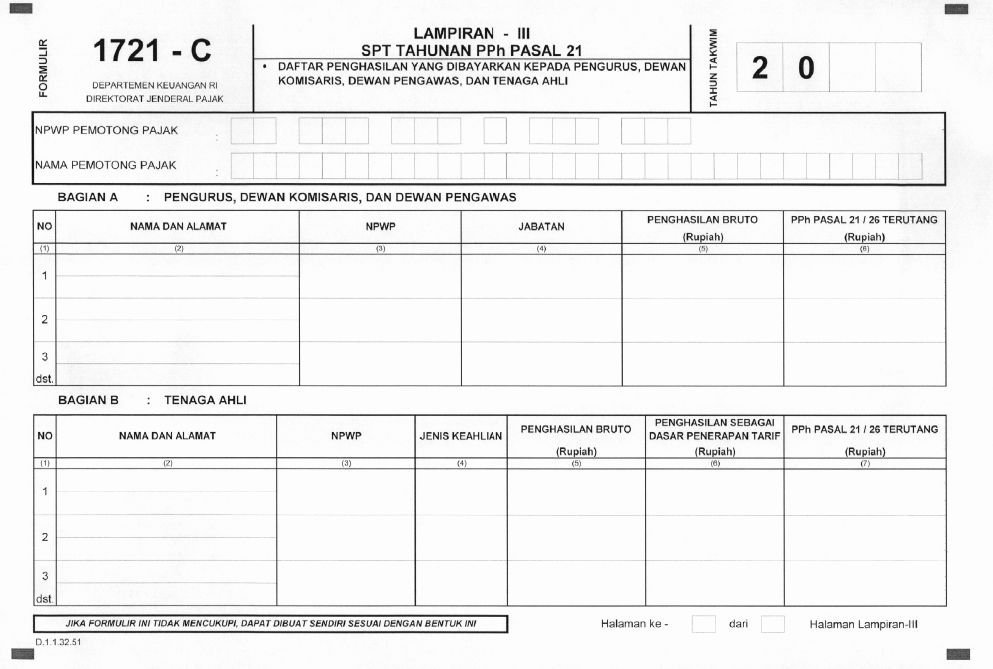

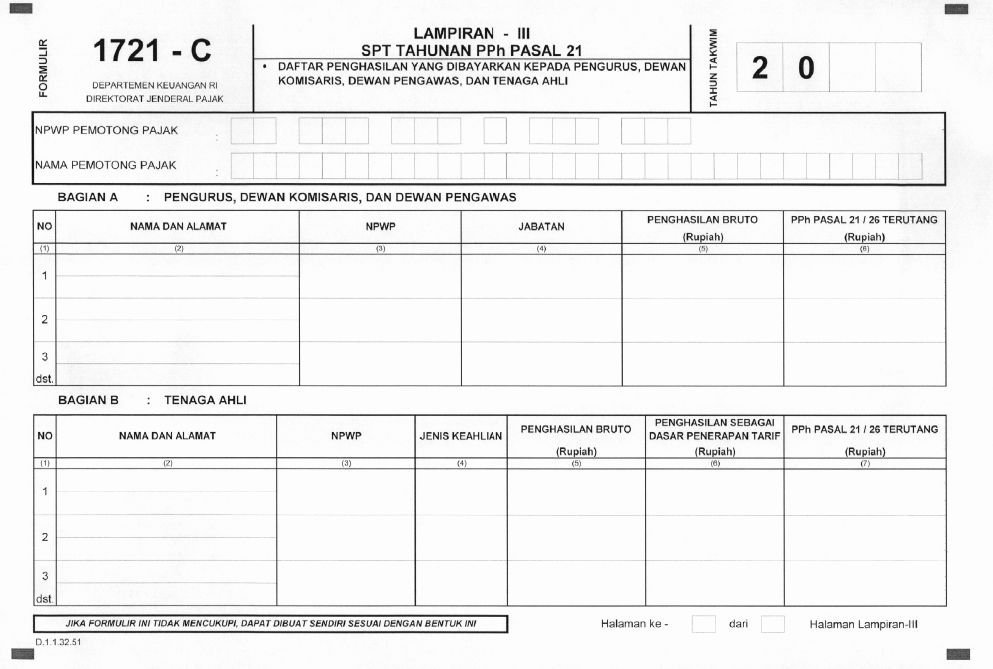

LAMPIRAN – III

(FORMULIR 1721 – C)

|

- DAFTAR PENGHASILAN YANG DIBAYARKAN KEPADA PENGURUS, DEWAN KOMISARIS, DEWAN PENGAWAS DAN TENAGA AHLI

TAHUN TAKWIM

Bagian ini diisi dengan tahun takwim yang bersangkutan dalam kotak yang

berkenaan.

NPWP PEMOTONG PAJAK

Bagian ini diisi dengan NPWP Pemotong Pajak sesuai dengan yang

tercantum pada Kartu NPWP.

NAMA PEMOTONG PAJAK

Bagian ini diisi dengan nama Pemotong Pajak sesuai dengan yang

tercantum pada Kartu NPWP.

BAGIAN A : PENGURUS, DEWAN KOMISARIS, DAN DEWAN PENGAWAS

NOMOR - Kolom (1)

Cukup jelas

NAMA DAN ALAMAT - Kolom (2)

Kolom ini diisi dengan nama dan alamat tempat tinggal masing-masing

pengurus, dewan komisaris, dan dewan pengawas.

NPWP - Kolom (3)

Kolom ini diisi dengan NPWP dari masing-masing pengurus, dewan

komisaris, dan dewan pengawas.

JABATAN - Kolom (4)

Kolom ini diisi dengan jabatan dari masing-masing pengurus, dewan

komisaris, atau dewan pengawas.

PENGHASILAN BRUTO - Kolom (5)

Kolom ini diisi dengan jumlah penghasilan bruto yang dibayarkan atau

terutang kepada masing-masing pengurus, dewan komisaris, dan dewan pengawas.

PPh PASAL 21 / PASAL 26 TERUTANG - Kolom (6)

Kolom ini diisi dengan jumlah PPh Pasal 21 yang terutang dari

masing-masing pengurus, dewan komisaris, dan dewan pengawas.

BAGIAN B : TENAGA AHLI

NOMOR - Kolom (1)

Cukup jelas.

NAMA DAN ALAMAT - Kolom (2)

Kolom ini diisi dengan nama dan alamat tempat tinggal masing-masing

tenaga ahli pemberi jasa profesi.

NPWP - Kolom (3)

Kolom ini diisi dengan NPWP dari masing-masing tenaga ahli pemberi jasa

profesi.

JENIS KEAHLIAN - Kolom (4)

Kolom ini diisi dengan jenis keahlian dari masing-masing tenaga ahli

pemberi jasa profesi (pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai, dan

aktuaris).

PENGHASILAN BRUTO - Kolom (5)

Kolom ini diisi dengan jumlah penghasilan bruto yang dibayarkan atau

terutang kepada masing-masing tenaga ahli pemberi jasa profesi.

PENGHASILAN SEBAGAI DASAR PENERAPAN TARIF - Kolom (6)

Kolom ini diisi dengan penghasilan yang dikenakan PPh Pasal 21, yaitu

sebesar perkiraan penghasilan neto (50% dari penghasilan bruto). Kecuali untuk

penghasilan yang diterima atau diperoleh Wajib Pajak LN diisi penghasilan sebesar penghasilan

bruto.

PPh PASAL 21 / PASAL 26 TERUTANG - Kolom (7)

Kolom ini diisi dengan jumlah PPh Pasal 21/Pasal 26 yang terutang atas

penghasilan yang dibayarkan atau terutang kepada masing-masing tenaga ahli pemberi jasa

profesi.

|

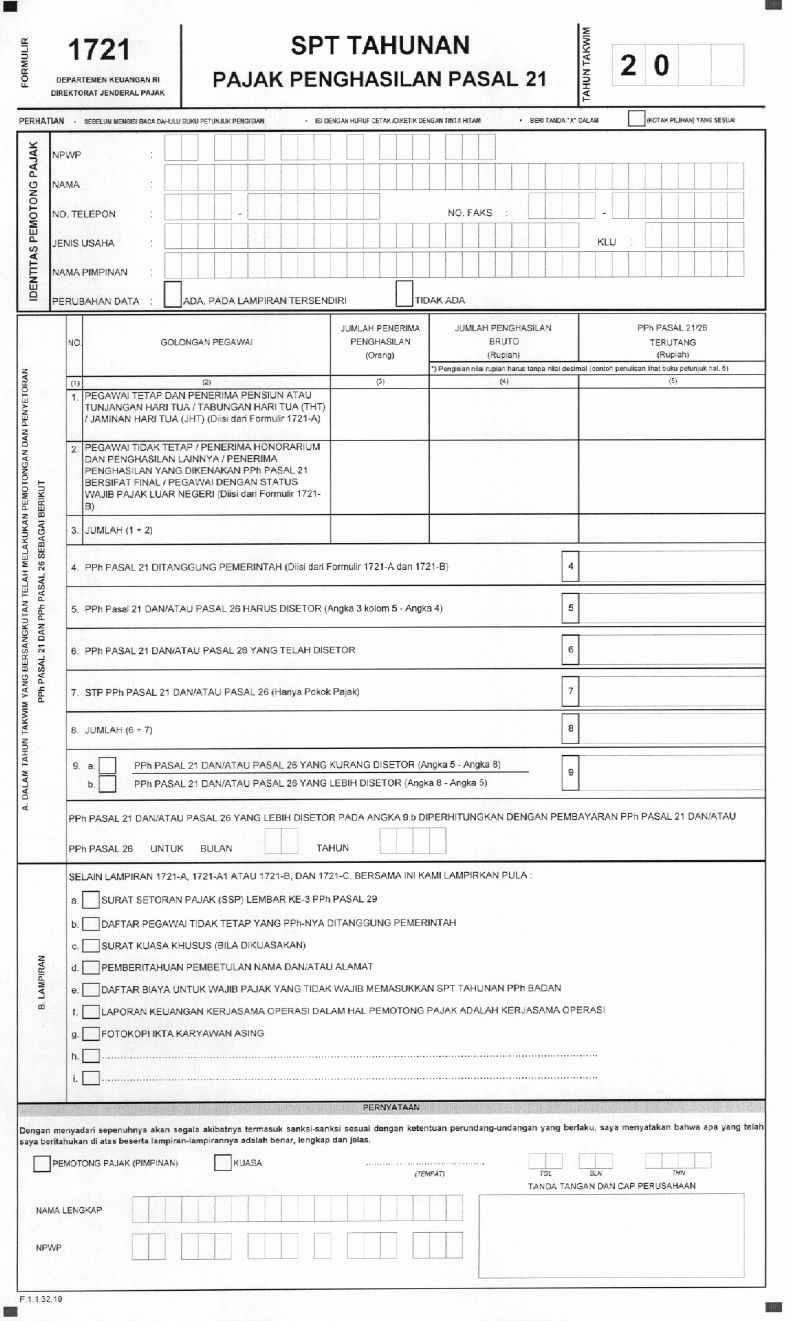

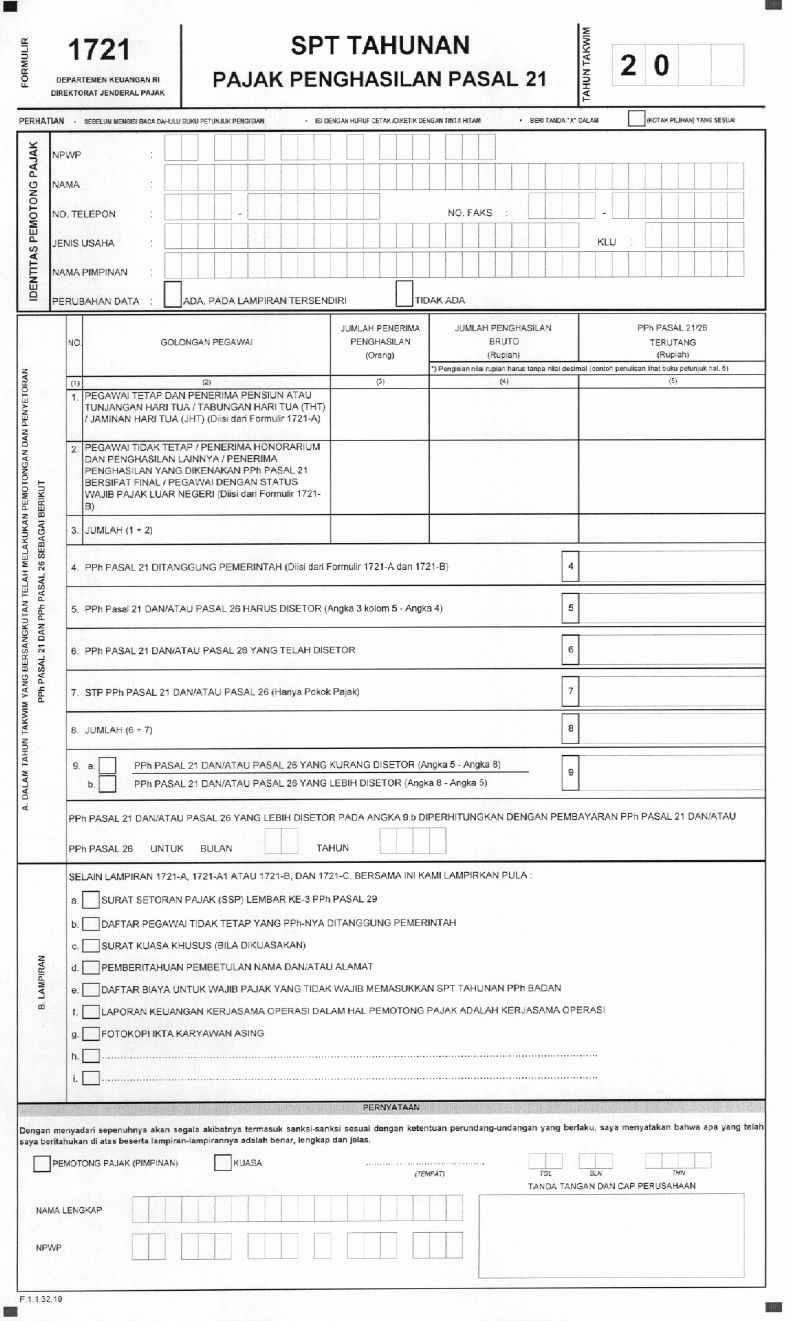

INDUK SPT TAHUNAN PPh PASAL 21

(FORMULIR 1721)

|

TAHUN TAKWIM

Bagian ini diisi dengan tahun takwim yang bersangkutan dalam kotak yang

berkenaan.

IDENTITAS PEMOTONG PAJAK

NPWP

Bagian ini diisi dengan NPWP Pemotong Pajak sesuai dengan yang

tercantum pada Kartu NPWP.

NAMA

Bagian ini diisi dengan nama Pemotong Pajak sesuai dengan nama yang

tercantum pada Kartu NPWP.

No. TELEPON / FAKSIMILI

Cukup Jelas

JENIS USAHA

Bagian ini diisi dengan jenis usaha pokok yang dilakukan Wajib Pajak

secara lengkap, misalnya:

|

- Dagang |

: |

Perdagangan besar pakaian jadi, perdagangan eceran kertas. |

|

- Industri |

: |

Industri makanan ternak, industri tekstil. |

|

- Jasa |

: |

Jasa persewaan bangunan, jasa pemborong bangunan. |

|

- Lain-lain |

: |

Pertanian/perkebunan kelapa sawit, pertambangan batubara. |

KLASIFIKASI LAPANGAN USAHA (KLU)

Pengisian Kode Klasifikasi Lapangan Usaha (KLU) diisi sesuai dengan

Keputusan Direktur Jenderal Pajak Nomor KEP-34/PJ./2003.

NAMA PIMPINAN

Bagian ini diisi dengan nama pimpinan dari Pemotong Pajak PPh pasal 21,

misalnya pimpinan perusahaan, cabang, unit, proyek dan instansi.

Huruf A : DALAM TAHUN TAKWIM YANG BERSANGKUTAN TELAH MELAKUKAN PEMOTONGAN DAN PENYETORAN PPh PASAL 21 DAN PPh PASAL 26 .

Angka 1 - Kolom (1)

Cukup Jelas

Kolom (2)

Cukup Jelas

Kolom (3)

Kolom ini diisi dengan jumlah seluruh pegawai tetap termasuk Komisaris,

Anggota Dewan Pengawas yang merangkap sebagai pegawai tetap dan penerima pensiun atau

THT/JHT yang tercantum pada Formulir 1721-A bagian C (jumlah A 3+ B).

Kolom (4)

Kolom ini diisi dengan jumlah penghasilan bruto sesuai dengan jumlah

yang tercantum pada Formulir 1721-A Kolom (4).

Kolom (5)

Kolom ini diisi dengan jumlah PPh Pasal 21/26 yang terutang sesuai

dengan jumlah yang tercantum pada Formulir 1721-A Kolom (5).

Angka 2 - Kolom (1)

Cukup Jelas

Kolom (2)

Cukup Jelas

Kolom (3)

Kolom ini diisi dengan jumlah seluruh pegawai tidak tetap, penerima

honorarium dan imbalan lainnya (kecuali 9.b), serta pegawai dengan status Wajib Pajak luar

negeri yang tercantum pada Formulir 1721-B Kolom (3).

Kolom (4)

Kolom ini diisi dengan jumlah penghasilan bruto sesuai dengan jumlah

yang tercantum pada Formulir 1721-B Kolom (4).

Kolom (5)

Kolom ini diisi dengan jumlah PPh Pasal 21 dan Pasal 26 yang terutang

sesuai dengan jumlah yang tercantum pada Formulir 1721-B Kolom (6).

Angka 3 - JUMLAH (1 + 2)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pegawai pada

Kolom (3), penghasilan bruto pada Kolom (4) dan PPh Pasal 21 serta PPh Pasal 26 yang terutang

pada Kolom (5).

Angka 4 - PPh PASAL 21 DITANGGUNG PEMERINTAH

Bagian ini diisi dengan jumlah PPh Pasal 21 Ditanggung Pemerintah yang

berasal dari penjumlahan jumlah pada Formulir 1721-A Huruf C Kolom (6) dengan jumlah

pada Formulir 1721-B angka 12 Kolom (7).

Angka 5 - PPh PASAL 21 DAN ATAU PPh PASAL 26 HARUS DISETOR

Bagian ini diisi dengan hasil pengurangan jumlah pada angka 3 kolom (5)

dengan jumlah pada angka 4.

Angka 6 - PPh PASAL 21 DAN ATAU PASAL 26 YANG TELAH DISETOR

Bagian ini diisi dengan jumlah PPh Pasal 21 dan atau PPh Pasal 26 yang

telah disetor untuk tahun takwim yang bersangkutan. Jumlah tersebut termasuk kompensasi

dari kelebihan pembayaran PPh Pasal 21 tahun sebelumnya yang diperhitungkan sebagai

penyetoran PPh Pasal 21 tahun takwim yang bersangkutan.

Angka 7 - STP PPh PASAL 21 DAN ATAU PASAL 26 (HANYA POKOK PAJAK)

Bagian ini diisi dengan jumlah yang harus dibayar menurut Surat Tagihan

Pajak (STP) tahun takwim yang bersangkutan, yaitu hanya pokok pajak.

Angka 8 - JUMLAH (6 + 7)

Bagian ini diisi dengan hasil penjumlahan dari jumlah pada Angka 6

dengan jumlah pada Angka 7.

Angka 9 - PPh PASAL 21 DAN ATAU PASAL 26 YANG KURANG DISETOR/YANG LEBIH DISETOR

Bagian ini diisi dengan memperhatikan keadaan-keadaan sebagai berikut :

| - |

Dalam hal jumlah pada Angka 5 lebih besar dari jumlah pada Angka 8,

maka bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 5 dengan

jumlah pada Angka 8 dan isikan tanda (X) dalam kotak a. PPh PASAL 21 DAN ATAU PASAL

26 YANG KURANG DISETOR (ANGKA 5 - ANGKA 8); atau |

| - |

Dalam hal jumlah pada Angka 8 lebih besar dari jumlah pada Angka 5,

maka bagian ini diisi dengan hasil pengurangan dari jumlah pada Angka 8 dengan

jumlah pada Angka 5 dan isikan tanda (X) dalam kotak b. PPh PASAL 21 DAN ATAU PASAL

26 YANG LEBIH DISETOR (ANGKA 8 - ANGKA 5); atau |

| - |

Dalam hal jumlah pada Angka 5 sama besarnya dengan jumlah pada Angka

8, maka bagian ini diisi NIHIL. |

PPh PASAL 21 DAN ATAU PPh PASAL 26 YANG LEBIH DISETOR DIPERHITUNGKAN DENGAN PEMBAYARAN PPh PASAL 21 DAN ATAU PPh PASAL 26

Apabila ternyata jumlah pada Angka 9 menunjukkan lebih setor, kelebihan

tersebut diperhitungkan oleh Pemotong Pajak dengan penyetoran PPh Pasal 21 yang

terutang untuk bulan dilakukannya penghitungan kembali. Jika masih ada sisanya, sisa

tersebut diperhitungkan dengan penyetoran PPh Pasal 21 bulan-bulan berikutnya.

Huruf B : LAMPIRAN

Selain Lampiran Formulir 1721-A, 1721-A1 atau 1721-A2, 1721-B, dan

1721-C agar dilampirkan pula :

| a. |

Surat Setoran Pajak lembar ke-3 sebagai bukti pelunasan atas PPh

Pasal 21/Pasal 26 yang masih harus disetor pada Angka 9a serta mencantumkan Nomor

Transaksi Pajak Negara (NTPN); |

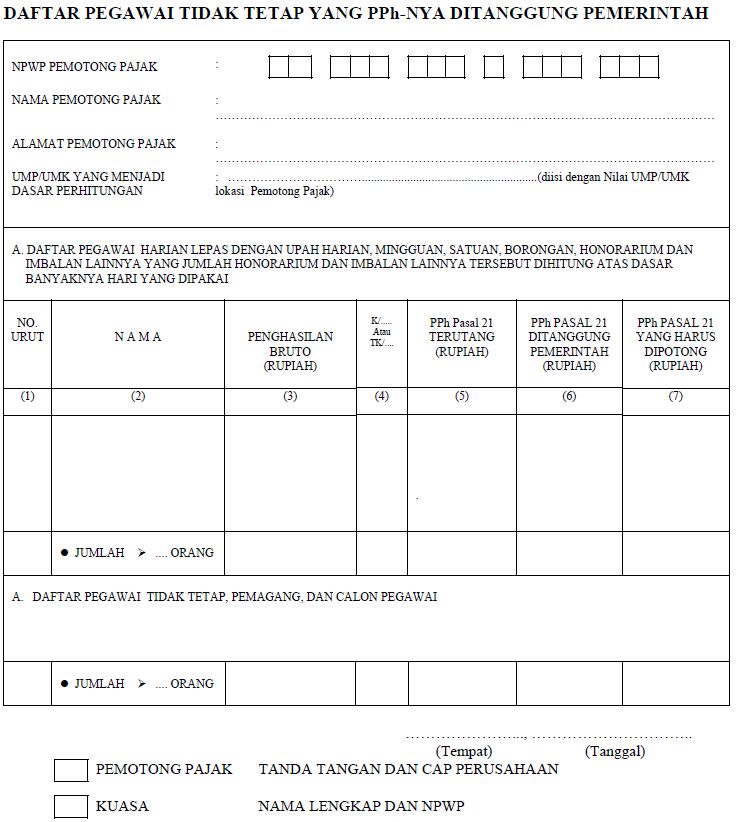

| b. |

Daftar Pegawai Tidak Tetap yang PPh-nya Ditanggung Pemerintah sesuai

dengan contoh terlampir; |

| c. |

Surat kuasa khusus jika SPT Tahunan ini diisi dan ditandatangani

bukan oleh Pemotong Pajak sendiri; |

| d. |

Pemberitahuan pembetulan nama dan atau alamat dalam hal nama

dan/atau alamat Pemotong Pajak tidak sesuai dengan yang diisi oleh dinas atau tidak

sesuai dengan yang tercantum pada Kartu NPWP; |

| e. |

Daftar Biaya untuk Wajib Pajak yang tidak wajib memasukkan SPT

Tahunan PPh Badan; |

| f. |

Laporan Keuangan Tahunan bagi kerjasama operasi (Joint Operation); |

| g. |

Fotokopi IKTA Karyawan Asing; |

| h. |

Lampiran lain-lain yang dianggap perlu. |

CATATAN:

- Berilah tanda (X) dalam kotak yang telah disediakan sesuai dengan

lampiran yang disampaikan.

- Di sebelah kanan atas dari masing-masing lampiran agar ditulis

"LAMPIRAN ......" (sesuai dengan nomor lampiran yang bersangkutan).

PERNYATAAN

Pernyataan ini dibuat sehubungan dengan jaminan akan kebenaran dan

kelengkapan pengisian SPT Tahunan ini. Apabila ternyata SPT ini diisi

dengan tidak

benar dan atau tidak lengkap, Pemotong Pajak akan dikenakan

sanksi-sanksi sesuai

dengan ketentuan perundang-undangan yang berlaku. Sehubungan dengan

itu, pimpinan yang bersangkutan (yang tercantum namanya didalam

“NAMA

PIMPINAN”) atau kuasanya wajib menandatangani dan membubuhkan

nama lengkap, NPWP yang

bersangkutan dan membubuhkan cap perusahaan dan mencantumkan tempat,

tanggal, bulan,

dan tahun diisinya SPT Tahunan ini pada tempat yang sudah tersedia.

Berilah

tanda (X) dalam kotak yang sesuai.

Contoh lampiran butir 2 (formulir ini dapat disesuaikan dengan jumlah

pegawai)