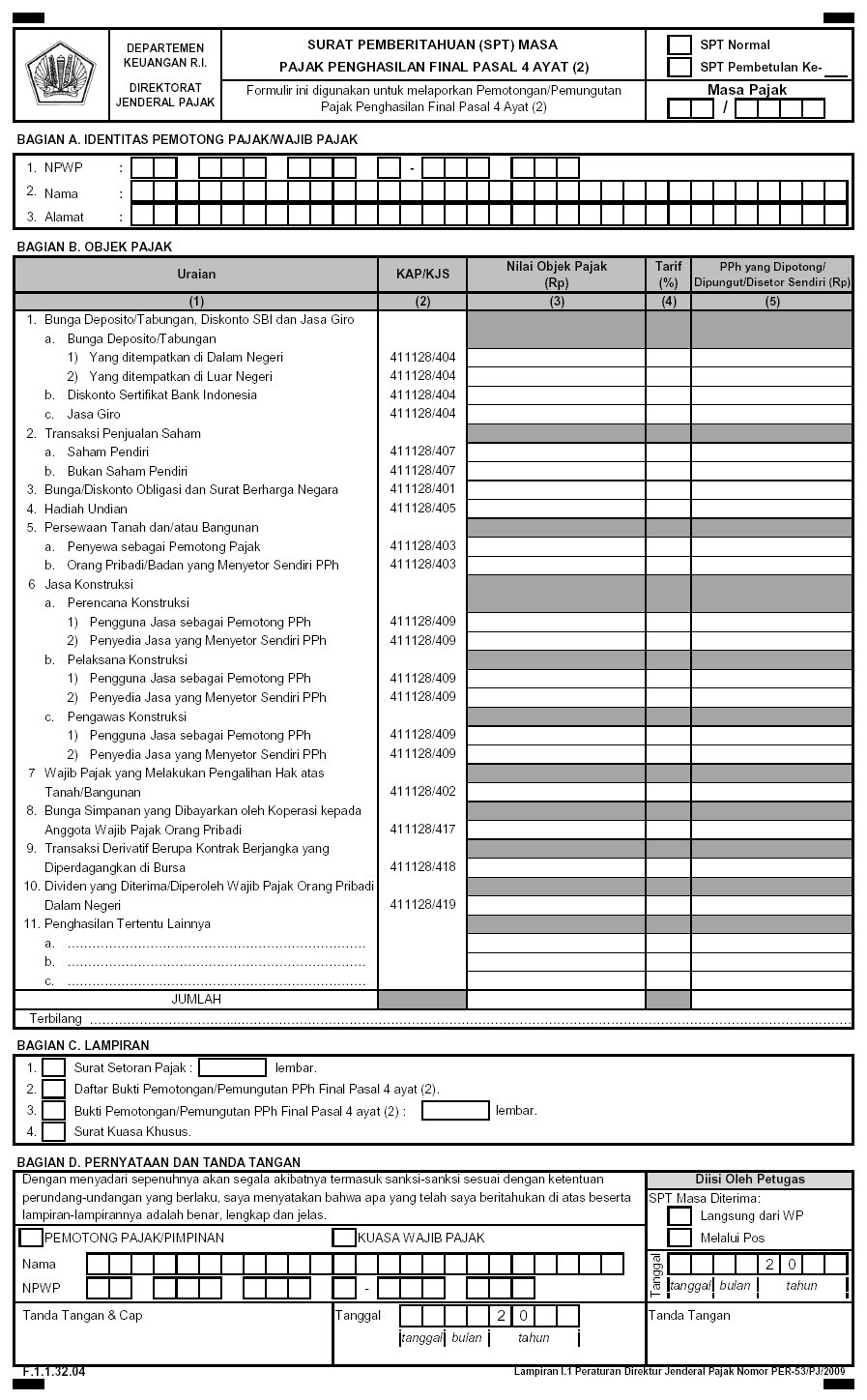

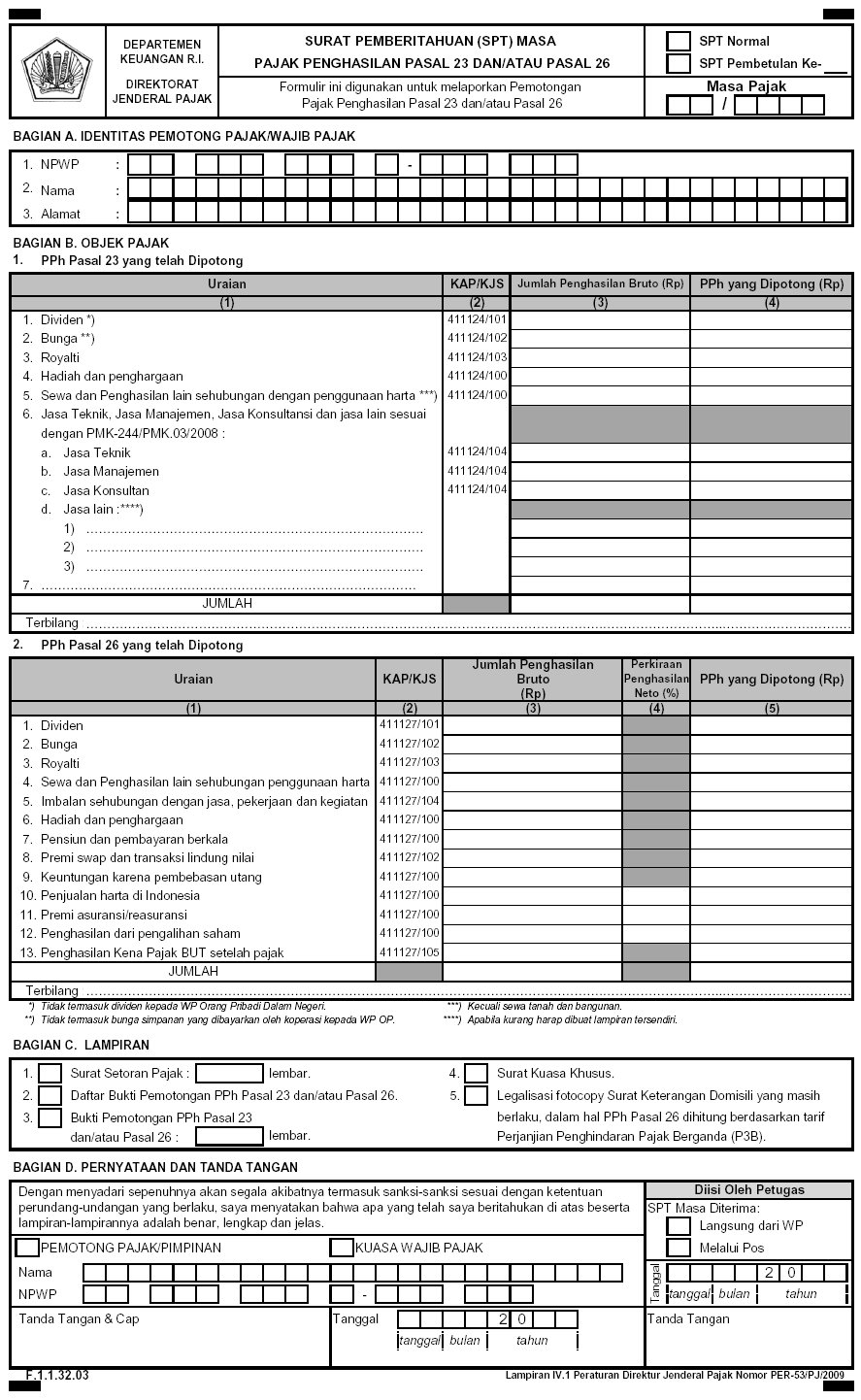

SPT MASA PAJAK PENGHASILAN FINAL PASAL 4 AYAT (2)

(F.1.1.32.04)

SPT Masa PPh Pasal 4 Ayat 2 menggunakan format yang dapat dibaca dengan mesin scanner, oleh karena itu perlu diperhatikan hal-hal berikut ini:

| - | Jika Wajib Pajak membuat sendiri formulir SPT ini, berilah tanda ■ (segi empat hitam) di keempat sudut kertas sebagai pembatas agar dokumen dapat di-scan. |

| - | Kertas berukuran F4/Folio (8.5 x 13 inchi) dengan berat minimal 70 gram. |

| - | Kertas tidak boleh dilipat atau kusut. |

| - | Kolom

Identitas: Bagi Wajib Pajak yang mengisi menggunakan komputer atau tulis tangan, semua isian identitas harus ditulis di dalam kotak-kotak yang disediakan. Bagi Wajib Pajak yang mengisi menggunakan mesin ketik, NPWP harus ditulis di dalam kotak-kotak sedangkan nama dan alamat Wajib Pajak dapat ditulis dengan mengabaikan kotak-kotak namun tidak boleh melewati batas kotak paling kanan.  |

| - | Kolom-kolom

nilai rupiah atau US dollar harus diisi tanpa nilai desimal. Contoh : dalam

menuliskan sepuluh juta rupiah adalah: 10.000.000 (BUKAN 10.000.000,00)

dalam menuliskan seratus dua puluh lima rupiah lima puluh sen adalah: 125 (BUKAN 125,50) |

Petunjuk Khusus:

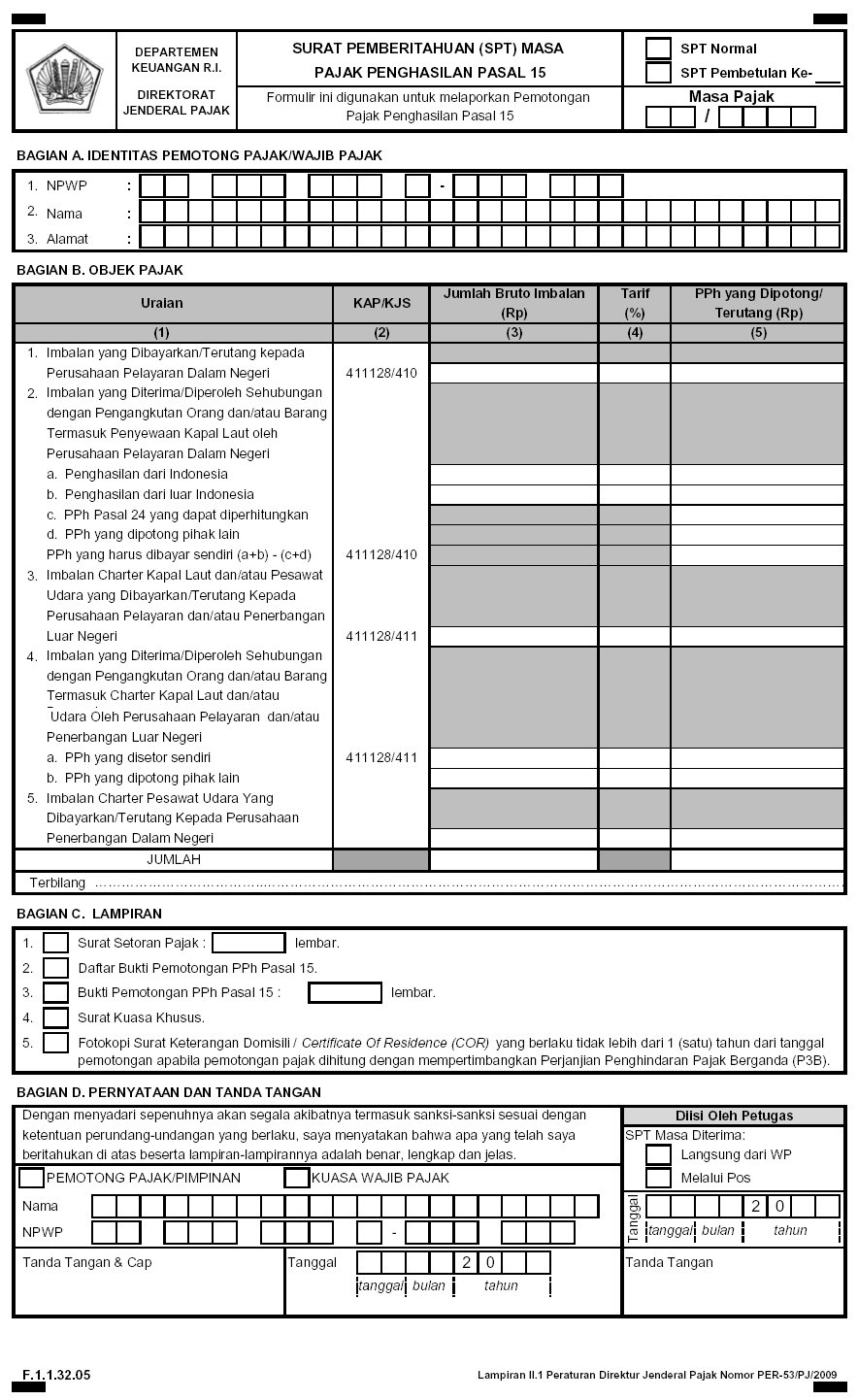

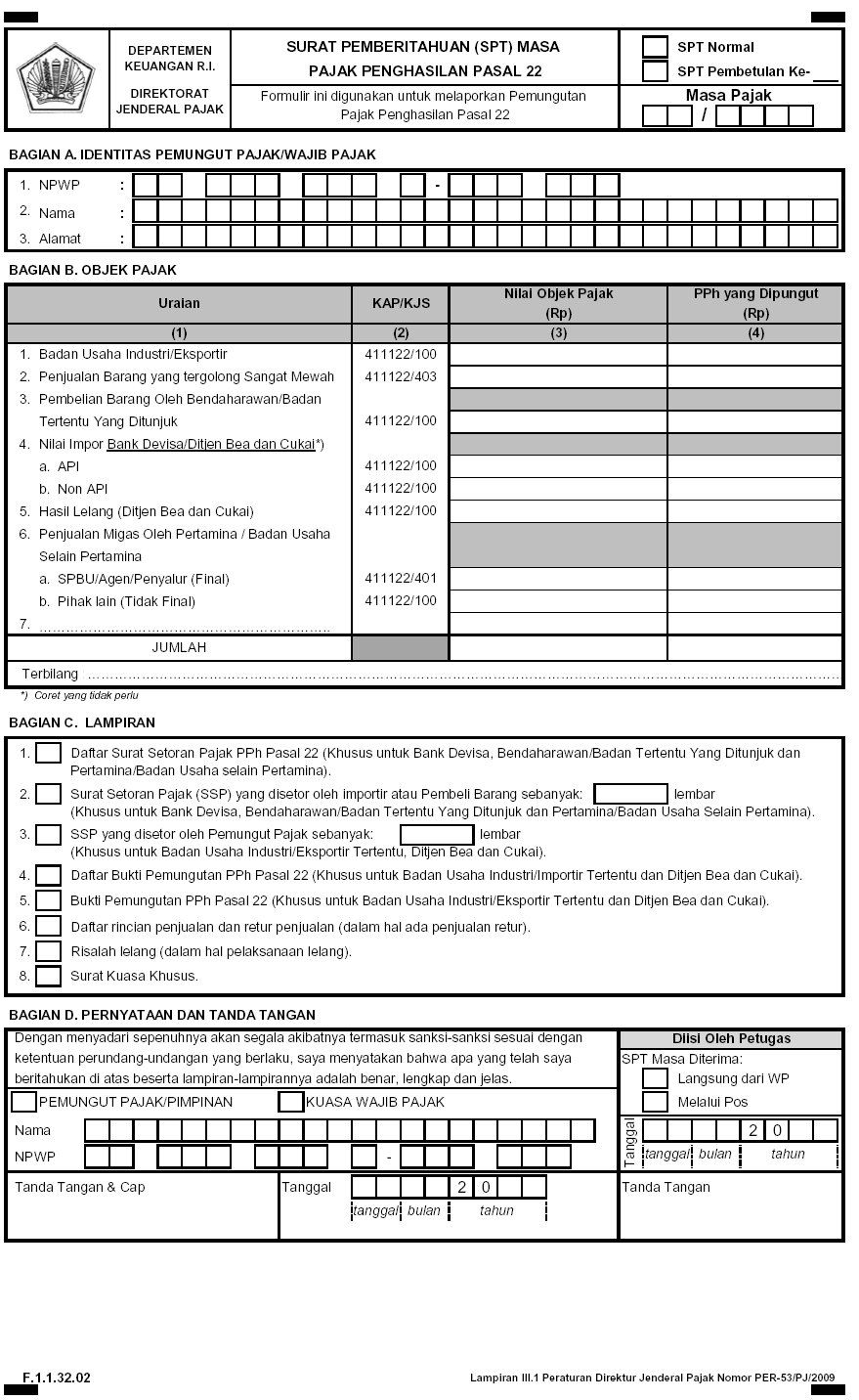

| 1. | Bagian Judul | |||||||||||||||||||

| - | Beri tanda silang (X) pada kotak di depan baris ”SPT Normal” jika SPT yang disampaikan merupakan SPT biasa, dan beri tanda silang (X) pada kotak di depan baris ”SPT Pembetulan Ke- __” jika SPT yang disampaikan merupakan SPT Pembetulan. | |||||||||||||||||||

| - | Untuk SPT Pembetulan, maka pada baris: “SPT Pembetulan Ke- __ ” diisi dengan angka kesekian kalinya Wajib Pajak melakukan pembetulan. | |||||||||||||||||||

| - | Masa

Pajak diiisi dengan Masa Pajak yang bersangkutan, dengan format

penulisan bulan-tahun. Untuk SPT Pembetulan, Masa Pajak diisi dengan Masa Pajak dari SPT yang dibetulkan. |

|||||||||||||||||||

| 2. | Bagian A Diisi dengan identitas lengkap (NPWP, nama, dan alamat) Pemotong Pajak/Wajib Pajak. |

|||||||||||||||||||

| 3. | Bagian B

|

|||||||||||||||||||

| 4. | Bagian C Beri tanda X dalam kotak sesuai dengan dokumen yang dilampirkan dan isi jumah dokumen yang dilampirkan pada kotak yang tersedia. Jika SPT ditandatangani oleh bukan Pemotong Pajak/Wajib Pajak, maka harap dilampirkan Surat Kuasa Khusus bermaterai cukup. |

|||||||||||||||||||

| 5. | Bagian D | |||||||||||||||||||

| - | Beri

tanda (X) pada kotak yang sesuai. Pemotong Pajak/Pimpinan atau Kuasanya

wajib membubuhkan Nama Lengkap dan NPWP yang bersangkutan serta wajib

menandatangani dan membubuhkan cap perusahaan. Tanggal diisi dengan tanggal dibuatnya SPT dengan format penulisan tanggal-bulan-tahun |

|||||||||||||||||||

| - | Kotak yang harus diisi oleh petugas cukup dikosongkan saja oleh Wajib Pajak. | |||||||||||||||||||

| 6. | Selain oleh Pemotong Pajak, SPT Masa ini juga wajib diisi dan dilaporkan oleh Wajib Pajak yang menurut ketentuan yang berlaku wajib menyetor sendiri Pajak Penghasilan Final Pasal 4 ayat (2) yang terutang. | |||||||||||||||||||

| 7. | Penyetoran

dilakukan dengan menggunakan SSP ke Bank Persepsi atau Kantor Pos dan

Giro. Jadwal penyetoran PPh dan pelaporan SPT untuk masing-masing jenis penghasilan adalah sebagai berikut: |

|||||||||||||||||||

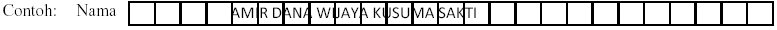

| Jenis Penghasilan | Penyetoran | Pelaporan |

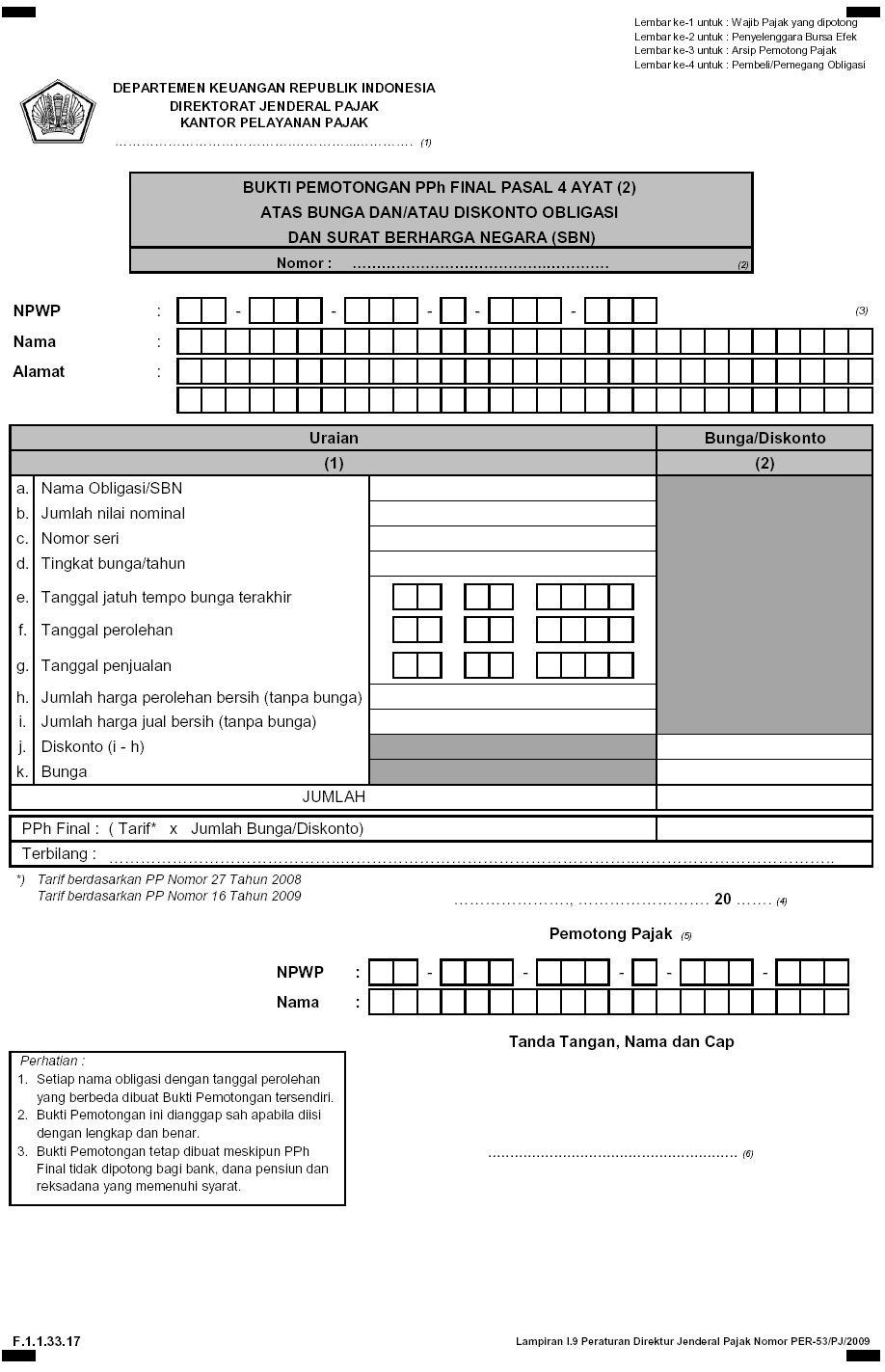

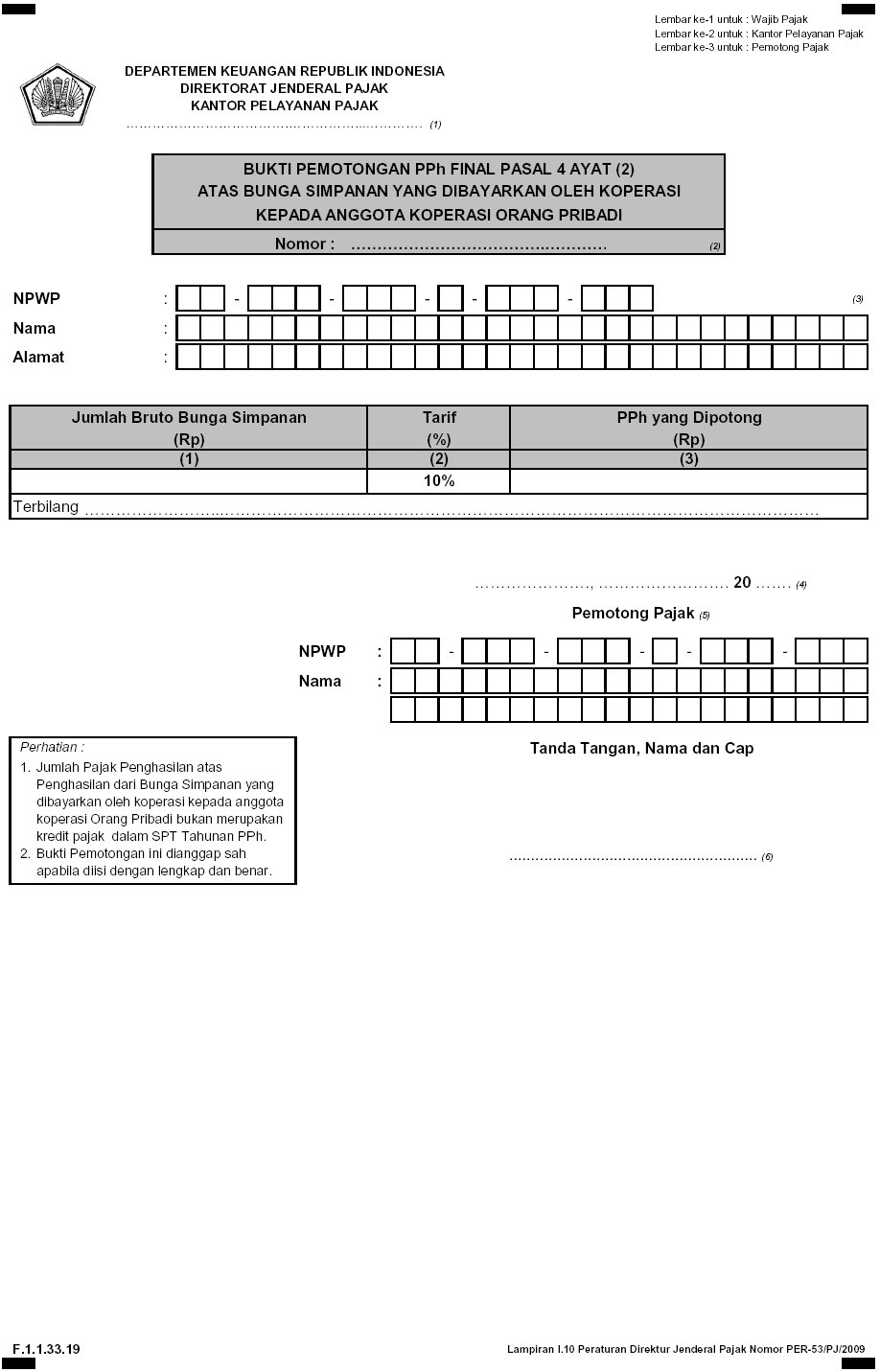

| Bunga

Deposito/Tabungan, Diskonto SBI, Bunga/Diskonto |

Paling lambat tanggal 10 bulan berikutnya setelah Masa Pajak berakhir | Paling lambat 20 hari setelah Masa Pajak berakhir |

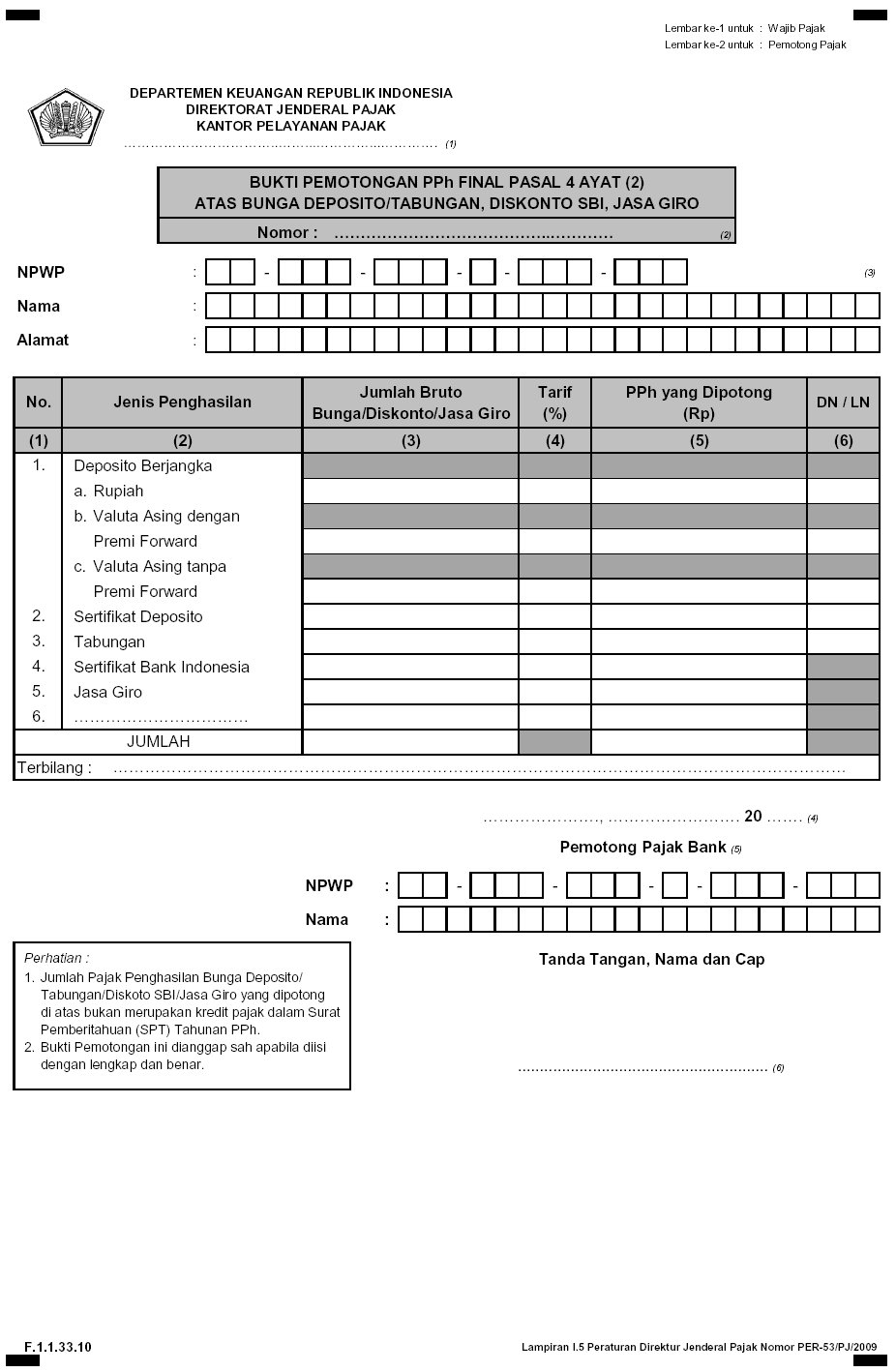

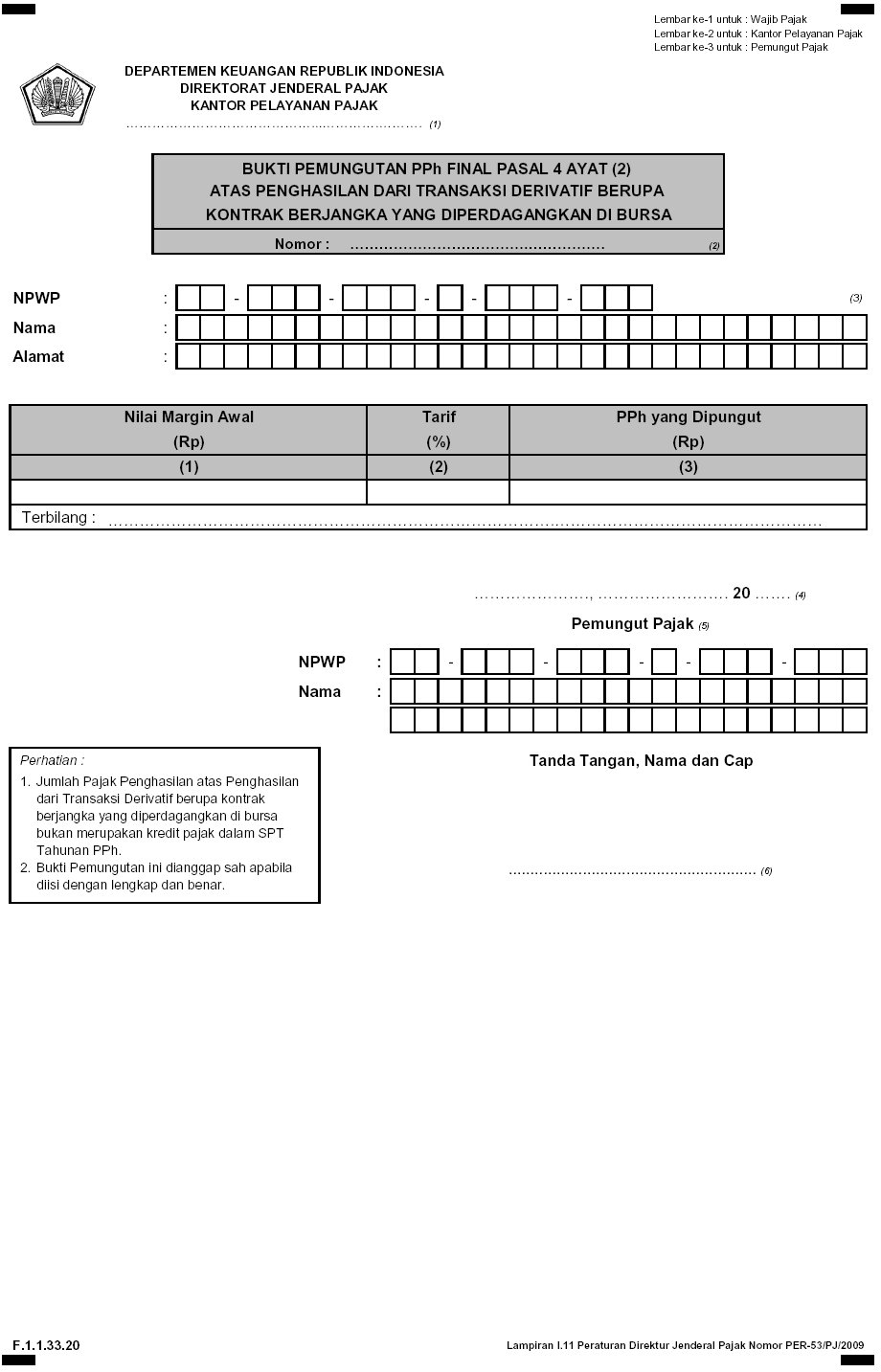

| Transaksi Penjualan Saham | Paling lambat tanggal 20 bulan berikutnya setelah bulan terjadinya transaksi penjualan saham. | Paling lambat tanggal 25 bulan berikutnya setelah bulan terjadinya transaksi penjualan saham. |

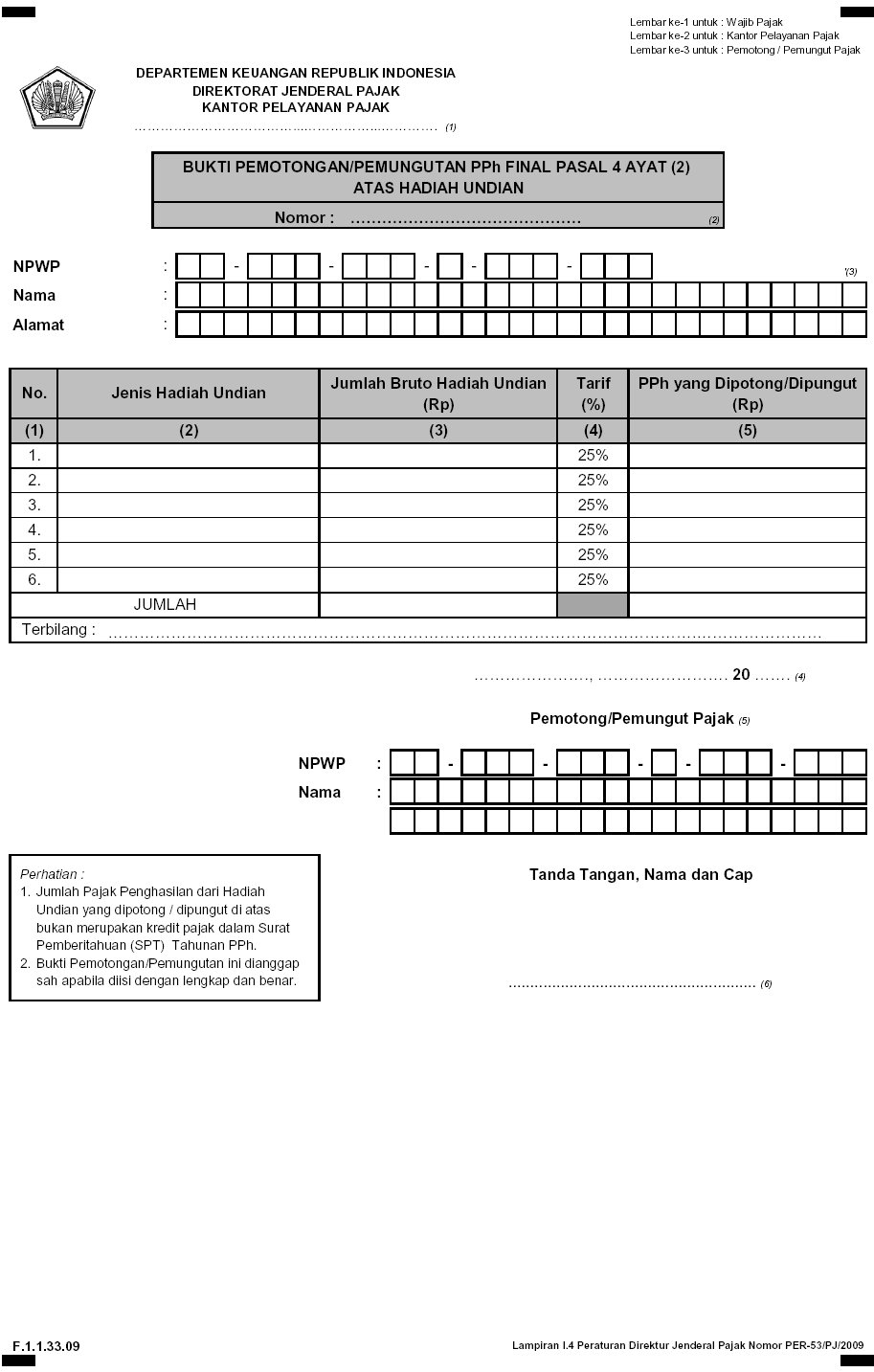

| Hadiah Undian | Paling lambat tanggal 10 bulan berikutnya setelah bulan saat terutangnya pajak. | Paling lambat 20 hari setelah masa pajak berakhir. |

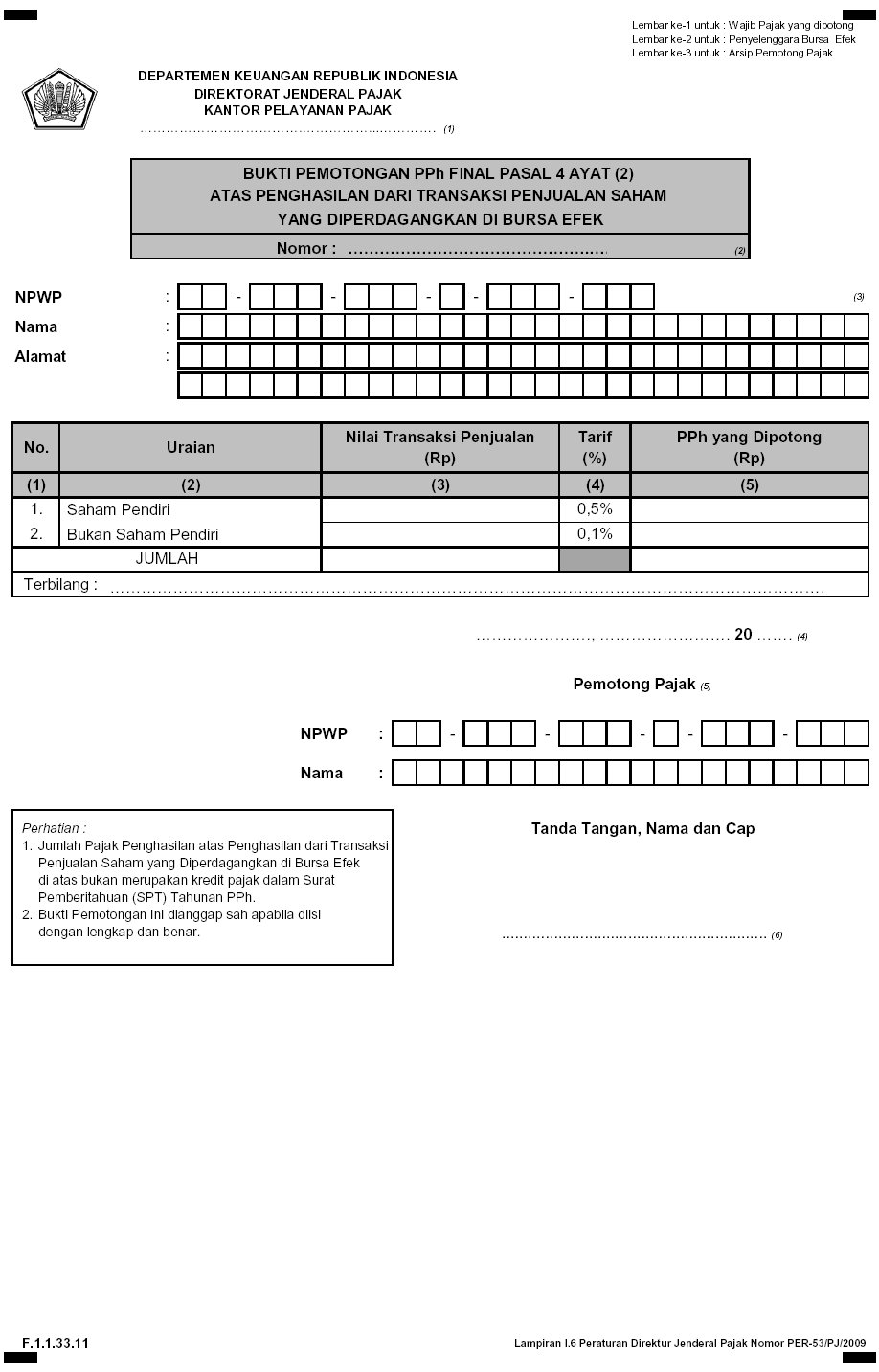

| Persewaan Tanah Dan Atau Bangunan | Paling lambat tanggal 10 (bagi Pemotong Pajak) atau tanggal 15 (bagi WP pengusaha persewaan) dari bulan berikutnya setelah masa pajak berakhir. | Paling lambat 20 hari setelah masa pajak berakhir. |

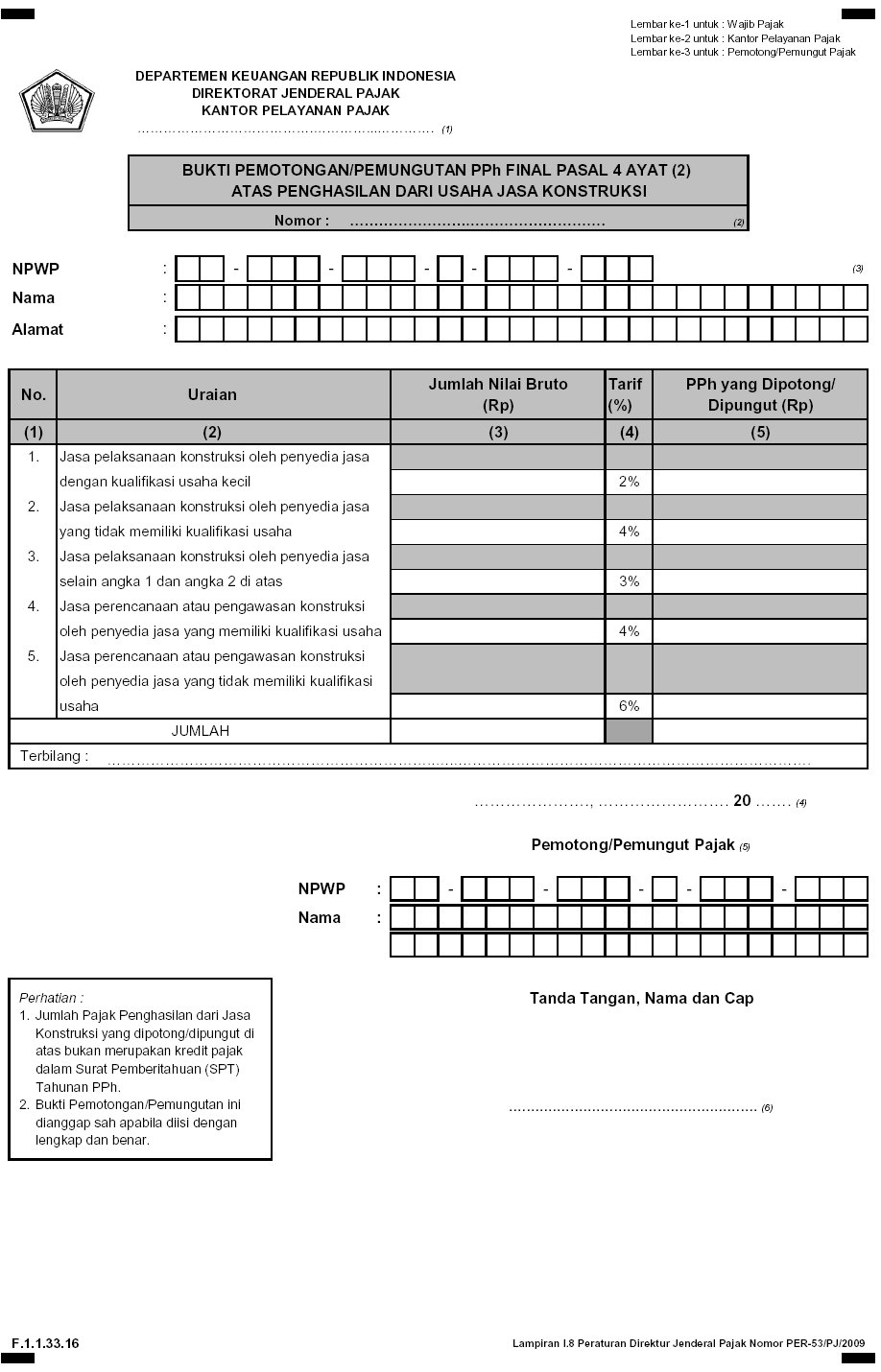

| Jasa Konstruksi | Paling lambat tanggal 10 (bagi Pemotong Pajak) dan tanggal 15 (bagi WP jasa konstruksi) bulan berikutnya setelah masa pajak berakhir. | Paling lambat 20 hari setelah masa pajak berakhir. |