|

LAMPIRAN

II |

|

SURAT EDARAN

DIREKTUR JENDERAL PAJAK |

|

NOMOR

|

: |

SE-67/PJ/2009 |

|

TENTANG |

: |

PENGANTAR

PERATURAN DIREKTUR JENDERAL PAJAK NOMOR PER-40/PJ/2009 TENTANG TATA

CARA PENGEMBALIAN PENDAHULUAN KELEBIHAN PAJAK BAGI WAJIB PAJAK YANG

MEMENUHI PERSYARATAN TERTENTU |

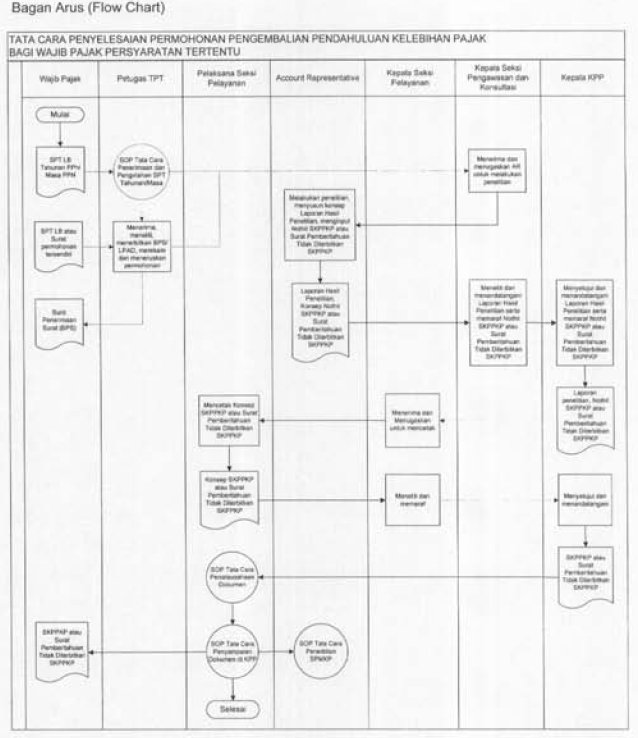

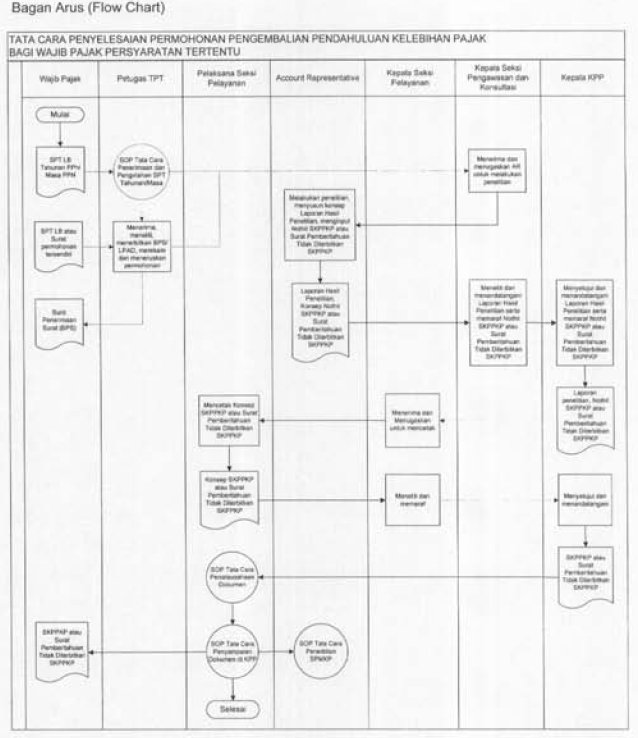

TATA CARA PENYELESAIAN PERMOHONAN PENGEMBALIAN PENDAHULUAN

KELEBIHAN PEMBAYARAN PAJAK BAGI WAJIB PAJAK PERSYARATAN TERTENTU

- Wajib Pajak mengajukan permohonan pengembalian kelebihan

pembayaran pajak dengan menggunakan Surat Pemberitahuan (SPT) atau

surat tersendiri melalui Tempat Pelayanan Terpadu (TPT). Penerimaan SPT

diproses dengan SOP Tata Cara Penerimaan dan Pengolahan SPT Tahunan

Pajak Penghasilan dan/atau SOP Tata Cara Penerimaan dan Pengolahan SPT

Masa.

- Petugas TPT menerima surat permohonan kemudian meneliti

kelengkapan persyaratannya sesuai dengan ketentuan. Dalam hal surat

permohonan beserta persyaratannya belum lengkap, dimohon kepada Wajib

Pajak untuk melengkapinya. Dalam hal surat permohonan beserta

persyaratannya sudah lengkap, Petugas TPT mencetak BPS dan LPAD. BPS

diserahkan kepada Wajib Pajak sedangkan LPAD digabungkan dengan surat

permohonan beserta kelengkapannya. Petugas TPT kemudian merekam surat

permohonan dan dilanjutkan dengan meneruskan surat permohonan beserta

kelengkapannya ke Seksi Pengawasan dan Konsultasi.

- Kepala Seksi Pengawasan dan Konsultasi menerima SPT atau surat

permohonan Wajib Pajak dan menugaskan Account Representative untuk

melakukan penelitian.

- Account Representative melakukan:

- Penelitian apakah Wajib Pajak yang bersangkutan mengajukan surat

pernyataan tidak menghendaki diterbitkan Surat Keputusan Pengembalian

Pendahuluan Kelebihan Pajak (SKPPKP).

Apabila Wajib Pajak yang bersangkutan

melampirkan surat pernyataan tidak menghendaki diterbitkan SKPPKP maka

SPT Lebih Bayar yang disampaikan oleh Wajib Pajak diproses berdasarkan

Pasal 17 B Undang-Undang KUP.

Apabila Wajib Pajak yang bersangkutan tidak melampirkan surat

pernyataan tidak menghendaki diterbitkan SKPPKP maka SPT Lebih Bayar

yang disampaikan oleh Wajib Pajak diproses sesuai dengan butir b dan seterusnya.

- Penelitian isi SPT Lebih Bayar dengan langkah sebagai berikut:

| b.1. |

Meneliti kelengkapan SPT dan lampiran-lampirannya. |

| b.2. |

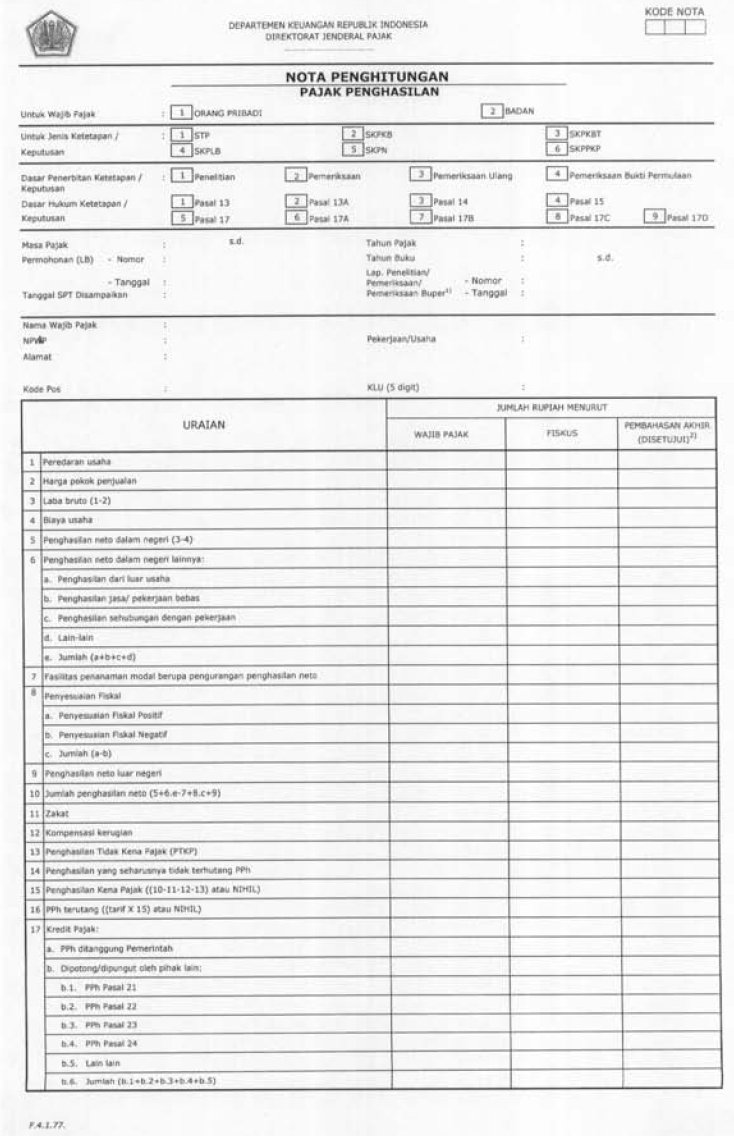

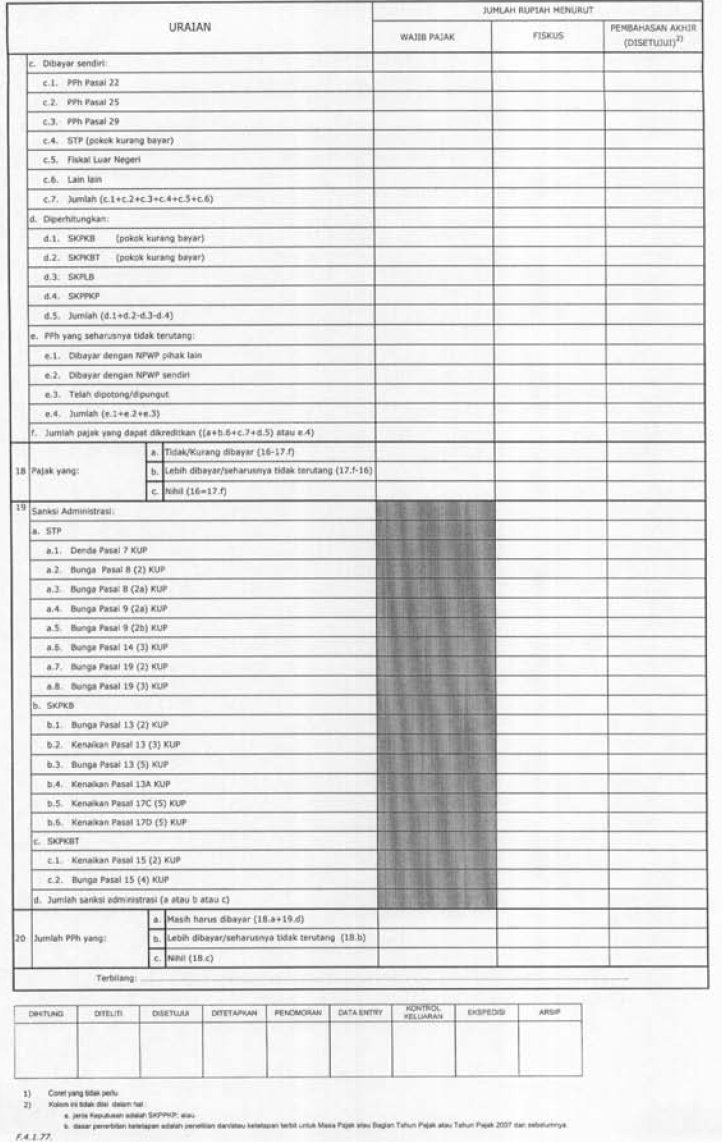

Pajak Penghasilan:

| - |

Meneliti kebenaran penulisan dan penghitungan pajak yang dilaporkan dalam SPT Tahunan PPh; |

| - |

Meneliti kebenaran pembayaran pajak yang telah dilakukan oleh Wajib Pajak; |

| - |

Mencocokkan (uji silang) jumlah kredit yang dilaporkan dalam SPT Tahunan PPh dengan bukti pendukungnya; |

| - |

Melakukan koreksi apabila ditemukan hal-hal yang menyimpang dari ketentuan. |

|

| b.3. |

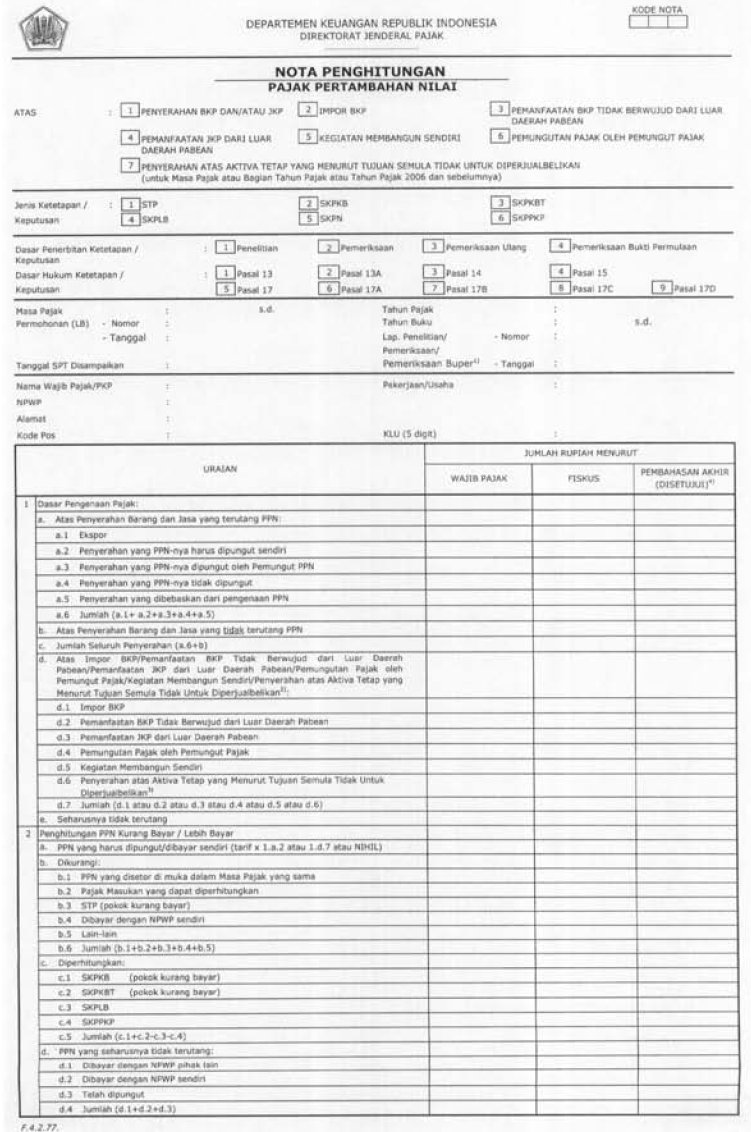

Pajak Pertambahan Nilai:

| - |

Meneliti kebenaran penulisan dan penghitungan pajak yang dilaporkan dalam SPT Masa PPN; |

| - |

Meneliti kebenaran pembayaran pajak yang telah dilakukan oleh Wajib Pajak ; |

| - |

Mencocokkan

(uji silang) jumlah Pajak Keluaran dan Pajak Masukan yang dilaporkan

dalam SPT Masa PPN dengan Faktur Pajak dan/atau dokumen lain yang

dipersamakan dengan Faktur Pajak; |

| - |

Meneliti

kebenaran format Faktur Pajak dan/atau dokumen lain yang dipersamakan

dengan Faktur Pajak sesuai Pasal 13 ayat (5) serta kebenaran material

sesuai dengan Pasal 9 ayat (8) Undang-Undang PPN; |

| - |

Melakukan koreksi apabila ditemukan hal-hal yang menyimpang dari ketentuan. |

|

| b.4. |

Meneliti kebenaran alamat yang tercantum dalam SPT atau dalam surat pemberitahuan perubahan alamat. |

- menyusun dan menandatangani Laporan Hasil Penelitian, serta menginput,

mencetak, dan memaraf Nothit SKPPKP atau menginput Surat Pemberitahuan

Tidak Dapat Diterbitkan SKPPKP.

- Kepala Seksi Pengawasan dan Konsultasi meneliti dan

menandatangani Laporan Penelitian serta memaraf Nothit SKPPKP atau

Surat Pemberitahuan Tidak Dapat Diterbitkan SKPPKP serta meneruskan

kepada Kepala Kantor Pelayanan Pajak.

- Kepala Kantor Pelayanan Pajak menyetujui dan menandatangani

Laporan Penelitian serta memaraf Nothit SKPPKP atau Surat Pemberitahuan

Tidak Dapat Diterbitkan SKPPKP, Nothit SKPPKP atau Surat Pemberitahuan

Tidak Dapat Diterbitkan SKPPKP yang sudah ditetapkan kemudian

diteruskan ke Seksi Pelayanan.

- Kepala Seksi Pelayanan menerima Laporan Penelitian dan Nothit

SKPPKP atau Surat Pemberitahuan Tidak Dapat Diterbitkan SKPPPKP,

kemudian menugaskan Pelaksana Seksi Pelayanan untuk mencetak SKPPKP

atau Surat Pemberitahuan Tidak Dapat Diterbitkan SKPPKP.

- Pelaksana Seksi Pelayanan mencetak SKPPKP atau Surat

Pemberitahuan Tidak Dapat Diterbitkan SKPPKP dan meneruskannya kepada

Kepala Seksi Pelayanan.

- Kepala Seksi Pelayanan meneliti dan memaraf SKPPKP atau Surat

Pemberitahuan Tidak Dapat Diterbitkan SKPPKP dan meneruskannya kepada

Kepala Kantor Pelayanan Pajak.

- Kepala Kantor Pelayanan Pajak menyetujui dan menandatangani SKPPKP atau Surat Pemberitahuan Tidak Dapat Diterbitkan SKPPKP.

- SKPPKP atau Surat Pemberitahuan Tidak Dapat Diterbitkan SKPPKP

ditatausahakan di Seksi Pelayanan (SOP Tata Cara Penatausahaan Dokumen

Wajib Pajak) dan disampaikan ke Wajib Pajak melalui Subbagian Umum (SOP

Tata Cara Penyampaian Dokumen di KPP).

- Pemrosesan atas SKPPKP dilanjutkan ke SOP Tata Cara Penerbitan Surat Perintah Membayar Kelebihan Pajak (SPMKP).

- Proses selesai.