|

Lampiran II |

||

|

Peraturan Direktur Jenderal

Pajak |

||

|

Nomor |

: |

PER 159/PJ./2006 |

|

Tanggal |

: |

31 Oktober 2006 |

TATA CARA PENGISIAN KETERANGAN PADA FAKTUR PAJAK STANDAR

PETUNJUK PENGISIAN

|

1. |

Kode dan Nomor Seri Faktur

Pajak Standar. Diisi dengan Kode dan Nomor

Seri Faktur Pajak Standar yang formatnya sebagaimana ditetapkan dalam

Lampiran III Peraturan Direktur Jenderal Pajak ini. |

||

|

2. |

Pengusaha Kena Pajak. Diisi dengan nama, alamat, Nomor

Pokok Wajib Pajak dan tanggal pengukuhan Pengusaha Kena Pajak dari Pengusaha

Kena Pajak yang menyerahkan Barang Kena Pajak dan/atau Jasa Kena Pajak yang

menerbitkan Faktur Pajak Standar, sesuai dengan keterangan dalam Surat

Pengukuhan Pengusaha Kena Pajak, kecuali alamat diisi dengan alamat tempat

domisili/tempat kegiatan usaha terakhir Pengusaha Kena Pajak. |

||

|

3. |

Pembeli Barang Kena Pajak

dan/atau Penerima Jasa Kena Pajak. Diisi sesuai dengan nama, alamat

dan Nomor Pokok Wajib Pajak pembeli Barang Kena Pajak dan/atau penerimaan

Jasa Kena Pajak. Dalam hal Pembeli Barang Kena Pajak dan/ atau Penerima Jasa

Kena Pajak adalah Pengusaha Kena Pajak, maka Nomor Pengukuhan Pengusaha Kena

Pajak harus diisi. |

||

|

4. |

Pengisian tentang Barang Kena

Pajak/Jasa Kena Pajak yang diserahkan : |

||

|

|

a. |

Nomor Urut Diisi dengan nomor urut dari

Barang Kena Pajak atau Jasa Kena Pajak yang diserahkan. |

|

|

|

b. |

Nama Barang Kena Pajak/Jasa

Kena Pajak. Diisi dengan nama Barang Kena

Pajak dan/atau Jasa Kena Pajak yang diserahkan. |

|

|

|

|

- |

Dalam hal diterima Uang Muka

atau Termin atau Cicilan, kolom Nama Barang Kena Pajak atau Jasa Kena Pajak diisi

dengan keterangan, misalnya Uang Muka, atau Termin, atau Angsuran, atas

pembelian BKP dan/atau perolehan JKP. |

|

|

|

- |

Dalam hal diperlukan,

Pengusaha Kena Pajak dapat menambahkan keterangan jumlah unit dan harga per

unit dari BKP yang diserahkan. |

|

|

c. |

Harga Jual/Penggantian/uang

Muka/Termin. Diisi dengan Harga Jual atau

Pengantian atas Barang Kena Pajak atau Jasa Kena Pajak yang diserahkan

sebelum dikurangi Uang Muka atau Termin. Dalam hal diterima Uang Muka atau

Termin, maka yang menjadi dasar penghitungan Pajak Pertambahan Nilai adalah

jumlah Uang Muka atau Termijn yang bersangkutan. Dalam hal pembayaran Harga

Jual/Penggantian/Uang Muka/Termin dilakukan dengan menggunakan mata uang

asing, maka hanya baris Dasar Pengenaan Pajak dan baris PPN = 10% X Dasar

Pengenaan Pajak yang harus dikonversikan ke dalam mata uang rupiah

menggunakan kurs yang berlaku menurut Surat Keputusan Menteri Keuangan pada

saat pembuatan Faktur Pajak Standar. Dalam hal keterangan Nama

Barang Kena Pajak/Jasa Kena Pajak yang diserahkan tidak dapat ditampung dalam

satu Faktur Pajak Standar, maka Perusahaan Kena Pajak dapat : |

|

|

|

|

- |

Membuat lebih dari 1 (satu) formulir

Faktur Pajak Standar yang masing-masing formulir harus menggunakan Kode,

Nomor Seri, dan tanggal Faktur Pajak Standar yang sama, serta ditandatangani

dan diberi keterangan nomor halaman pada setiap lembarnya, dan khusus untuk

pengisian jumlah, Potongan Harga, Uang Muka yang telah diterima, Dasar

Pengenaan Pajak, dan Pajak Pertambahan Nilai cukup diisi pada formulir

terakhir Faktur Pajak Standar; atau |

|

|

|

- |

Membuat 1 (satu) Faktur Pajak

Standar yang menunjuk nomor dan tanggal Faktur-faktur Penjualan yang

merupakan lampiran yang tidak terpisahkan dari Faktur Pajak Standar tersebut,

dalam hal Faktur Penjualan dibuat berbeda dengan Faktur Pajak. |

|

5. |

Jumlah Harga

Jual/Penggantian/Uang Muka/Termin. Diisi dengan penjumlahan dari angka-angka

dalam kolom Harga Jual/Penggantian/Uang Muka/Termin. |

||

|

6. |

Potongan Harga. Diisi dengan total nilai

potongan harga Barang Kena Pajak dan/atau Jasa Kena Pajak yang diserahkan,

dalam hal terdapat potongan harga yang diberikan. |

||

|

7. |

Uang Muka yang telah diterima. Diisi dengan nilai Uang Muka

yang telah diterima dari penyerahan Barang Kena Pajak dan/atau Jasa Kena

Pajak. |

||

|

8. |

Dasar Pengenaan Pajak. Diisi dengan jumlah Harga

Jual/Penggantian/Uang Muka/Termin dikurangi dengan Potongan Harga dan Uang

Muka yang telah diterima. |

||

|

9. |

PPN = 10% x Dasar Pengenaan

Pajak. Diisi dengan jumlah Pajak

Pertambahan Nilai yang terutang sebesar 10 % dari Dasar Pengenaan Pajak. |

||

|

10. |

Pajak Penjualan Atas Barang

Mewah. Hanya diisi apabila terjadi

Penyerahan Barang Kena Pajak Yang Tergolong Mewah, yaitu sebesar tarif Pajak

Penjualan Atas Barang Mewah dikalikan dengan Dasar Pengenaan Pajak yang

menjadi dasar penghitungan Pajak Penjualan Atas Barang Mewah. |

||

|

11. |

Tanggal

Diisi dengan tempat dan

tanggal Faktur Pajak dibuat. |

||

|

12. |

Nama, Jabatan dan Tandatangan. Diisi dengan nama, jabatan dan

tandatangan pejabat yang telah ditunjuk oleh Pengusaha Kena Pajak untuk menandatangani

Faktur Pajak, yang telah diberitahukan secara tertulis kepada Kantor

Pelayanan Pajak tempat Pengusaha Kena Pajak dikukuhkan atau tempat Pemusatan

Pajak Pertambahan Nilai dilakukan, sebelum pejabat yang ditunjuk tersebut

menandatangani Faktur Pajak. Dalam hal Pengusaha Kena Pajak

adalah Orang Pribadi yang tidak memiliki struktur organisasi, maka keterangan

jabatan diisi dengan Pemilik Kegiatan Usaha atau kuasa Pemilik Kegiatan

Usaha yang ditunjuk oleh Pemilik Kegiatan Usaha yang telah diberitahukan

secara tertulis kepada Kantor Pelayanan Pajak tempat Pengusaha Kena Pajak

dikukuhkan atau tempat Pemusatan Pajak Pertambahan Nilai dilakukan, sebelum

kuasa menandatangani Faktur Pajak. Pejabat atau Kuasa yang

ditunjuk untuk menandatangani Faktur tidak harus sama dengan pejabat atau

Kuasa yang berwenang untuk menandatangani Surat Pemberitahuan Masa Pajak

Pertambahan Nilai. Cap tanda tangan tidak

diperkenankan dibubuhkan pada Faktur Pajak Standar. |

||

|

13. |

Dalam hal Penyerahan Barang

Kena Pajak dan/atau penyerahan Jasa Kena Pajak menggunakan mata uang asing

maka : |

||

|

|

a. |

Pengusaha Kena Pajak dapat

menambah kolom Valuta Asing sebagaimana contoh pada Lampiran IB. |

|

|

|

b. |

Keterangan Kurs diisi sesuai dengan

Kurs Menteri Keuangan yang berlaku pada saat pembuatan Faktur Pajak Standar. |

|

|

|

c. |

Dalam hal Pengusaha Kena Pajak

melakukan penyerahan dengan menggunakan mata uang asing dan rupiah, Lampiran IB

dapat digunakan juga untuk transaksi yang menggunakan mata uang rupiah. |

|

|

Lampiran III |

||

|

Peraturan Direktur Jenderal

Pajak |

||

|

Nomor |

: |

PER 159/PJ./2006 |

|

Tanggal |

: |

31 Oktober 2006 |

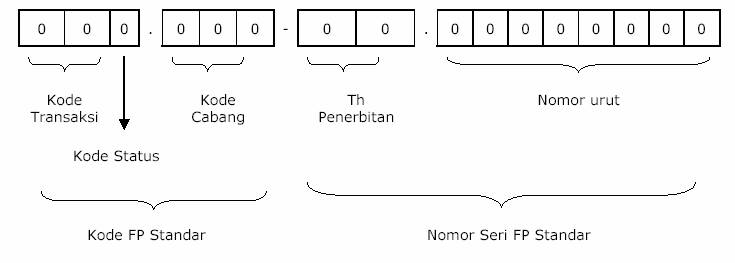

KODE DAN

NOMOR SERI FAKTUR PAJAK STANDAR

|

A. |

Format Kode dan Nomor Seri

Faktur Pajak Standar. |

||

|

|

1. |

Format Kode Faktur Standar

terdiri dari 6 (enam) digit, yaitu : |

|

|

|

|

a. |

2 (dua) digit pertama adalah

kode transaksi, |

|

|

|

b. |

1 (satu) digit berikutnya

adalah Kode Status, |

|

|

|

c. |

3 (tiga) digit berikutnya

adalah Kode Cabang, |

|

|

2. |

Format Nomor Seri Faktur Pajak

Standar tediri dari 10 (sepuluh) digit, dengan rincian sebagai berikut : |

|

|

|

|

a. |

2 (dua) digit pertama adalah

Tahun Penerbitan. |

|

|

|

b. |

8 (delapan digit berikutnya

adalah Nomor Urut. |

Sehingga format dan Nomor Seri

Faktur Pajak Standar secara keseluruhan menjadi sebagai berikut :

Penulisan Kode dan Nomor Seri pada Faktur Pajak Standar,

harus lengkap sesuai dengan banyaknya digit.

Contoh Penulisan Kode dan Nomor Seri Faktur Pajak Standar

berikut artinya :

|

10.000-07.00000001, |

berarti penyerahan kepada

Selain Pemungut PPN, Faktur Pajak Normal (bukan Faktur Pajak Standar

Pengganti), diterbitkan tahun 2007 dengan nomor urut 1. |

|

011.000-07.00000005, |

berarti penyerahan kepada

Selain Pemungut PPN, Faktur Pajak Pengganti. Faktur Pajak Standar Pengganti diterbitkan

tahun 2007 dengan nomor urut 5. Dalam hal ini Kode dan Nomor Seri Faktur

Pajak Standar yang diganti harus dicantumkan dalam kolom yang telah

disediakan (yaitu kolom Kode dan Nomor Seri FP yang Diganti). |

|

B. |

Tata Cara Penggunaan Kode dan Nomor

Seri Faktur Pajak Standar. |

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

1. |

Tata Cara Penggunaan Kode

Transaksi pada Faktur Pajak Standar |

|||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

a. |

Kode Transaksi diisi dengan

ketentuan sebagai berikut : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

01 |

Digunakan untuk penyerahan kepada

selain Pemungut PPN. Kode ini digunakan atas

penyerahan BKP/JKP kepada pihak lain yang bukan Pemungut PPN, termasuk

penyerahan kepada Perwakilan Negara Asing atau Perwakilan Organisasi

Internasional yang tidak mendapat persetujuan untuk diberikan fasilitas

perpajakan oleh Menteri Keuangan, dan penyerahan BKP/JKP antar Pemungut PPN

selain Bendaharawan, yang PPN-nya dipungut oleh pihak yang menyerahkan

BKP/JKP. Kode ini digunakan dalam hal

penyerahan dilakukan selain pemungut PPN dan bukan merupakan jenis penyerahan

sebagaimana dimaksud pada kode 04 sampai dengan 09. |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

02 |

Digunakan untuk penyerahan

kepada Pemungut PPN Bendaharawan Pemerintah. |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

03 |

Digunakan untuk penyerahan kepada

Pemungut PPN Lainnya (selain Bendaharawan Pemerintah). Kode ini digunakan atas

penyerahan BKP/JKP kepada Pemungut PPN selain Bendaharawan Pemerintah, dalam

hal ini KPS Migas selaku Pemungut PPN. |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

04 |

Digunakan untuk penyerahan

yang menggunakan DPP Nilai Lain Kepada Selain Pemungut PPN. Kode ini digunakan atas penyerahan BKP dan/atau JKP yang menggunakan DPP dengan Nilai Lain sebagaimana dimaksud dalam Keputusan Menteri Keuangan Nomor 567/KMK.04/2000 tentang Nilai Lain Sebagai Dasar Pengenaan Pajak sebagaimana telah diubah dengan Keputusan Menteri keuangan Nomor 251/KMK.03/2002. |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

05 |

Digunakan untuk penyerahan

yang Pajak Masukannya diDeemed kepada Selain pemungut PPN. Kode ini digunakan penyerahan

BKP dan/atau JKP yang PPN-nya dihitung dengan menggunakan deemed Pajak

Masukan. |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

06 |

Digunakan untuk penyerahan

Lainnya kepada selain Pemungut PPPN. Kode ini digunakan atas penyerahan

BKP dan/ atau JKP selain jenis penyerahan pada kode 01 sampai dengan kode 05,

antara lain : |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

a. |

Penyerahan yang menggunakan

tarif selain 10%, contohnya penyerahan JKP di bidang pertambangan yang

bersifat lex specialis, yang terutang Pajak Penjualan dengan tarif 5%. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

b. |

Penyerahan hasil tembakau yang

dibuat di dalam negeri oleh Pengusaha Pabrik hasil tembakau atau hasil

tembakau yang dibuat di luar negeri oleh importir hasil tembakau dengan mengacu

pada pada ketentuan yang diatur dalam Keputusan Menteri Keuangan Nomor

62/KMK.03/2002 tentang Dasar Penghitungan, Pemungutan dan Penyetoran Pajak

Pertambahan Nilai atas Penyerahan Hasil Tembakau. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

07 |

Digunakan untuk penyerahan

yang PPN atau PPN dan PPn BM-nya Tidak Dipungut kepada selain Pemungut PPN. Kode ini digunakan atas dengan

penyerahan yang PPN atau PPN atau PPn BM-nya Tidak Dipungut berdasarkan

peraturan khusus yang berlaku, antara lain : |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

a. |

Peraturan Pemerintah Nomor 42

Tahun 1995 Tentang Bea Masuk, Bea Masuk Tambahan, Pajak Pertambahan Nilai dan

Pajak Penjualan atas barang Mewah dan Pajak Penghasilan Dalam Rangka Pelaksanaan

Proyek Pemerintah Yang Dibiayai Dengan Dana Pinjaman/ Hibah Luar Negeri

sebagaimana telah beberapa kali diubah terakhir dengan Peraturan Pemerintah

Nomor 25 Tahun 2001. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

b. |

Peraturan Pemerintah Nomor 3 Tahun

1996 tentang Perlakuan Perpajakan bagi Perusahaan Kena Pajak Berstatus

Entrepot Produksi Tujuan Ekspor (EPTE) dan Perusahaan Pengolahan Di Kawasan

Berikat (KB). |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

c. |

Peraturan Pemerintah Nomor 33 Tahun

1996 tentang Tempat Penimbunan Berikat yang diatur lebih lanjut dengan

Keputusan Menteri Keuangan Nomor 291/KMK.05/1997 tentang Kawasan Berikat

sebagaimana telah beberapa kali diubah terakhir dengan Peraturan Menteri

Keuangan Nomor 101/KMK.04/2005. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

d. |

Peraturan Pemerintah Nomor 20

Tahun 2000 tentang Perlakuan Perpajakan di Kawasan Pengembangan Ekonomi

Terpadu sebagaimana telah diubah dengan Peraturan Pemerintah Nomor 147 Tahun

2000. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

e. |

Peraturan Pemerintah Nomor 63

Tahun 2003 tentang Perlakuan Pajak Pertambahan Nilai dan Pajak Penjualan atas

Barang Mewah di Kawasan Berikat (Bonded Zone) Daerah Industri Pulau Batam

sebagaimana telah diubah dengan Peraturan

Pemerintah Nomor 30 Tahun 2005. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

f. |

Peraturan Pemerintah Nomor 26

Tahun 2005 tentang Perlakuan Pajak Pertambahan Nilai atas Penyerahan Avtur

Untuk Keperluan Penerbangan Internasional. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

g. |

Keputusan Menteri Keuangan Nomor

128/KMK.03/2000 tentang Toko Bebas Bea. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

h. |

Keputusan Menteri keuangan

Nomor 231/KMK.03/2001 tentang Perlakuan Pajak Pertambahan Nilai dan Pajak

Penjualan atas Barang Mewah atas Impor Barang Kena Pajak Yang Dibebaskan Dari

Pungutan Bea Masuk sebagaimana telah beberapa kali diubah terakhir dengan

Peraturan Menteri Keuangan Nomor 616/PMK.03/2004. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

i. |

Peraturan Menteri Keuangan

Nomor 60/PMK.04/2005 tentang tempat Penimbunan Berikat di Pulau Batam, Bintan

dan Karimun sebagaimana telah diubah dengan Peraturan Menteri Keuangan Nomor

89/PMK.04/2005. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

j. |

Peraturan Menteri Keuangan

Nomor 61/PMK.04/2005 tentang Perlakuan Perpajakan dan Kepabeanan Dalam Rangka

Proyek Pengembangan Pulau Bintan dan Karimun. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

08 |

Digunakan untuk penyerahan

yang Dibebaskan dari Pengenaan PPN atau PPn dan PPn BM kepada selain Pemungut

PPN. Kode ini digunakan atas

penyerahan yang dibebaskan dari pengenaan PPN atau PPN dan PPn BM,

berdasarkan peraturan khusus yang berlaku antara lain : |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

a. |

Peraturan Menteri Nomor 146

Tahun 2000 tentang Impor dan atau Penyerahan Barang Kena Pajak Tertentu dan

atau Penyerahan Jasa Kena Pajak Tertentu yang Dibebaskan dari Pengenaan Pajak

Pertambahan Nilai sebagaimana telah diubah dengan Peraturan Pemerintah Nomor

38 Tahun 2003. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

b. |

Peraturan Pemerintah Nomor 12 Tahun

2001 tentang Impor dan atau Penyerahan Barang Kena Pajak Tertentu yang

Bersifat Strategis yang Dibebaskan dari Pengenaan Pajak Pertambahan Nilai

sebagaimana telah beberapa kali diubah terakhir dengan Peraturan Pemerintah

Nomor 46 Tahun 2003. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

c. |

Vienna Convention Tahun

1961 dan Tahun 1963 jis. Undang-undang Nomor 1 Tahun 1982 dan Keputusan

Menteri Keuangan Nomor 25/KMK.01/1998 yang diatur lebih lanjut dengan Surat Edaran

Direktur Jenderal Pajak Nomor SE-10/PJ.52/1998 tentang Restitusi/ Pembebasan

Pajak Pertambahan Nilai dan/atau Pajak Penjualan atas Barang Mewah Kepada

Perwakilan Negara Asing/Badan-badan Internasional Serta Pejabat/Tenaga

Ahlinya. |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

09 |

Digunakan untuk penyerahan

Aktiva pasal 16D kepada selain Pemungut PPN. |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

b. |

Penyerahan kepada selain

Pemungut PPN dapat meliputi penyerahan yang digunakan DPP Nilai Lain dan/atau

penyerahan yang Pajak Masukannya diDeemed dan/atau penyerahan yang PPN atau PPN dan PPn BM-nya

Tidak Dipungut dan/atau penyerahan yang Dibebaskan dari pengenaan PPN atau

PPn dan PPn BM dan/ atau penyerahan Aktiva Pasal 16D. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

c. |

Dalam hal terdapat penyerahan sebagaimana

dimaksud pada butir 1.b maka Kode Transaksi yang digunakan adalah Kode

Transaksi berdasarkan jenis penyerahan. Contoh penyerahan jasa biro

perjalanan yang Dasar Pengenaan Pajak-nya menggunakan Nilai Lain sebesar 10%

(sepuluh persen) dari jumlah tagihan atau jumlah yang seharusnya ditagih,

dilakukan kepada selain Pemungut PPN dan Faktur Pajak Standar, maka Kode

Transaksi yang digunakan adalah 04 bukan 01. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

d. |

Penyerahan yang menggunakan

Kode Transaksi 01 adalah penyerahan kepada selain Pemungut PPN yang jenis

penyerahannya tidak termasuk dalam kategori penyerahan yang menggunakan DPP

Nilai Lain dan/ atau penyerahan yang Pajak Masukannya diDeemed dan/atau

penyerahan lainnya dan/atau penyerahan yang PPN atau PPN dan PPn BM-nya Tidak

Dipungut dan/atau penyerahan yang

Dibebaskan dari pengenaan PPN atau PPN dan PPn BM dan/atau penyerahan Aktiva

Pasal 16D. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

e. |

Penyerahan kepada Pemungut PPN

baik Pemungut PPN Bendaharawan Pemerintah maupun Pemungut PPN Selain

Bendaharawan Pemerintah dapat meliputi penyerahan DPP Nilai Lain dan/atau

penyerahan yang dibebaskan dari pengenaan PPN ata PPN dan PPn BM dan/ atau

penyerahan Aktiva Pasal 16DE. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

f. |

Dalam hal terdapat penyerahan

sebagaimana dimaksud pada butir 1.e maka Kode Transaksi yang digunakan adalah

Kode Transaksi kepada Pemungut PPN Bendaharawan Pemerintah maupun Pemungut PPN

Selain Bendaharawan Pemerintah . Contoh penyerahan kendaraan bermotor bekas

yang Dasar Pengenaan Pajak-nya menggunakan Nilai Lain sebesar 10% (sepuluh

persen) dari Harga Jual, dilakukan kepada Pemungut PPN Bendaharawan

Pemerintah dengan Faktur Pajak Standar, maka Kode Transaksi yang digunakan

adalah 02 bukan 04. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

2. |

Tata Cara Penggunaan Kode

Status pada Faktur Pajak Standar Kode Status, diisi dengan

ketentuan sebagai berikut : |

|||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

a. |

0 (nol) untuk status normal; |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

b. |

1 (satu) untuk status

penggantian. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

3. |

Tata Cara Penggunaan Kode

Barang pada Faktur Pajak Standar |

|||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

a. |

Kode Cabang diisi dengan

ketentuan pengisian sebagai berikut : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

i. |

Bagi Pengusaha Kena Pajak yang

memiliki lebih dari 1 (satu) tempat pajak terutang yang dipusatkan secara

jabatan pada Kantor Pelayanan Pajak yang menerapkan Sistem administrasi

Modern (SAM), namun : |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

- |

Sistem penerbitan Faktur Pajak

Standar-nya belum online antara Kantor Pusat dan Kantor-kantor

Cabang-nya; dan/ atau |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

- |

Kantor Pusat dan/atau

Kantor-kantor Cabang-nya ada yang ditetapkan sebagai Penyelenggara Kawasan

Berikat dan/atau ditetapkan sebagai Pengusaha Di Kawasan Berikat dan/atau berada

di Pulau Batam dan/atau mendapat fasilitas Kemudahan Impor Tujuan Ekspor; |

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

Maka Kode Cabang ditentukan

sendiri secara berurutan, diisi dengan kode 000 untuk Kantor Pusat dan

dimulai dari kode 001 untuk Kantor Cabang. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

ii. |

Bagi Pengusaha Kena Pajak

selain dari Pengusaha Kena Pajak sebagaimana dimaksud pada butir 3.a.i., Kode

Cabang pada Kode Faktur Pajak Standar diisi dengan kode 000. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

b. |

Pengaturan Kode Cabang bagi Pengusaha

Kena Pajak sebagaimana dimaksud pada butir 3.a.i. adalah sebagai berikut : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

i. |

Untuk pertama kali sejak

berlakunya Peraturan Direktur Jenderal Pajak ini, Pengusaha Kena Pajak dapat

mengurutkan Kode Cabang menurut cara yang dianggap paling mudah, namun untuk

penambahan Kode Cabang baru setelah berlakunya Peraturan Direktur Jenderal

Pajak ini Pengusaha Kena Pajak dapat mengurutkan Kode Cabang berdasarkan

tanggal pengukuhan masing-masing Kantor Cabang. Contoh : Pengusaha Kena Pajak

memiliki Cabang 3 di Surabaya, 3 di Medan, 1 di Batam berstatus sebagai

Pengusaha Di Kawasan Berikat dan Pusatnya ada di Menado, maka Pengusaha Kena

Pajak dapat menentukan Kode Cabang pada Kode Faktur Pajak Standar sebagai

berikut : |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

ii. |

Kode Cabang dapat ditambah

dan/atau dihentikan penggunaanya karena adanya penambahan dan/atau

pengurangan Kantor Cabang sesuai dengan perkembangan usaha. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

iii. |

Peruntukan Kode Cabang tidak

boleh berubah, dan Kode Cabang yang sudah dihentikan penggunaannya tidak

boleh digunakan kembali. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

c. |

Dalam masa peralihan, bagi

Pengusaha Kena Pajak yang melakukan pemusatan tempat pajak terutang yang keputusan

pemusatannya diterbitkan sebelum Peraturan Direktur Jenderal Pajak ini

berlaku, namun : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

Sistem penerbitan Faktur Pajak

Standar-nya belum online antara Kantor Pusat dan Kantor-kantor

Cabang-nya; dan/ atau |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

- |

Kantor Pusat dan/ atau

Kantor-kantor Cabang-nya ada yang ditetapkan sebagai Penyelenggara Kawasan

Berikat dan/ atau Pengusaha Di Kawasan Berikat dan/ atau mendapat fasilitas

kemudahan Impor Tujuan Ekspor; |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

Maka pengisian Kode Cabang pada

Kode Faktur Pajak Standar dilakukan sama dengan pengisian Kode Cabang pada

Kode Faktur Pajak Standar yang dilakukan oleh Pengusaha Kena Pajak

sebagaimana dimaksud pada butir 3.a.i. sampai dengan berakhirnya masa berlaku

pemusatan sepanjang sesuai dengan ketentuan yang mengatur mengenai pemusatan

tempat pajak terutang. |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

4. |

Tata Cara Penggunaan Tahun

Penerbitan pada Faktur Pajak Standar Tahun Penerbitan yang

digunakan pada Nomor Seri Faktur Pajak Standar ditulis dengan mencantumkan dua

digit terakhir dari tahun diterbitkannyaFaktur Pajak Standar, contohnya tahun

2007 ditulis 07. |

|||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

5. |

Tata Cara Penggunaan Nomor

Urut pada Faktur Pajak Standar |

|||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

a. |

Nomor Urut pada Nomor Seri Faktur

Pajak Standar dan tanggal Faktur Pajak Standar harus dibuat secara berurutan,

tanpa perlu dibedakan antara Kode Transaksi, Kode Status Faktur Pajak

Standar, atau mata uang yang digunakan dalam transaksi, Contoh : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

010.000-07.0000001, |

Berarti penyerahan kepada

Selain Pemungut PPN. Faktur Pajak Standar statusnya adalah Normal,

diterbitkan tahun 2007 dengan nomor urut 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

020.000-07.0000002, |

Berarti penyerahan kepada Pemungut

Bendaharawan Pemerintah, Faktur Pajak Standar Normal, diterbitkan pada tahun

2007 dengan nomor urut 2. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

010.000-07.0000003, |

Berarti penyerahan kepada

Selain Pemungut PPN, Faktur Pajak Standar Normal, diterbitkan tahun 2007 dengan

nomor urut 3, dengan mata uang asing. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

011.000-07.0000004, |

Berarti penyerahan kepada

Selain Pemungut PPN, Faktur Pajak Standar statusnya adalah pengganti,

diterbitkan tahun 2007 dengan nomor urut 4. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

b. |

Penerbitan Faktur Pajak

Standar dimulai dari Nomor Urut 1 pada setiap awal tahun takwim, yaitu mulai

Masa Pajak Januari dan secara berurutan, kecuali bagi Pengusaha Kena Pajak

yang baru dikukuhkan, Nomor Urut 1 dimulai sejak Masa Pajak Pengusaha Kena

Pajak dikukuhkan. Bagi Pengusaha Kena Pajak sebagaimana dimaksud pada butir

3.a.i. maka Nomor Urut 1 (satu) dimulai pada setiap awal tahun takwim Masa

Pajak Januari pada masing-masing Kantor Pusat dan Kantor-kantor Cabangnya,

kecuali bagi Kantor Cabang yang baru dikukuhkan, Nomor Urut 1 dimulai sejak

Masa Pajak Kantor Cabang dikukuhkan. Contoh : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

010.000-07.0000001, |

Berarti penyerahan kepada

selain Pemungut PPN, status Faktur Pajak Standar adalah Normal, dilakukan oleh

Kantor Pusat, diterbitkan tahun 2007 dengan Nomor Urut 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

020.000-07.0000002, |

Berarti penyerahan kepada

Pemungut Bendaharawan Pemerintah, status Faktur Pajak Standar adalah Normal, dilakukan

oleh Kantor Pusat, diterbitkan tahun 2007 dengan Nomor Urut 2. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

010.001-07.0000001, |

Berarti penyerahan kepada

Selain Pemungut PPN, status Faktur Pajak Standar adalah Normal, dilakukan

oleh Kantor Cabang ke-1 (satu), diterbitkan tahun 2007 dengan Nomor Urut 1. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

020.001-07.0000002, |

Berarti penyerahan Kepada

Pemungut Bendaharawan Pemerintah, status Faktur Pajak Standar adalah Normal,

dilakukan oleh Kantor Cabang ke-1 (satu), diterbitkan tahun 2007 dengan Nomor

Urut 2. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

020.000-07.0000003, |

Berarti penyerahan kepada

Pemungut Bendaharawan Pemerintah, status Faktur Pajak Standar adalah Normal,

dilakukan oleh Kantor Pusat, diterbitkan tahun 2007 dengan Nomor Urut 3. |

|||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

c. |

Apabila sebelum Masa Pajak

Januari tahun berikutnya, Nomor Urut telah habis digunakan oleh Pengusaha

Kena Pajak (termasuk Nomor Urut di Kantor Pusat dan/ atau Kantor-kantor Cabang

bagi Pengusaha Kena Pajak sebagaimana dimaksud pada butir 3.a.i.), maka

Pengusaha Kena Pajak harus menerbitkan Faktur Pajak dengan Nomor Urut dimulai

dari Nomor Urut 1 (satu). Contoh bagi Pengusaha Kena Pajak sebagaimana

dimaksud pada butir 3.a.i. : |

||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||